遺産相続対策の代表例として取り上げられるものに、「生命保険」があります。

特に相続税対策としては、「いかに遺産総額を減らすか」が重要な考え方となりますが、その点、現金を生命保険に組み替えるという手法はリスクが少なく、難易度も低いため好んで利用されています。

しかし、生命保険の仕組みをしっかりと理解しないで安易に契約してしまうと、いざという時に効果が発揮されないという危険性もあります。

今回は、相続と生命保険金をテーマに、一般的な税務上の考え方や注意点を交えてご紹介いたします。

1.遺産相続対策に活用できる生命保険の種類

大前提として、生命保険には3つの種類があり、それぞれ「定期保険」「養老保険」「終身保険」に分類されます。

そのうち、遺産相続対策として用いられるものは、保証が一生涯続く「終身保険」が一般的です。

被保険者の死亡により、保険金受取人である相続人に対し、死亡保険金として財産を承継することが出来ます。

1-1.遺言と同様の財産承継機能をもつ

生命保険では保険金受取人として、原則、「戸籍上の配偶者と2親等内の血族」とされています。

被保険者から見て、戸籍上の配偶者、子、両親、祖父母、孫、兄弟姉妹にあたります(配偶者側の親族を除く)。

これ以外の者については、一定の条件下で受取人になることが出来る規定にしている保険会社がほとんどのようです。

この受取人指定が出来るという仕組みは、特定の人物に財産を承継できる『遺言(または遺贈)』と同様の財産承継機能を有していると言えるでしょう。

1-2.生命保険金は『相続財産』には含まれない

遺言等の遺産相続対策と異なる最大の特徴として、生命保険金は「相続財産」に含まれない、という点が挙がります。

平成16年の最高裁判決により、「生命保険金(死亡保険金)は受取人の固有財産とされ遺産分割、遺留分減殺請求の対象とならない」とされたことから、民法では原則として相続財産に算入されません。

また、受取手続きも銀行預金等の遺産相続の手続きとは違い、受取人自身で手続きが出来るのが大きな特徴です。

但し、税法上はみなし相続財産という考え方が存在し、ある一定の金額以上の生命保険金は、税務上相続財産とみなす決まりとなっています。

相続財産に算入されない生命保険金の限度額は、相続人一人当たり500万円までとなっています。(2023.4.1時点)

俗にいう、「生命保険の非課税枠」と呼ばれるものはこの考え方を根拠にしています。

1-3.生命保険の非課税枠の考え方

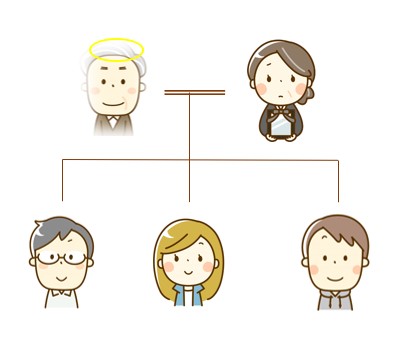

事例を基に、生命保険金がおりてきた場合の非課税枠がいくらまで認められるかを考えてみましょう。

【事例1】

- 父に相続が発生

- 相続人は母、長男、長女、次女の4名

上記の家族関係であれば、相続人1人につき500万円まで非課税となりますので、最大で2,000万円までは、相続財産にカウントされないこととなります。

預貯金も生命保険金も、故人の死亡に伴って遺族に支払われる金銭という意味では同じなのですが、受取手続きや課税の観点から考えると全く性質が異なります。

言い換えれば、生命保険金は遺産相続とは別枠の財産承継方法とも言えるでしょう。

2.生命保険の活用方法

生命保険は本来の目的である「被保険者に万が一があった時のための保険」という意味合いの他、次の観点から利用されています。

それぞれ確認していきましょう。

2-1.節税対策

生命保険を組むことで、直接的な節税対策に成り得ます。

事例を交えて考えてみましょう。

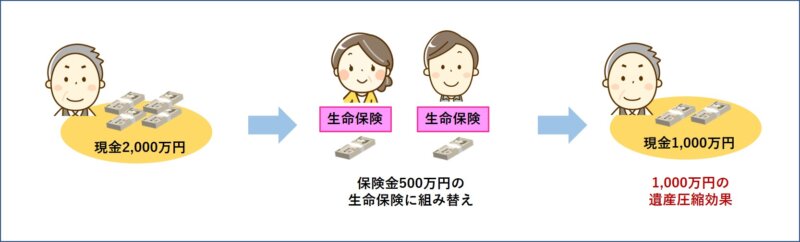

【事例2】

- 夫、妻、子の家族構成

- 夫は4,500万円の不動産と2,000万円の現金を所有

- 妻と子それぞれに500万円の生命保険を組むことを検討

上記の夫が保険を組まずに死亡した場合、相続税の基礎控除額は

3,000万円 + (600万円 × 2人) = 4,200万円

となり、2,300万円に対して相続税がかかります(事例を分かりやすくするため、控除等は考えないものとします)。

ここで妻と子を受取人としてそれぞれに保険を組んだ場合、 1,000万円の現金が生命保険に組み替えられることになります。

この後に夫が死亡した場合、遺産総額は1,300万円となり1,000万円分の遺産圧縮効果が発揮されます。

その上で、前述したように、生命保険には相続人1人につき非課税枠が存在します。

妻と子それぞれが受け取る生命保険金の500万円に関しては、それぞれ非課税となります。

- 相続税対象額2,300万円⇒1,300万円の圧縮効果

- 1,000万円分の非課税枠利用

このように現金を保険に組み替えることで、直接的な節税効果を得ることが出来るのです。

2-2.相続税の納税資金対策

日本の相続財産の特徴として、遺産総額における不動産の割合が高いことが特徴に挙がります。

言い換えれば、現金や預貯金の割合は遺産総額に対して低い、とも言えます。

昨今の不動産の評価額が高騰している事情もあり、都心部に不動産を所有している場合、相続税が基礎控除額を超えてくるケースも多いでしょう。

そうなった時に、相続財産のほとんどが自宅等の不動産といった場合には、相続税の納税の為には自宅不動産を売却するか物納するしか方法はありません。

そのため、予め生命保険を組んでおくことで、

- 課税対象の現金⇒非課税の保険金に組み替え遺産総額を下げる

- 相続税の納税資金を確保する

ということが可能となります。

2-3.遺産分割対策

複数の相続人がいる場合、遺産分割がうまくいかずに揉めるケースも想定されます。

相続税がかからないご家庭であっても、相続財産が自宅等の不動産しかなく、相続人同士で遺産分けに関する合意が難航する場合、やはり自宅不動産を売却し、売却代金を法定相続分通り分配するなどの方法(換価分割)を検討しなければならないでしょう。

このような場合に、代償金を支払って不動産の持ち分にあてるという、代償分割に用いる資金対策として、生命保険金を活用する方法があります。

生前に生命保険を組んでその受取人を特定の相続人にしておく事で、前述した納税資金や代償金の資金対策はもちろん、預金から生命保険に組み替えた額だけ相続財産を圧縮する事になり、節税対策になります。

3.保険金受取に期限はある??

相続人の方からご相談の際に、

『生命保険金の受取手続きだけど、証券を持っているからいつ手続きしてもいいのよね?』

としばしばご質問があります。実は生命保険にも期限があります。

生命保険金の請求権は、権利発生日の翌日から起算して3年で時効により消滅してしまいます。(保険法第95条)

生命保険の受給権が発生しているのに何もせず放置していると、3年後にはその保険証券は無効となってしまいます。

(もちろん、3年経過後に保険会社が時効であることを主張しないケースもあるようです。)

この事実を知らない方は意外と多く、実際にとあるご相談の最中、

『別の司法書士さんに聞いたら、「保険金はいつ請求してもいいですよ。別に期限はありませんから。」と言われたんですけど。』

と言われたこともあります。

保険法は、司法書士でもなじみが薄い為、一般の登記を主とする司法書士事務所では、上記のような誤った回答をしてしまうケースがあるようです。

相続を専門としていて、日頃の実務で生命保険の手続き対応が絡んでくるかどうか、専門家を選ぶ時の一つの基準にしてもらうと良いでしょう。

4.生命保険金の課税区分

具体的な補償内容は商品によって異なりますが、まず前提として、生命保険金(死亡保険金)は被保険者が死亡するという保険事故が発生しない限りおりてきません。

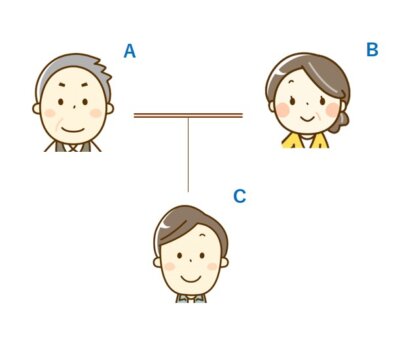

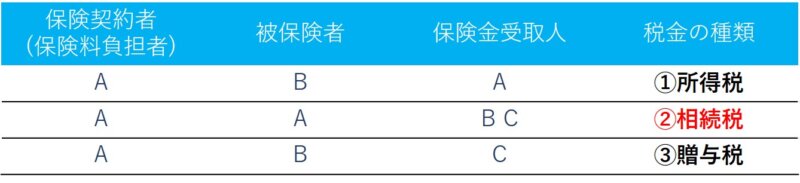

交通事故や病気などで被保険者が死亡し、保険金受取人が死亡保険金を受け取った場合には、被保険者、保険料の負担者及び保険金受取人がだれであるかにより、所得税、相続税、贈与税のいずれかの課税対象になります。

具体的な課税関係は、下記の例を参照してください。

【死亡保険金の課税関係表】

ここで注意したいのが、保険金を受け取った際の課税区分です。

保険金の課税区分は「誰が」保険料を支払い、「誰が」受け取ったか、によって異なります。

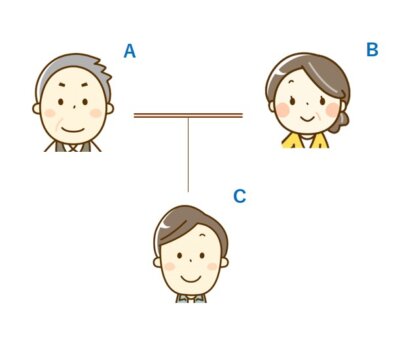

①については、保険料負担者がA、被保険者のBが亡くなり、その保険金受取人はAです。

Bの死亡をきっかけとして、同一人物が受け取っているため、課税区分は「所得税」となります。

②については、保険料負担者がA、被保険者(=亡くなった人)もA、受取人がB、Cです。

保険契約者であり被保険者であるAの死亡をきっかけとしてB、Cが保険金を受け取るため、課税区分は「相続税」となります。

③については、保険料負担者がA、被保険者(=亡くなった人)はB、受取人がCです。

Bの死亡をきっかけとして、AがCに保険金を贈与した、とみなされるため、課税区分は「贈与税」となります。

相続税の非課税枠として相続人一人当たり500万円の非課税枠が使えるのは、上記の表の内の②の組み方で生命保険を組んだ場合に限られます。

相続手続きのため相続人から話を伺う際、②のケースでしっかりと相続対策をされているご家庭がある一方、残念なことに、保険の営業担当から「相続税の非課税の対象になるから」と不正確なアドバイスを受け①のケースで保険を組み、結果何の相続対策にもならなかったケースも散見されます。

保険の組み方を間違えてしまうと相続税対策になりませんので、保険を組む際は十分に注意しましょう。

5.保険金の受給権者が死亡した場合

【事例3】

- 保険契約者=A

- 被保険者=B

- 保険金受取人=A

仮に、上記事例で保険を組んでいる場合に、Aが亡くなった場合はどうなるでしょうか??

答えは、『保険金は誰も受給することが出来ない』となります。

なぜなら被保険者Bが亡くなっておらず、保険事故が発生していないからです。

このケースで発生する手続きは、生命保険金の受給手続きではなく、生命保険契約の契約者の地位の変更手続きです。

生命保険の契約者の地位も相続財産の一種となりますので、遺産分割の対象となり、相続手続きを行う必要が出てくる訳です。

契約者の地位の変更手続きは、一切保険金はおりてはきませんが、Aが納めたこれまでの保険料をそのまま引き継ぐ意味を持ちます。

そのためAの死亡時点の解約返戻金相当額を保険会社に計算してもらい、その金額を他の財産にプラスして総財産を把握する必要があります。

もし相続税が課税される場合、上記の死亡時点の解約返戻金相当額は、相続人一人当たり500万円の非課税措置は適用されないこととなります。

6.意図しない生命保険金の行方

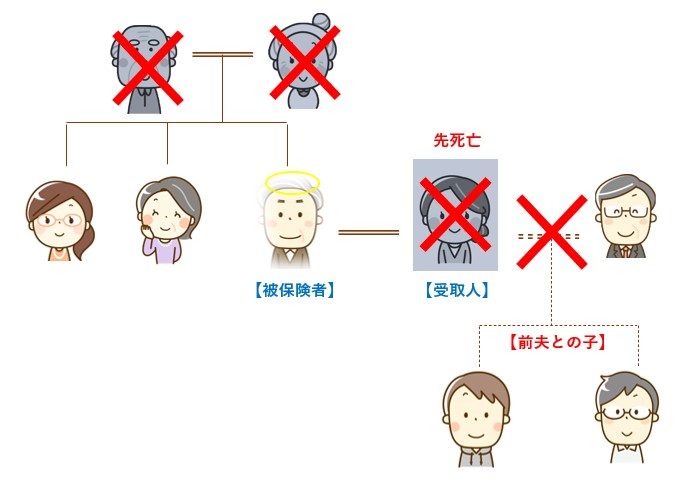

最後に、被相続人が配偶者を生命保険金の受取人に指定している場合において、その配偶者が被相続人よりも先に死亡している場合の事例を見ていきましょう。

相続実務において年間に数件あるかないかですが、こういった生命保険金に関するトラブルが発生することがあります。

まずは下記の相続関係をご覧ください。

【事例4】

- 被相続人は夫、妻は既に亡くなっている

- 被相続人には子がおらず、相続人は第三順位の姉妹のみ

- 妻には前夫との間に2人の子がいる

- 被相続人は生命保険に入っており、受取人は妻のままだった

上記の事例で被相続人が死亡したことにより、生命保険契約の保険事故が発生し、死亡保険金がおりることになります。

受取人であった妻は先に死亡しており、被相続人は生前に受取人変更手続きをすることを失念しておりました。

この場合、生命保険金は下記のいずれの方が取得出来るでしょうか??

- 被相続人のご兄弟

- 受取人の子供達

- 誰も受け取れない

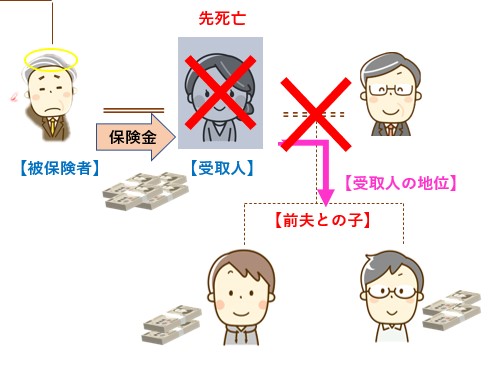

答えは2の受取人の子供達が受給権者となります。

保険法では、『受取人が先に死亡している場合、その保険金の受給権は受取人の法定相続人に引き継がれ、法定相続人が複数いる場合は、その頭数で保険金を分配すること』と規定されています。

生命保険金の受給権は、上記の様に保険法に根拠が置かれ、民法を根拠とする遺産相続の概念が及ばなくなります。

保険契約を締結している被相続人の意思を合理的に考えると、受取人である妻が死亡している場合において、妻の前夫の子供達に保険金を渡したいとは、よっぽどの特殊な関係性がない限り、考えにくいように思います。

しかしながら、保険法では先の事例の様に理不尽な結末を招いてしまうことがあります。

このような場合に備え、受取人が先に死亡している場合、保険会社にすぐに連絡をして次期受取人が誰になるのかの確認をとり、ご自身の希望と異なるのであれば予め受取人の変更手続きをしておくことをお勧め致します。

『相続が発生したら、この土地を処分して相続税の納税に充てよう。余ったお金は相続人のみんなで分配しよう。』といった具合に初めから計画していればいいのですが、どうしても土地を減らしたくないとか、自宅を相続する代わりに他の相続人に代償金を支払う資力がないといった場合には、生命保険金が入ってくることは非常にありがたいものです。

別のトピックスにて、生命保険を利用した遺留分対策やファイナンシャルプランニングについて取り上げていますので、こちらもご参照ください。

当法人では、遺言のご相談を受けた場合はもちろんのこと、相続の相談で故人に配偶者がいる場合には、二次相続も睨んで相続対策としての生命保険加入等のご提案もさせて頂いております。

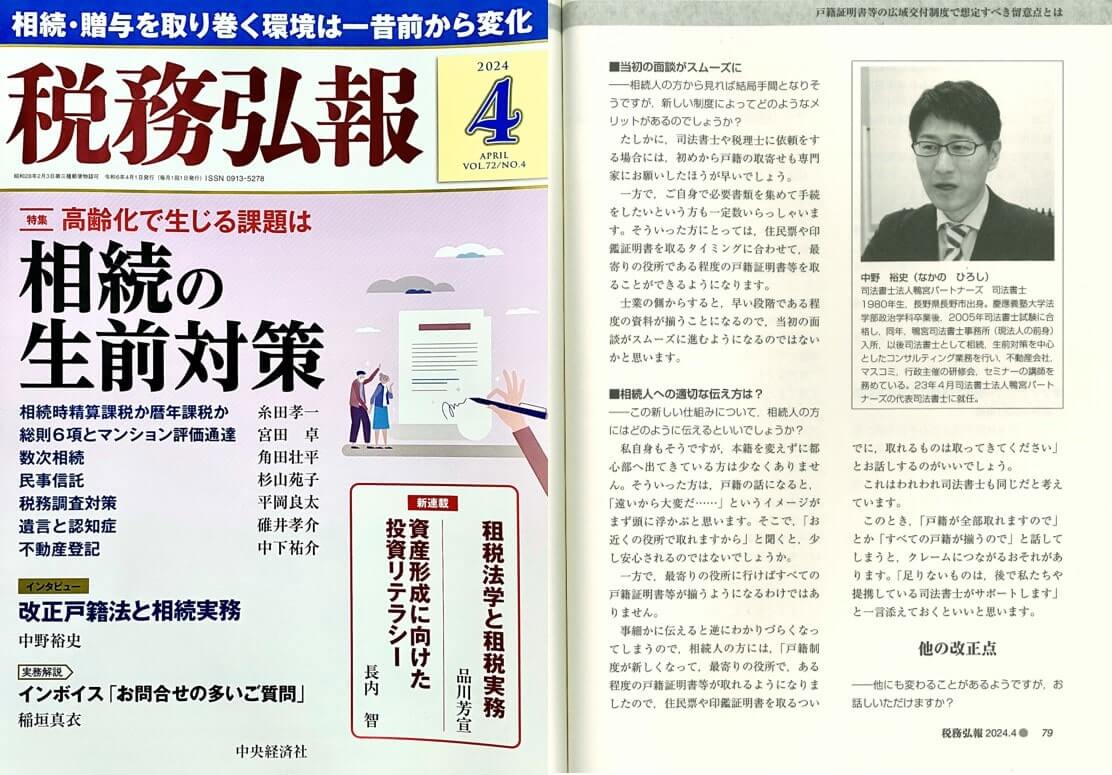

まずは、司法書士法人行政書士法人鴨宮パートナーズまでお気軽にご相談下さい。

⇒相続対策について詳しく知りたい方はこちら

下記フォームよりお問合せ下さい。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。