相続預金を使ったファイナンシャルプランニング (2020.08.27)

以前のトピックスで、相続と生命保険・遺留分と生命保険を取り上げました。

今回のトピックスでは、相続財産である預貯金原資を使ったファイナンシャルプランニングをテーマに取り上げてみたいと思います。

相続で預貯金を取得する際、その額が数千万円、時には1憶円を超える場合もあります。

相続する預貯金が数千万円ある場合、そのお金の使い道が分からないと言ったご相談を受けることが良くあります。

実際に、当法人のファイナンシャルプランナーの資格を有する司法書士が提案した事例を基に、そのスキームの一例をご紹介致します。

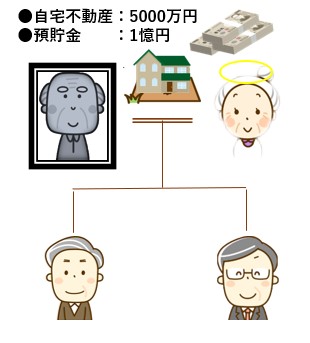

下記の相続関係をご覧ください。

相続関係と遺産を基本情報として、相談が開始し、当初は亡くなった母の生前の意思を組んで、長男・二男で遺産を2分の1ずつ取得する方向で話が進んでいきました。

ところが、電話や面談を重ねる内に、このご家庭に長年潜んでいたある悩みが、当法人の司法書士に、二男様から打ち明けられます。

『先生、先生に紹介して頂いた税理士の先生から、自宅は兄が取得することで小規模宅地の特例を使い、評価額を8割圧縮し、残った預金を私が少し多めに取得することで兄と結果的に2分の1ずつ遺産分割をすることは理解できました。

しかし、兄は定職についておらず、金銭面で不安がある為、将来4~5年後には相続した自宅を売却しかねません。

また、兄は浪費癖が酷く、週末になると朝まで飲み歩き、高級クラブから毎月数十万円の請求が来ると言った始末で、生前はそれを母が払っていたんです。

見かねた母は私に相談し、自分が死んで相続が発生したら、遺産は折半してもらいたいが、兄の財産の管理は私にするようにときつく言われております。

また、自宅は売却等はせずに守ってほしいとの意向も聞いています。

兄は結婚しておりませんが、もしかしたら単純な兄のことなので、お金を持つとクラブ等で悪い相手に騙される恐れも危惧しております。

どのように進めるのが一番良いでしょうか?』

この事案において、二男様には、相続税を節税することよりも、兄の財産管理と兄が取得した遺産を散財させたくないと言った意図があり、遺産分割に、兄の相続後のファイナンシャルプランニングと財産管理を含めて提案しなければなりません。

通常の司法書士業務の範囲でもないので、周辺知識の浅い司法書士ならお手上げ、といったようなご相談です。

なお、長男様には、遺産分割のことは全て弟に任せるが、キャッシュで3000万円程は受け取りたい。

自宅には拘りが無いので、近いうちに引っ越しをする予定との意図がありました。

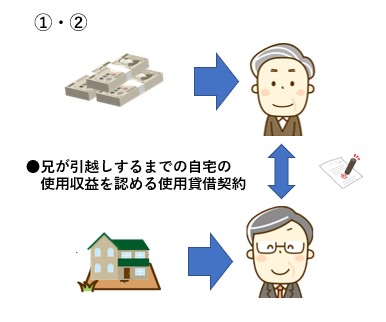

そこで、当法人の司法書士が、遺産分割及び長男様のファイナンシャルプラン、財産管理を念頭に下記のスキームを提案しました。

(ご意向を優先し相続税のことは度外視し、当事者と被相続人の意図を最大限組んだスキームとなっております)

(念のため、長男が引っ越しをするまでは、自宅の使用収益を認める旨の使用貸借契約書を締結しておく)

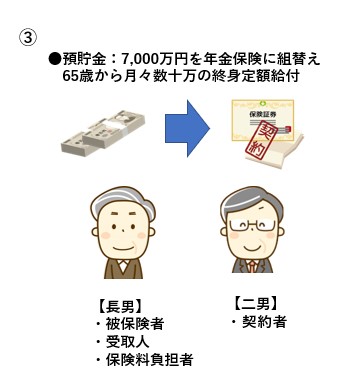

65歳から月々数十万円の定額給付が終身ででるようにしておきます。

また、保険契約者を長男にしてしまうと、いつでも解約することが出来るため、

保険契約者=二男、被保険者=長男、受取人=長男、保険料負担者=長男との契約形態を提案いたしました。

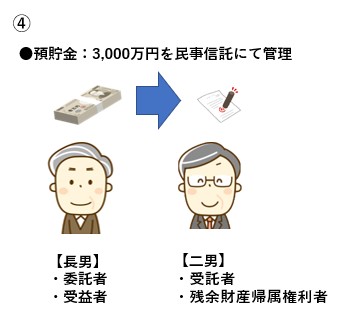

最後に②の内の3000万円は、委託者=長男、受託者=二男、受益者=長男、残余財産の帰属権利者を二男とする民事信託契約(通称で家族信託と言われているものです。)を提案いたしました。

詳細としては、信託契約後、初年度及び二年目までは受託者から受益者に1000万円を限度に、受益者が求める金銭を受託者が月々又は一括にて給付し、3年目以後は月30万円を限度に定額給付する旨の契約内容です。

③及び④について、全てを民事信託契約で二男様が長男様の財産管理をすることも検討しましたが、額が額だけに、長男様から異論を唱えられる可能性があります。

委託者と受託者の年齢が近い為先に受託者が死亡してしまうことも懸念し、死亡のリスクのない保険会社に大部分の金銭を預けることを提案しました。

また、金銭で管理しておくよりも、終身年金保険に組み替えておいた方が、将来受け取れる額が大幅に増えるメリットを考え、上記の提案に結びつきました。

相続手続きを終え、上記の財産管理及びファイナンシャルプランニングを提案通り実行し、

長男様は『一気に浪費してしまうリスクが回避できた。』

二男様は『兄の浪費をこのスキームで回避が出来、兄の老後の資金計画もでき、将来の兄の生活に支障が出ないことに安心した。また、なにより、母が生前考えていた意志を実現出来た。』

と大変ご満足いただけました。

この案件では、提携している保険会社の助言等も多く頂きましたが、かなり難易度の高い提案をすることにより、結果的に満足していただける結果となった事案で、思い出深い事案です。

いかがでしたでしょうか。

当法人では、相続手続きを受ける際、相続専門の司法書士が専任担当致します。

相続手続きは、各ご家庭が抱える悩みが全然違っており、税務の知識や財産管理、時には今回のようなファイナンシャルプランニングも必要なケースも出てきます。

ただ単純に自宅の名義を変えるだけ・預金の解約をするだけの業務ではなく、付加価値を付けてサービス提供していきます。

お悩みの方は、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、是非お気軽にご相談下さい。