「空き家特措法」とは?政府が空き家問題に打ち出した対策について (2022.04.14)

以前のトピックスにて、『空き家』問題に関するトピックスを取り上げました。

この空き家問題に関して政府も問題視しており、平成27年に「空家等対策の推進に関する特別措置法」が全面施行されました。

(=通称、『空き家特措法』 本稿では以下、通称にて記載いたします。)

この法律は5年経過毎に見直しを行うことが附則にて定められており、令和3年に最新の改正ガイドラインが国土交通省より周知されています。

今回のトピックスでは空き家特措法と、それに伴う罰則等の概要についてご紹介いたします。

まずはじめに、そもそもなぜこの空き家特措法が制定されたのか、について確認してみましょう。

1-1.特措法制定の背景

■平成25年時点で空き家は全国820万戸と増加傾向にあり、多くの自治体が空家条例を制定するなど、全国的に対策が課題となっていた。

■適切な管理が行われていない空家等が防災、衛生、景観の観点から地域住民の生活環境に深刻な影響を及ぼしていた。

■地域住民の生命・身体・財産の保護、生活環境の保全、空家等の活用の為に対応が必要だった。

1-2.空き家の定義

■「空家等」‥建築物又はこれに付属する工作物であり、居住その他の使用がなされていない事が常態であるもの及びその敷地

■「特定空家等」‥次の①~④の状態に該当するものをいう

①倒壊著しく保安上危険となるおそれのある状態

②著しく衛生上有害となるおそれのある状態

③適切な管理が行われないことにより著しく景観を損なっている状態

④その他周辺の生活環境の保全を図るために放置することが不適切である状態

※基本指針の改正により、「将来著しく保安上危険又は著しく有害な状態になることが予見される」空家等に関しても、特定空家等に含まれることになりました。

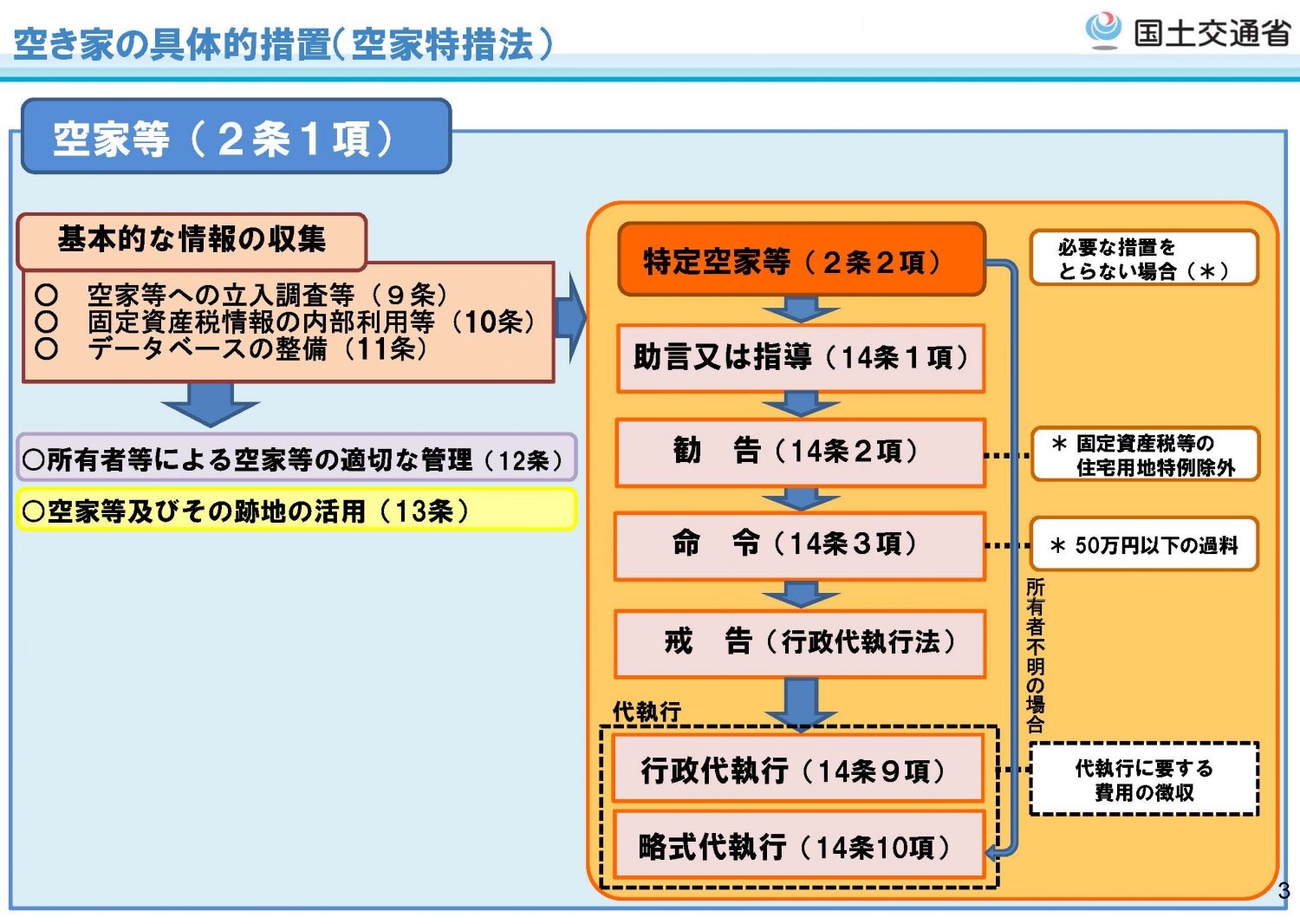

上記は国土交通省より発行されている『空家等対策特別措置法について』の資料より抜粋したものです。

⇒外部リンク「空き家対策の推進に関する特別措置法関連情報」国土交通省

使われていない空き家を管理せずに放置していることにより老朽化が進み、火災が発生したり地震による倒壊の危険性があったり、さらには犯罪の温床になったりと地域住民に様々な被害や悪影響を及ぼしている現状が問題視されていました。

そこでこの法律が施行されたことにより、市町村単位で以下の施策が可能となりました。

1-3.施策の概要

- 空家等への立入調査

- 所有者等を把握するための固定資産税情報の内部利用

- 空家等及びその跡地の活用

- 空家等対策の円滑な実施に要する費用補助、税制上の措置

- 適切な管理のされていない空き家を「特定空家等」に指定

- 特定空家等に対する除却、修繕、立ち木伐採措置への助言・指導・勧告・命令

- 行政代執行による強制執行

具体的措置は以下の資料のとおりです。

(※国土交通省資料『空家等対策特別措置法について』より抜粋)

本来であれば特定空家に指定される前に対策を講じるべきではありますが、上記の概要のうち、所有者が実際に不利益を被る事になるのは⑥の勧告~となります。

指導の段階では具体的な罰則等はありませんが、勧告を受けると固定資産税等の住宅用地特例から除外されてしまい、以降、罰則が重くなっていきます。

そもそもなぜ所有者(または諸州者の相続人)は、空き家のままで放置しているのでしょう。

諸々の理由はあるでしょうが、主に次の要因が考えられます。

不動産の所有者は毎年、固定資産税と都市計画税を支払う義務があります。

場所にもよりますが、自身の住居の固定資産税や都市計画税(賃貸の場合は家賃等)の他にこれらを支払うとなるとそれなりに負担は大きいでしょう。

しかしマンションや戸建て等の居住用不動産の場合、軽減措置により1/3、最大で1/6まで減額することが可能となります。

これは居住用建物が存在することが前提であり、もし空き家を解体してしまうとこの軽減措置が受けられなくなるため、空き家のままでも放置している方が多いのです。

空き家とひとまとめにしても、その規模は異なります。

解体費用は建物の大きさや敷地の広さにより、場合によっては百万円単位の費用負担が想定されます。

日本の土地利用には、都市計画法により一定の制限がかけられています。

現在の空き家が建っている地域が市街化調整区域(予め建築用途が定められている区域)に含まれていた場合、元々は規制がなく自由に戸建てを建築出来ていたとしても、解体後にはその土地に建物建築が出来なくなってしまった、というケースもあるのです。

元の所有者が亡くなり、誰が相続するか確定できないと、そもそもその後の管理・解体・リフォーム等を行うことが出来ません。

2-2.固定資産税の軽減措置の除外

上記の①を是正する為、勧告を受けた特定空家に対して、固定資産税等の住宅用地特例から除外する措置を設けました。

特例除外されると当然減額されませんので、最大で今までの6倍の税金が課せられます。

2-3.50万円以下の過料

勧告を受けてもなお是正措置を講じないままの場合、先述した住宅用地特例からの除外の他、改善命令が出され、50万円以下の過料が課せられます。

2-4.行政代執行による家屋の解体

改善命令を受けてもなおそのままの場合、行政による代執行となります。

多くは建物の解体となりますが、当然、その費用は所有者へと請求されます。

請求額は数百万円といった額となる場合もあり、払えない場合は土地部分を差押えられる事もあるでしょう。

令和3年の改正により特定空家の対象が拡大し、今後一層、締めつけは厳しくなることが予想されます。

ここまで読まれた方はデメリットしかないの?と思われる事でしょう。

もちろん、デメリットのみ、では批判も増えるため、税制上の優遇や自治体等への助成金という形でのメリットもあります。

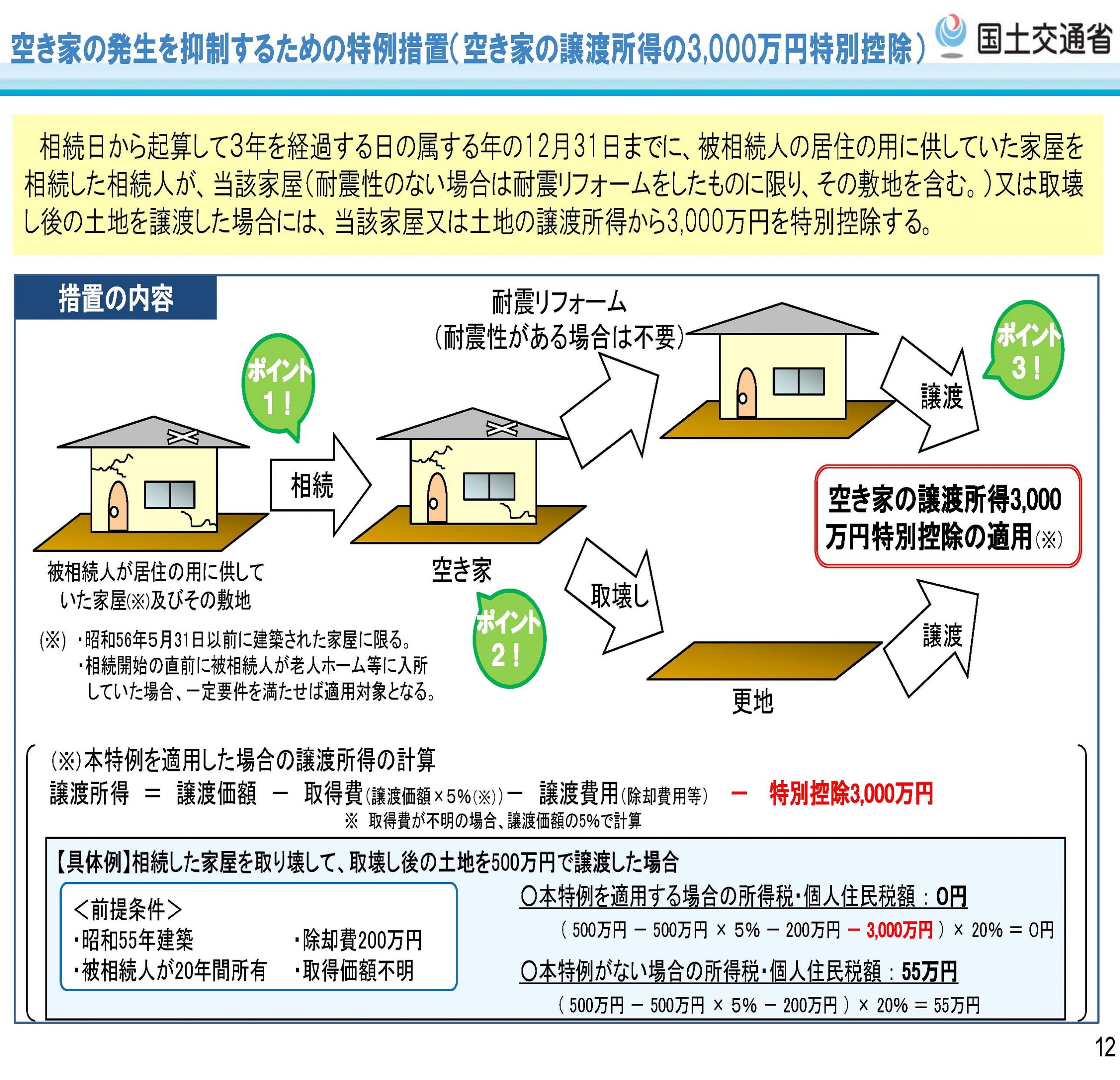

3-1.譲渡所得の特別控除

相続が発生した日から起算して3年を経過する日の属する年の12月31日までに、亡くなった方の居住用の家屋を相続した相続人が、耐震リフォーム(元々耐震性がある場合は不要)を施した家屋と敷地、または家屋を取壊し更地となった土地を売却(譲渡)した際の譲渡所得から3,000万円が特別控除されます。

(※国土交通省資料『空家等対策特別措置法について』より抜粋)

空き家とは言え、不動産売却(譲渡)した際の所得税や住民税の負担を考えますと、この特別控除の存在はありがたいでよね。

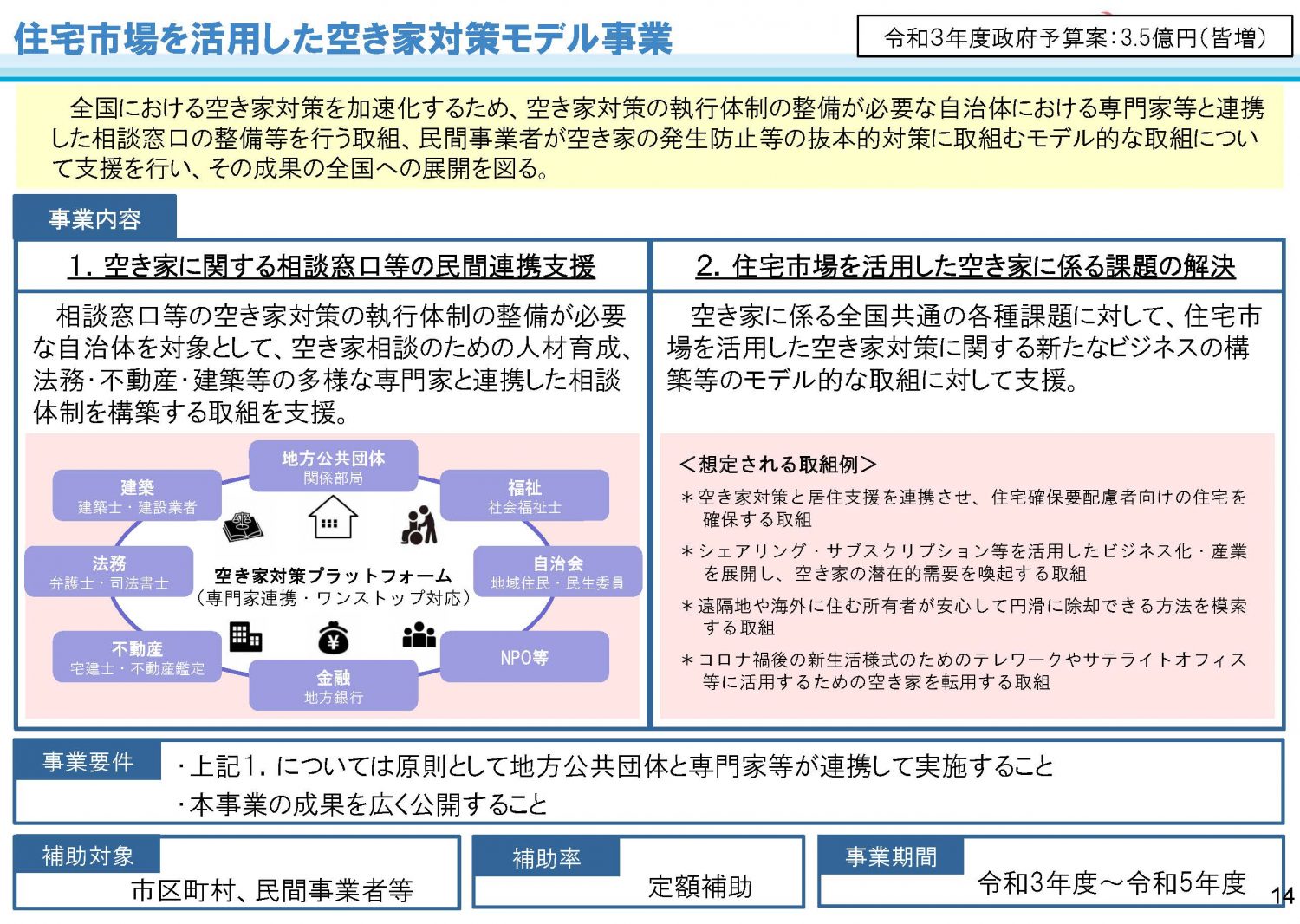

また、自治体によって「空き家バンク」と銘打って、空き家物件情報をホームページ等で広く情報を募集し、移住・交流希望者に提供する取り組みを行っています。

所有者側からすればこちらに登録することで、賃貸等により空き家の有効活用となり、行政側としても特定空家等を減少させる施策となる為、広く利用を促しているようです。

(※国土交通省資料『空家等対策特別措置法について』より抜粋)

(※国土交通省資料『空家等対策特別措置法について』より抜粋)

令和3年度の改正によって、「将来著しく保安上危険又は著しく有害な状態になることが予見される」空家等も特定空家等に含まれるようになった事から、今後より一層の厳罰化が進められることが推察されます。

また、2024年より相続に関する登記申請の義務化される背景からも、政府がこれまで以上に空き家対策に本腰を入れている姿勢が伺えるでしょう。

これまでは空き家のままで放置していた、という所有者の方も、今後は「管理・活用・売却」のいづれかの方針を講じていく必要があります。

また、そもそも相続発生後に所有者が確定できていない不動産に関しては、まずは相続登記をしない限りその後の展開を検討することが出来ません。

当法人では、相続登記の申請はもちろんのこと、提携の多数の不動産会社ネットワークを駆使し、その後の活用・売却についてもサポートさせて頂きます。

空き家問題にお困りの方は是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまでお気軽にお問い合わせください。

親の相続財産に『農地』があった!売却または活用に必要な手続とは? (2022.02.02)

相続が発生した際にまずやらなければならない事が、亡くなった方の財産調査です。

ここ日本における財産の多くは『不動産』と言われており、田舎の両親は持ち家、という方は決して少なくないでしょう。

不動産は法務局の登記簿謄本により所有者等の詳細が管理されていますが、その項目の中には、『地目』といってその土地の種類・用途が記載されている箇所があります。

その中でも『農地』と表記されている土地の扱いには法的な様々な制限が課されているため、相続財産の中に農地があった場合は注意が必要です。

今回のトピックスでは、『農地』を相続する際の売却または活用の為の手続について取り上げていきたいと思います。

まずは農地を相続する際のメリット・デメリットを簡単に確認してみましょう。

【メリット】

・農地を賃貸ができれば賃料が見込める

・売却、農地以外に活用すれば資産になる

【デメリット】

・一度相続すると簡単には手放せない

・活用が出来なければ負の遺産となる

上記メリット挙げた通り、そのまま活用or農地以外に転用して活用or売却のいずれかの方法が出来れば相続人の資産となり得ます。

ご両親と同居していた場合やご自身でも農業を営んでいる方はそのまま活用することもあるでしょうが、別居でしたり、他のお仕事をされている方は賃貸に出したり、売却したりする方が現実的でしょう。

しかし農地の賃貸・売却には農地法による制限があり、最悪の場合、何も活用が出来ず、手放す事も出来ずに維持管理のコストがかかり続ける状況も想定せねばなりません。

個人や法人が農地を売買または賃借するには、原則、その農地を管轄する農業委員会の許可(農地法第3条)が必要となります。

こちらの基準については管轄によって異なりますので、詳細についてはその不動産を管轄している各市町村の農業委員会に問い合わせてみましょう。

では、実際に農地を相続するとした時に、「法務局での登記申請」と「農業委員会への相続届出」の手続が必要となります。

まずは不動産の『登記申請』(=名義変更)から行います。

現時点(2022年1月現在)では相続登記について法律上の義務はないですが、2024年4月より相続登記の義務化される予定ですので、相続する場合は登記手続が必須となります。

こちらは法務局での申請となり、ご自身でする事も出来ますが、戸籍謄本等の必要書類の手配やその後の対応を考慮すると司法書士等の専門家に依頼する方が無難と言えるでしょう。

ただし、『遺言』による名義変更の場合、遺言書の内容によっては農業委員会の許可が下りない場合もありますので、このケースの際は事前に農業委員会に問い合わせましょう。

農地の所有権を取得した相続人は、登記名義人となった日から10ヶ月以内に農業委員会に許可の届出をする必要があります。

(参考)⇒農林水産省サイト『農地の売買・賃借・相続に関する制度について』

こちらの届出の際にそのまま相続するのか、農地を賃貸・売却するのかによってその後の手続内容が異なってきます。

農地をそのまま農地として他の農家に賃貸・売却するケースはそれほど多くないと思いますので、今回は農地以外の地目に転用(以後、『農地転用』と表現します。)するケースで見ていきましょう。

農地にはいくつか種類があり、転用許可が不要な場合や、そもそも農地転用が出来ない場合もあります。

市街化区域内にある農地は農業委員会に届出れば事足りますが、区域外ですと4ha以下では都道県知事に、4ha超では農林水産大臣にそれぞれ許可を求める事となります。

下記ののいづれかに該当する場合、農地転用許可はおりません。

① 農用地区域内農地・・市町村が定める農業振興地域整備計画において農地用区域に指定された農地

② 甲種農地・・市街化調整区域内にある、特に良好な営農条件を備えた農地

③ 第1種農地・・0ha以上の集団農地や、農業公共投資の対象となっている農地、生産性の高い農地

下記の場合、届出により農地転用が可能となります。

④ 第2種農地・・将来的に市街地として発展する環境であったり、農業公共投資の対象外であって生産力の低い小団地農地

⑤ 第3種農地・・市街地区域内、都市的整備がされた区域内の農地

どの農地についても必ず必要となる書類は、下記のとおりです。

・転用予定農地の公図

・転用予定農地の図面

・転用予定農地および周辺地の写真

登記簿謄本と公図については法務局に請求する事で取得出来ます。

図面については住宅地図をインターネット等で取得し、対象となるどの農地を転用予定なのか分かるようにしておきます。

その他、農地転用後に住宅建築する場合等、内容によって必要書類が異なってきますので、こちらも必ず事前に確認が必要です。

上記に挙げた農地転用の許可申請は、内容によって手続きもかなり複雑になります。

煩雑な手続きが面倒だという方は、行政書士による代理申請を検討するのも良いでしょう。

いかがでしたでしょうか。

今回は相続した農地の農地転用について焦点を当てて取り上げましたが、実際の手続に進むまでに遺産分割協議等を含めいくつかものハードルがあります。

個人で進める事も可能ではありますが、登記手続・農地転用をそれぞれ対応するのはかなり骨が折れますし、専門家に依頼する際にも司法書士と行政書士で別々の事務所に依頼した場合、うまく両者が情報を共有して事を進めてくれるとも限りません。

弊社では相続専門の司法書士と行政書士が専門チームを組んでご対応しております。

また、その後の売却・活用についても多くの不動産会社・建設会社と提携しているため、すべてワンストップ対応することが可能です。

相続でお困りの際は目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、まずは一度お気軽にご相談ください。

配偶者に居住用不動産を贈与したときの贈与税控除 (2021.09.15)

2019年7月1日から相続法改正によって新たな方策がスタートしました。

その中でも今回は、夫婦の間で居住用不動産を贈与したときの配偶者控除についてお話ししていきます。

過去にもいくつかトピックスを取り上げておりますが、今回は配偶者居住権の具体的な制度概要と手続方法について取り上げていきます。

婚姻期間が長く、老後のことも考えて配偶者へ不動産を生前贈与しておきたいと考えている方はぜひご一読ください!

通常、贈与税は110万円を超える部分については、課税されてしまいますが、婚姻期間が20年以上の夫婦の間で、居住用不動産又は居住用不動産を取得するための金銭の贈与が行われた場合、最高2,000万円まで控除(配偶者控除)できるという制度が誕生しました。

基礎控除110万円と合わせると、2,110万円まで贈与税がかからないということになり、非常にお得感のある制度となっております。

①婚姻期間が20年以上あること

②居住用不動産またはその不動産の取得資金の贈与であること

③贈与を受けた翌年の3/15までに入居し、引き続き居住すること

※売却すると制度の適用がなくなる可能性があります

④申告

➄過去にこの制度を使ったことが無いこと

●財産の贈与を受けた日から10日を経過した日以後に作られた戸籍謄本or抄本

●財産の贈与を受けた日から10日を経過した日以後に作られた戸籍の附票の写し

●居住用不動産の登記事項証明書その他の書類で贈与を受けた人がその居住用不動産を取得したことを証明するもの

※金銭ではなく居住用不動産の贈与を受けた場合は、その不動産の固定資産評価証明書なども必要となります。

・贈与税がかからなくても申告は必要

→申告義務漏れとして無申告加算税などのペナルティを支払うリスクがあります。

・配偶者からの贈与を特定財産と扱うことができるのは一度限り

→住宅を2分の1ずつに分けて毎年贈与したとしても、最初の一度のみが対象となります。

贈与税がかからないことに加え、相続税もかかりません。

→贈与から3年以内に贈与者が亡くなった場合、通常は特別受益として相続財産に持ち戻しが必要になりますが、この制度を利用することで持ち戻しが免除されます。

また、住宅取得資金を贈与した場合は、不動産取得税や登録免許税がかかりません。

※居住用不動産を贈与した場合は、不動産取得税と登録免許税がかかります。

・小規模宅地の特例が使えない(生前の贈与のため)

→相続で不動産を取得した場合、要件を満たせば宅地が80%減額になる特例を利用することができ、相続税の節税になりますが、この制度を利用すると生前の贈与になってしまうため特例の適用はありません。

・遺留分の計算では免除されないため、法定相続人の慰留分を侵害している場合は注意が必要

→ただし、贈与が相続開始前より10年前であれば加算されません。

婚姻期間が20年を超える夫婦間の居住用不動産の贈与の制度についてお話しさせていただきました。

メリットもあればデメリットもあるので、ご自身の場合制度を活用すべきなのか否か、判断が難しいところもあるかと思います。

相続手続・生前対策をお考えの方は、渋谷区マークシティ、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまで、まずはお気軽にご相談ください。