二次相続税対策としての相続放棄 (2020.09.17)

皆様は、相続放棄と聞いて何を連想するでしょうか?

やはり、『借金』『債務超過』ということを連想されるのではないでしょうか?

今回は、相続税対策の一環で利用される相続放棄について、当法人の司法書士が実際にご提案した相続放棄の内容について、事例を交えてご説明したいと思います。

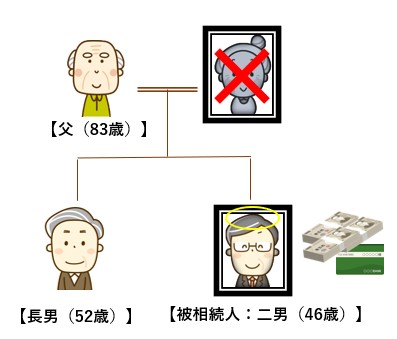

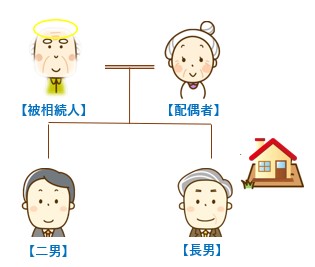

まず、下記の相続関係図をご覧ください。

上記の関係図で相続人は誰になるでしょうか?

答えは、ご長男、、ではなく、お父様のみとなります。

法定相続人についてより詳しく知りたい方は、他のトピックスを参照ください。

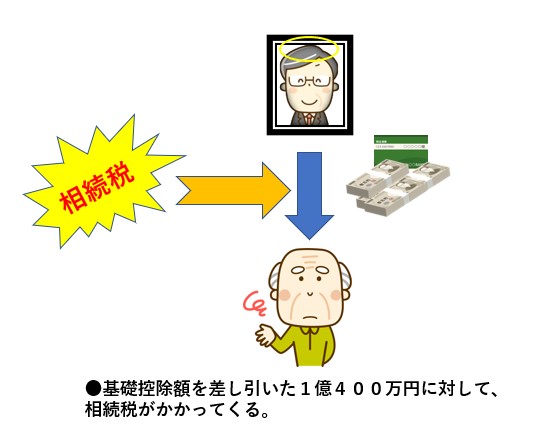

遺産は預金1億4000万円のみ。

相続税基礎控除額は3600万円ですので、今回の事案では相続税がかかることになります。

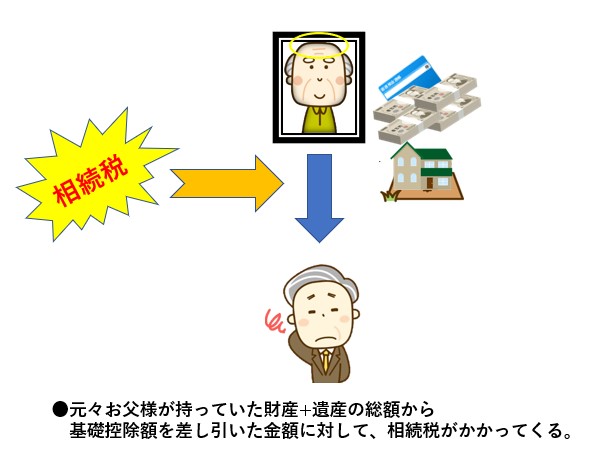

また、法定相続人であるお父様の財産をヒアリングすると、自宅の土地建物(相続税評価額2500万円)と預貯金2000万円でした。

この事案に置いて、当法人の司法書士は相続人たるお父様の年齢と御身体の状況(心臓病を患い、いつ亡くなっても不思議ではない、と仰っていました。)を踏まえ、お父様及びご長男に、お父様には相続放棄という選択肢がある旨をご提案しました。

今回お父様が相続されると、お父様に相続税がかかる上に、お父様が万が一、近いうちにお亡くなりになれば、多額の財産を消費しないまま相続が発生することになり、相続税が多額になると考えたからです。

提携の税理士にも事情を説明し、

①相続放棄をしてご長男が相続して相続税を支払う場合

(ご兄弟の場合、2親等の関係なので相続税が2割加算と割高になります)

②一旦お父様が相続して税金を支払い、お父様が亡くなった後にもう一度相続税を支払う場合

を試算してもらった結果、相続放棄をした方が税務上有利という結果を頂き、お父様もご長男様もご納得して相続放棄の手続きに踏み切りました。

今回のように、相続放棄を二次相続税対策として提案するには、相続に精通し、税金等の周辺知識にも明るい司法書士でないとまず難しいでしょう。

当法人では相続に強い専門の相続生前対策チームが、提携税理士法人との強固なパートナーシップによりご相談者様への最適な解決方法を提供致します。

また、事例のように相続放棄をお考えの方は、相続放棄の申立てには期限がありますので、まずはお早めに、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまでご相談ください。

遺産分割協議と債務整理手続き (2020.07.16)

前回までのトピックスでは、相続手続きのみに着目してトピックスを掲載してきましたが、今回は相続と他の手続きの関連という観点から、遺産分割と債務整理手続きとの関連をご説明させて頂きます。

数は多くない事例ですが、ご相談を受けて「これは、、」とハッとした事例を記事にしたいと思います。

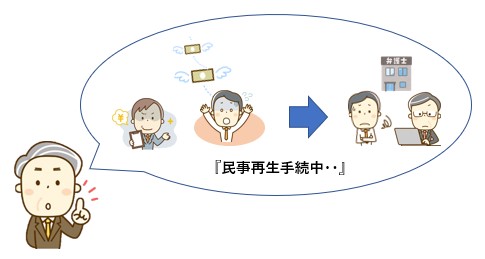

上記の相続関係において、被相続人の遺産は自宅の土地建物のみであり、長男が全て相続することで話が進んでおり、手続きのご相談に来られました。

相続税が課税されるリスクもなく、担当の司法書士が「今回はスムーズに手続きが進みそうだ。」と思いながら、談笑交じりに各種委任状等に署名捺印をもらっていた矢先のことです。

これから、遺産分割協議書を作って判を貰おうとしている中でのこの長男様の何気なく発した一言に、担当の司法書士は冷や汗をかいたそうです。

しかし、いったいどういう事でしょう?

民事再生手続きとは、『借金の返済が困難となった人が、裁判所に申立てを行うことによって、借金の減額を目指す救済制度』のひとつです。

その為、土地や家屋と言った価値の高い資産を保有したままで手続きを行うことは、この制度の趣旨に沿ったものではありません。

なぜなら、個人再生には清算価値保障の原則というものがあり、資産が多ければそれだけ返済額も高額となる仕組みとなっているからです。

逆に、民事再生手続き中に相続が発生し、遺産を貰えるのに自己の判断で遺産分割協議により相続分を放棄してしまった場合、この事実が裁判所に明るみになると民事再生手続きに支障をきたしてしまう恐れがあります。

もう少し分かりやすく言うと、

①相続で遺産を取得すると弁済総額が上がる

②遺産分割協議において自己の相続分を放棄した事実が裁判所に明るみになってしまうと、再生計画が認められず民事再生手続きが否認されてしまうおそれがある

今回は②のケースだったのです。

後日、当法人から民事再生手続きを受任している弁護士法人にご連絡をして、内容を詳しく聞き打合せたところ、二男様は今回のお父様の相続について、家庭裁判所に正式に相続放棄の申述をしてもらうことで話がまとまっていきました。

遺産分割協議の中でする相続分の放棄と違い、家庭裁判所へ申し立てる相続放棄の申述は、初めから相続人で無かったものとみなされる為、民事再生手続き中に行っても再生計画に影響を及ぼすことは一切ないのです。

ただし相続放棄には、相続開始の事実を知ってから3か月以内に申立てをしないと原則認められませんので注意が必要です。

また、今回の相続関係では、相続放棄者(二男)以外にも第一順位の相続人(長男)がいたから良かったものの、第一順位の相続人が一人であって、かつその相続人が相続放棄をしてしまうと、相続人がガラリと変わってしまいます。

相続放棄の絡む法定相続人の考え方はこちら↓

もし相続人の中に債務整理手続き中の方がいる場合、お早目にその事情も含めご相談頂ければと思います。

こういった特殊な事情を含む相続関係ですと、相続を専門としている事務所でないと思わぬ見落としが発生、取り返しのつかない状況になりかねません。

是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

遺産分割と相続時精算課税制度を利用した贈与 (2020.07.02)

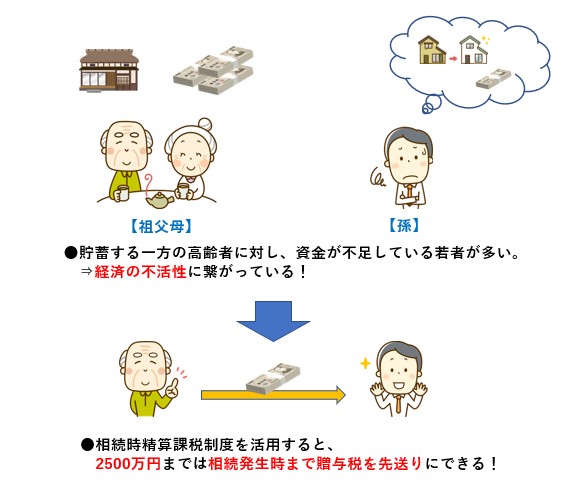

平成15年度税制改正において経済活性化の為に新たに創設された「相続時精算課税制度」。

実務ではなかなかお目にかかれないこの制度ですが、今回は、この制度を利用して問題解決をした事案をご紹介してみたいと思います。

まず、相続時精算課税制度とは、60歳以上の父母、祖父母(平成26年までは65歳以上の父母)から20歳以上の子、孫(平成26年までは20歳以上の子)へ贈与をした場合、相続時精算課税制度を選択した贈与税申告を税務署にすることで、2500万円までの贈与に関しては贈与税を課税しないという制度です。

高齢者は基本、大きなお金を使う機会がなかなかありません。

一方で若い人は大きなお金を持っておらず、消費が活性化しないといった理由から、早めに次世代に財産を贈与させ、経済を活性化させようとして新設された制度で、一見聞こえが良い制度なのですが、実務上ほとんど利用されるケースがありません。

なぜなら、この制度には裏があり、贈与された財産は「相続財産の前渡し」と考えられ、贈与した父母等が亡くなった場合、その財産は贈与した父母等の相続財産として足し戻しの対象として計上しなければならないことから、あまり節税の意味がないと言われているからなのです。

つまり、読んで字のごとく、贈与時には2500万円までの贈与であれば課税しないが、贈与者に相続が発生したらその時点で精算するという、いわば贈与税のツケ払いの様な制度なのです。

前述した制度の性質上、相続税がかかるご家庭の節税対策では、まず利用されないことがほとんどです。

しかし、考え方を変えれば、将来相続税が発生しないことが確実視される場合は、認知症対策としての資産承継対策に利用することが出来ます。

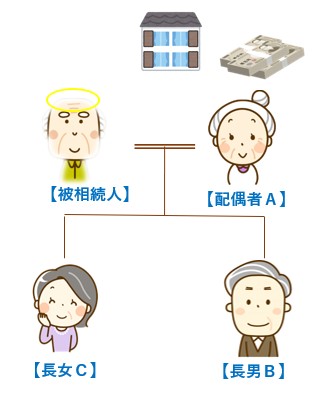

上記の相続関係において、実際に当法人が相談を受け提案をした事例をご紹介します。

(※税務相談及び税務申告部分は提携税理士によります。)

被相続人の遺産は、自宅マンションの持分3分の2のみ

配偶者は78歳で、配偶者の財産は、自宅マンションの3分の1(評価額650万円程)及び預貯金240万円のみで、計890万円相当

(配偶者が亡くなった場合の相続税の基礎控除額は4200万円であり、聴取した内容では相続税はかからないと見込まれる)

長男、長女は父の遺産は、兄弟で2分の1ずつ取得し、将来母が施設に入る際の入居費用として、いつでも売却出来るようにと考えている

また、配偶者も長男長女はよく自分の面倒を見てくれるし、今更自分の名義を入れようとは思わないという意向

遺産分割協議については、上記の通りで話がまとまっていきましたが、配偶者にはまだ固有の財産として自宅マンションの3分の1が残っています。

この3分の1を元気な内に何とかしなければ、いざ施設に入ろうとしてお金が必要な時に、認知症になっていた場合、成年後見申立て及び居住用財産の許可審判をしなければ、売却活動が一切できなくなってしまう恐れがありました。

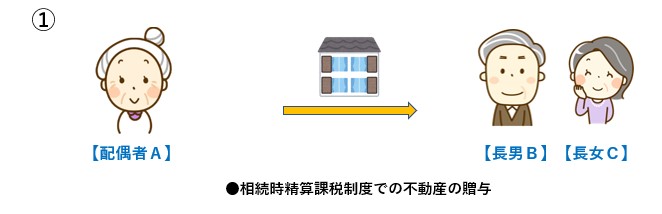

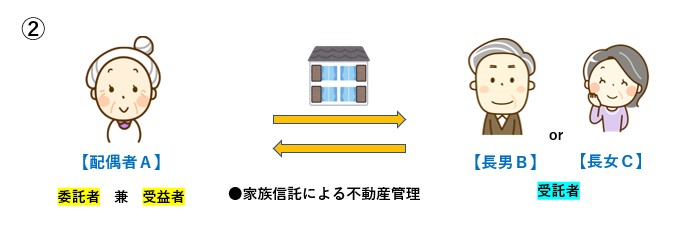

そこで、当法人の司法書士と提携税理士とで、ご家族全員と話し合う機会を設け、下記の2つの方法をご提案させて頂きました。

②の家族信託契約は、契約条項も複雑でスキーム作りに非常に時間がかかり、計画中に当事者が認知症になってしまうおそれがあることから、今回の相談者の方は①の方法を選択されました。

後日、遺産分割協議書及び贈与契約書に調印を済ませ、自宅マンションの名義は長男長女が2分の1ずつ取得することができ、母の相続対策・認知症対策・老後資金対策をすることが出来ました。

数年前から母の施設費用・扶養のことで、気をもみ続けてきた長男長女の方。手続きを終え、非常に安心した様子でした。

当法人では、依頼者のお話しをじっくりと聞き取り、その依頼者の問題解決のための方策としての選択肢はいくつあるのかを常に考慮し、ご提案することに繋げています。

相続手続き、相続対策等でお困りの場合は、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、まずはお気軽にご相談下さい。

数次相続と法定相続分の行方 (2020.06.30)

以前のトピックスで、法定相続人・法定相続分・相続放棄のご説明をさせて頂きました。

今回は、実務で年間数件お目にかかるか否かの特殊な事例を掲げ、ご説明していきたいと思います。

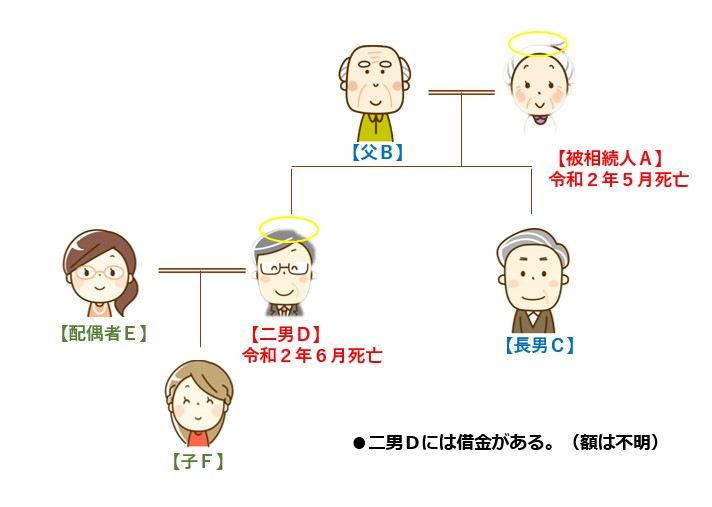

当法人にご相談にいらした方で、話を聞くところ下記のような相続関係でした。

実はこちらのご相談、既に手の打ちようがなく最終的にお受けすることは出来なかった案件です。

いったい、何がどのように困った状況だったのか、順を追ってご説明いたします。

先程の事例ですが、最終的な法定相続人は、B・C・E・Fになります。

まず、Aの死亡時の法定相続人はB・C・Dに確定します。

ところが、上記の事例ではAの遺産分割未了の内に二男Dが亡くなっています。

このように、相続が立て続けに発生することを数次相続と言い、被相続人Aの遺産分割をする際、二男Dが被相続人Aから承継した4分の1の法定相続分はそのままDの法定相続人に承継されます。

ですので、Dの代わりにDの第一順位の法定相続人であるE・FがAの法定相続人として登場することとなるのです。

ここからかなり複雑な話になりますが、二男Dには借金があり、目ぼしい財産はAの法定相続分4分の1しかないことから、Dの配偶者Eと子Fは相続放棄の申述を家庭裁判所に提出していきました。

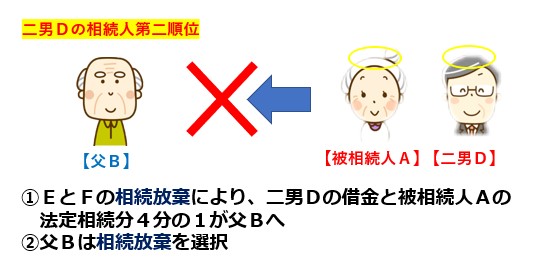

すると、二男Dの借金とAから承継した法定相続分4分の1は、第二順位の父Bに承継されます。

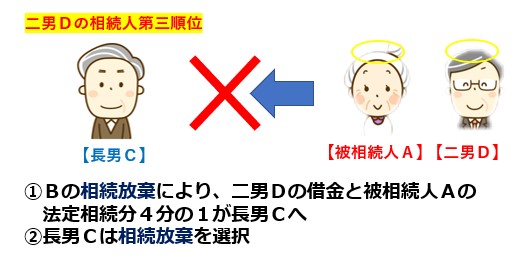

父Bが相続放棄を選択した場合、最終的に第三順位の兄弟Cに借金とAから承継した法定相続分4分の1が承継されます。

実務上、借金がある場合、第一順位の相続人が相続放棄を選択すると、第二順位・第三順位の相続人に順次借金返済の義務を生じさせてしまうことから、第三順位の兄弟まで相続放棄の申述を提案していくパターンが多いと言えます。

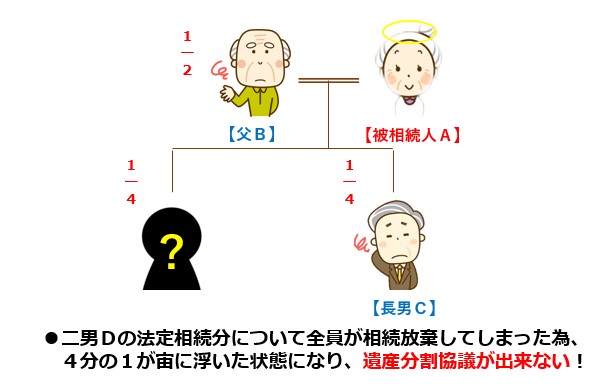

第一順位~第三順位の法定相続人全員が相続放棄をすると、相続人不存在となり、借金はもとより、Dに帰属していたAの法定相続分4分の1は宙に浮いた状態となります。

Dの相続関係について、Dの法定相続人が全員相続放棄をしたから、Aの遺産分割協議はB・Cのみで行えるということではないのです。

この事例においてAの遺産分割協議をする場合は、Dの相続財産管理人(通常弁護士か司法書士が選任されます)の選任の申立てを家庭裁判所に申立て、選任された相続財産管理人とB・Cとで遺産分割協議をすることとなります。

相続財産管理人の選任申立てには、家庭裁判所に予納金として通常30万円~100万円ほど予納しなければならない他、Dの相続財産管理人とB・CがAの遺産分割協議をする際、Dに帰属した法定相続分4分の1相当を代償金で支払う、等の策をとらなければ、遺産分割協議は成立しません。

相続財産管理人は、相続人不存在となった場合に登場し、被相続人(ここではDのこと)に帰属した債権債務を早期に取り立て・弁済する義務を負っています。

よって、4分の1相当の代償金が支払えない場合は、相続財産管理人から遺産分割調停・審判を申立てられ、Aの遺産である自宅等を売却する手続きを取られてしまう可能性があります。(換価分割)

上記の事例は、他事務所の司法書士が既にDの法定相続人全員の相続放棄を完結させた上で、後日Cから当法人に相談を頂いた事例でした。

相続放棄を担当した司法書士は、相続放棄後の始末をすることが出来ずお手上げ状態だったとのことで、当法人に相談が来た次第です。

本来であれば、事前に全ての流れを聴取した上で、例えばDの財産については限定承認をするなどのご提案が可能です。

相続に精通している専門家でないと、このように複雑な事情が絡んだご相談を解決に導くのは困難と言えるでしょう。

相続手続、相続放棄は安易に考えずに、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、是非一度ご相談にいらしてください。