【相続トピックス】ページを更新しました! (2022.04.14)

【相続トピックス】ページを更新致しました!

【相続手続き・生前対策サイト】トップへ

相続手続き・生前対策のあらゆる知識の最新情報について、相続手続き・生前対策サイトにて相続トピックスにてご紹介いたします。

新着記事は、

【トピックス一覧】

今後も随時トピックスを更新していきますのでご確認ください!

また、ご相談・ご依頼等もお待ちしております!

家族信託サイト【新着情報】ページを更新しました! (2022.03.30)

家族信託サイト【新着情報】ページを更新致しました!

【新着情報】トップはこちらのバナーをクリック☟

家族信託(=民事信託)は、生前対策を考える上で非常に有効な手段として、様々な分野から注目を集めています。

弊社では信託専門サイトの『新着情報』にて、家族信託についての知識や最新の動向について取り上げております。

新着記事は、

また、ご相談・ご依頼等もお待ちしております!

意外と難しい戸籍収集 (2021.05.18)

戸籍とは、端的に言えば、本籍地や法定の家族関係などを証明するものです。

戸籍には、その人の本籍地、生年月日、婚姻日(婚姻歴)、死亡日、両親の名前、子供の名前などが記載されています。

一般に金融機関や法務局の相続手続きでは、被相続人の出生から死亡までの戸籍や、相続人の現在戸籍等が必要になります。

今、相続手続をしたいと依頼されてきた方が、本当に亡くなった方の相続人なのか、そもそも本当に口座等の名義人が亡くなっているのか等を確認するには、公的書面である戸籍を確認する必要があるからです。

しかし、一言に戸籍が必要と言ったところで、配偶者や生前に親しかった親族でさえ、被相続人の出生から死亡までの本籍地を把握していることはなかなか考えにくく、一般的には現在の戸籍(亡くなった時点での戸籍)に記載されている転籍履歴や、改正の有無などを頼りに戸籍を遡りながらながら、古い戸籍を取得していきます。

当法人にご相談にいらした方でも、『戸籍の取得位は自分でやるから大丈夫!』と仰っていたのですが、その後1ヶ月程経過してから、『やっぱり、先生の所で戸籍も含めてすべてお願いできるかしら?』と再度ご来所されるケースは、実はそう少なくありません。

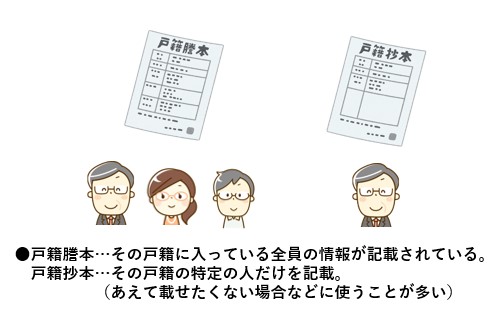

戸籍には種類があります。それぞれ、謄本(とうほん)と抄本(しょうほん)と呼ばれています。

謄本とは、その戸籍に載っている全部(全員)の情報を記載したもので、全部事項証明書ともいいます。

それに対し、抄本とは、その戸籍に載っている情報のうち、一部(一人)について記載されたもので、個人事項証明書ともいわれるものです。

どちらも記載されている情報に差異はありませんが、用途によってどちらを取得するべきなのか、注意が必要です。

不特定の法定相続人がいるかもしれない相続手続においては、戸籍謄本を取得する方が確実です。

ひと言で戸籍と呼んでいても、その状態や状況によって名称が変わってきます。

その呼び名は大きく分けて、『戸籍(現在戸籍)、改製原戸籍、除籍』とあり、これらはすべて戸籍と呼ばれるものです。

一般的には現在戸籍を指すことが多いですが、状況によってどの戸籍を指すのかが重要となります。

相続手続において戸籍と言った場合、現在戸籍のみならず、改製原戸籍や除籍などの古いものについても含まれるわけです。

◆除籍◆

除籍とは、婚姻、離婚、死亡、転籍などによって、その戸籍に在籍している人が誰もいなくなった状態の戸籍です。

◆改製原戸籍◆

例えば、民法の改正により、

・手書きであったものが電子化され、印字のものに変更された

・縦書きであったものが横書きに変更された

など、戸籍の記載方法などが法律によって変更されることがあります。

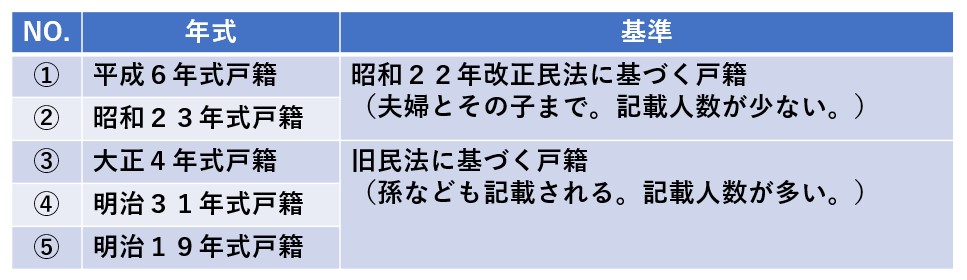

明治時代に戸籍制度ができてから、現在に至るまで、4~5回の変更がありました。

改製後の戸籍では記載方法が異なるため、改正前の戸籍の情報をそのまま記載することはできません。

従って、法律が改正されると新しい型の戸籍をつくりそれを現在の戸籍とし、改正前の戸籍は閉鎖されます。

この改正によって閉鎖された戸籍を改正原戸籍といいます。

戸籍の読み方に関しては別のトピックスにて取り上げておりますので、そちらをご確認下さい。

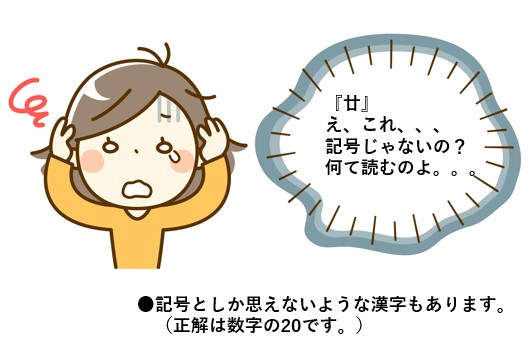

戸籍の記載は古くなればなるほど読みづらい事が多く、昭和初期以前の戸籍になると、旧字が使われており、数字の記載に関しても現在のようなアラビア数字ではなく、「壱、弐、参、、」といった記載になります。

また、古い戸籍は手書きで書かれており、字そのものが読めないといったこともしばしばあります。

(普段から戸籍を読み慣れている私共でさえ、『よくこの字でOK出したな。。。』と思ってしまう字体が多々あります。これも統一された印字で読み慣れてしまった現代人の弊害とでも呼ぶべきでしょうか。。?)

このように、戸籍を判別しながら遡って、時には前後の表記から推測してまで戸籍収集をしていくことは、思った以上に時間と手間がかかります。

戸籍は家族単位で構成されており、結婚をすると新たな戸籍が編製され、籍を移すことになります。

また離婚をした場合、婚姻によって姓を変えた方は、親の戸籍に戻るか、新たに自分の戸籍を作り入籍します。

婚姻や離婚をしている場合には、取得しなければならない戸籍の数がその分多くなります。

(旧姓の親の戸籍に戻った場合、その方の名前が、婚姻前⇒離婚後と二度表記されることになります。流し読みで婚姻前の名前を見逃すと、その後の婚姻中の戸籍を見落としてしまう事がありますので注意しましょう。)

他にも、例えば現住所に本籍地を変更した場合には、戸籍は本籍地で管理しているため、新たな本籍地に新たな戸籍が編製されます。

そして、もともと戸籍があった旧本籍地の戸籍は除籍簿に入ることとなります。相続手続には被相続人の記載される戸籍全てが必要になりますので、取得が大変なのです。

戸籍は本籍の置かれている役所で取得します。

被相続人が婚姻や転籍を複数回していると、それぞれの本籍地に戸籍の請求をしなければなりません。場合によっては全国の役所に請求をすることになります。

役所に行くことが難しい場合、郵送によっても戸籍を取得する事ができますが、郵送での戸籍取得はその場で役所の人とのやり取りをすることができません。

そのため、

「取得したいものが違った」

「必要な書類が抜けていた」

等の不手際があると、同じ管轄で何度も郵送のやり取りが必要になる事もあります。

また、郵送での請求は、一回のやりとりに、早くても1週間程かかると考えた方がよいでしょう。

役所によって手続きの仕方が若干異なる場合もあり、そういったことも戸籍取得の難しさを助長しているように思えます。

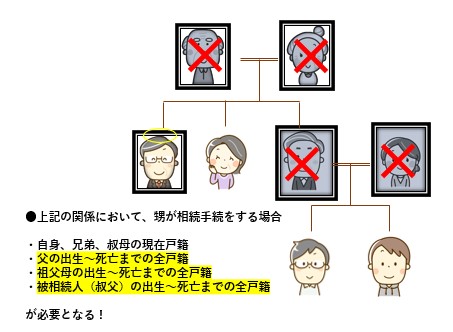

戸籍を取得しようとしている相続人と被相続人の関係性で、必要となる書類も変わってきます。

同じ戸籍内の親子であれば自分の戸籍に被相続人の除籍が記載されますが、例えば相続人が甥・姪であった場合(両親・祖父母が先死亡)などは、まずご自身の戸籍⇒両親との関係⇒祖父母との関係(この辺りでようやく被相続人の名前が出てくることになります)と被相続人との関係性を示すまでにもかなりの戸籍が必要となります。

被相続人の出生まで戸籍を遡るとなると、状況によりかなり昔の戸籍まで取得する事になります。

場合によっては、戸籍を取得できないケースが出てきます。原因としては、戸籍が戦争または震災によって焼失していることなどが挙げられますが、その場合には、相続手続を申請する先の機関に確認をしながら手続きを進めなければなりません。

通常は、役所から焼失証明書、破棄証明書という証明書を発行してもらい、それを添付して相談をしていく事になります。

本籍地が近くであれば、直接役所の窓口で請求することができますが、本籍地が遠方など直接窓口に行くことができないこともあります。

そのような場合には、郵送で戸籍を請求することができます。

基本的には請求書、手数料、本人確認書類、切手を貼った返信用封筒など必要な書類を送れば問題ありません。

上記の書類を郵送で役所へ送れば1週間程度で返送してくれます。

必要書類

交付請求書は、各市町村によって異なります。この請求書は役所のホームページから印刷をすることができます。

運転免許証、マイナンバーカードなどが該当します。

代理人が請求する場合には、代理人本人の確認書類のコピーが必要です。

請求する役所に死亡を確認できる戸籍がある場合には不要です。

同じ戸籍に入っている場合には不要ですが、違う戸籍の場合、請求者と被相続人が同一戸籍に入っていた経緯が分かるところまでの戸籍のコピーを添える必要があります。

例えば結婚して夫の戸籍に入っている次女の方が、独身の長男の相続手続きをする事になった場合、次女の現在の戸籍(戸主:夫)から遡って、婚姻前の戸籍(戸主:両親のどちらか)で長男の記載がある戸籍までのコピーが必要です。

郵送で戸籍を請求する場合、手数料は郵便小為替で納付をします。

手数料は役所によって若干違う場合があるので、事前にホームページ等で確認をしておいた方がいいでしょう。

戸籍が何通出てくるかわからない場合は、多めに入れておけばお釣りを出してくれます。(但しお釣りも郵便小為替で帰ってきます。)

※定額小為替は、郵便局で購入することができます。

300円、450円、700円などの種類があり、1枚の定額小為替を購入するのに手数料が100円かかります。

一般的には、全国どの市区町村役場でも提出する書類は同じですが、市区町村によっては取り扱いが若干異なる場合がありますので、事前によく確認しておきましょう。

いかがでしたでしょうか。だいぶネガティブな表現になってしまったかと思いますが、状況により、かなり面倒なケースが出てくることも事実です。

ご遺産によって相続税申告が生じる場合、お亡くなりになってから10ヶ月以内にご葬儀、戸籍収集、遺産分割、納税申告、、とやらなければならない事が多々あり、今回の戸籍収集はご認識頂けたように時間も手間も取られる、なかなかに厄介な存在です。

当法人では、相続登記や預貯金解約等の相続手続の一環として、戸籍収集や法定相続情報の取得も承っております。

普段から見慣れていないなかで、ご自身でご取得可能なのか、一括してお任せいただいた方がよいのかも含め、まずはお気軽にご相談ください。

相続のキホン⑥ ~準確定申告とは~ (2021.03.04)

前回より相続の考え方、法律用語などを不定期にお届けしております『相続のキホン』。

今回は、『準確定申告』について取り上げていきたいと思います。

相続に関する税金で有名なものとして相続税がありますが、相続に関する税金の手続きは実は相続税だけではありません。

忘れられてしまいがちな手続きとして準確定申告というものがあります。

準確定申告は確定申告と共通する部分が多いですが、準確定申告特有のルールも存在します。

これが所得税の確定申告です。

しかし、確定申告をすべき人が、年の途中で亡くなった場合や、年が明けて確定申告をする前に亡くなった場合、確定申告をしていない状態になってしまいます。

そのため、被相続人に代わって、相続人などが確定申告を行う手続きが設けられています。これが、準確定申告です。

準確定申告必要な人とは、被相続人が一定額以上の年金収入があり、確定申告をしていた場合や、賃貸不動産を所有していて不動産収入の確定申告をしていたという場合です。

したがって相続が発生すると必ず準確定申告が必要というわけではありません。

そもそも被相続人に申告する所得がなかった場合など、確定申告そのものが必要ないのであれば、準確定申告の手続きは不要です。

・給与収入が2000万円を超えていた場合

・給与所得、退職所得以外の所得の合計が20万円を超えていた場合

・2か所以上から給与をもらっていた場合

・公的年金等による収入が400万円を超えていた場合

・公的年金等による所得以外の所得の合計が20万円を超えていた場合

前項でも述べたように、確定申告は毎年1月1日から12月31日までの1年間分の税額を計算し、翌年の2月16日から3月15日までに申告・納税をします。

準確定申告の場合は、相続人が被相続人の相続開始があったことを知った日の翌日から4カ月以内に申告をしなければなりません。

この相続開始があったことを知った日とは、基本的には被相続人が亡くなられた日と考えてよいでしょう。

なお、確定申告をしなければならない被相続人が、1月1日から3月15日までの間に確定申告をしないで亡くなった場合には、前年分と本年分の準確定申告をしなければなりません。

この場合、前年分の申告、本年分の申告ともに4カ月以内に行う必要があります。

納税額が生じる場合、申告期限を過ぎてしまったり、申告しないでいると加算税や延滞税といった追徴税が課される可能性がありますので、注意が必要です。

4カ月以内という期限がある準確定申告ですが、4カ月は決して長い期間とは言えません。

相続開始後は葬儀の執り行い後、年金の手続き、不動産の名義変更、預貯金の解約の手続き…とやらなければならない手続きが数多くあります。

それらと並行して準確定申告の手続きも進めなければなりません。

また周囲も知らない預金口座があったり投資をしていたりと、被相続人の財産や収入を完全に把握している方は、そう多くいないと思います。

そんな中、資料を収集しそれを基に申告書を作成し、申告までを4カ月以内に行わなければなりませんので、4カ月という期間は、非常にシビアな期間と言えます。

準確定申告は税理士の分野ではありますが、当法人では、相続税法等の周辺知識にも明るい相続専門チームが、業界トップクラスの税理士法人・事務所と共にサポートさせていただいております。

相続税や準確定申告、確定申告が発生しそうな相続手続きでお悩みの方は、是非一度渋谷区マークシティ、目黒区学芸大学駅の司法書士法人鴨宮パートナーズまでお気軽にご相談ください。

相続税を知らない司法書士の話 ~相続で知っておきたい税の知識とは?~ (2021.02.25)

前回までのトピックスにて、相続税の仕組みについてお話をしました。

相続相談を法律家にする場合に気をつけなければいけないのが、法律家の中には、残念ながら相続税を全く勉強してこなかった人が、一定の割合で存在することです。

我々司法書士は税理士ではないため相続税の専門家ではありませんが、相続という分野を取り扱う立場として必要最低限の知識を持ち合わせておくべきでしょうし、弊社でも初回相談にいらしたお客様から、必ずと言って差し支えないほど質問に挙がる必須の知識になりますので、ある程度のことは知っておかなければなりません。

今回はそんな、相続税にまつわる『あること』を知らない司法書士に提案されたお客様があわや大惨事に見舞われそうになった、実際に会ったお話をご紹介しましょう。

弊社の初回面談をご希望された、お父様がお亡くなりになった長男様のお話です。

一度、他の司法書士事務所に相談後、その司法書士事務所に税理士の知り合いがおらず、弊社にご来所頂きました。

「遺産分割協議の内容は先日相談した司法書士の提案通りまとまっているので、先生には登記手続きをお願いしたいです。あと、相続税申告が必要なので税理士先生のご紹介をお願いします。」とのご依頼です。

亡くなったお父様のご自宅は、お母様ではなく、長男様に相続させることで話がまとまっていたそうです。

相続が発生したとき、長男様は別の場所で暮らしていましたが、お父様の相続を機に、実家に帰ってくることになったそうです。

その司法書士曰く、「この度の相続で、自宅は長男様の名義にしておきましょう。将来、お母様が亡くなっても、名義変更をせずに済みますよ。」とアドバイスしたそうです。

一見良さそうなアドバイスですが、相続税の観点から言うと、実は全く良くありません。

その理由は、この分け方にしてしまうと、『小規模宅地等の特例』が全く使えず、相続税の負担が劇的に増えてしまうからです。

小規模宅地等の特例とは、『亡くなった方が自宅として使っていた土地は、配偶者か、同居している親族が相続した場合、最大8割引きの評価で相続税を計算することができる』という内容の税制上の特例です。

今回のケースでは、お母様(配偶者)が自宅を相続すれば、小規模宅地等の特例が使え、その後、お母様が亡くなったときに長男様(その時点では同居親族)が相続すれば、また小規模宅地等の特例が使えます。

弊社で提携の税理士に相談したところ、結果として、長男様は8割引きの評価額で自宅を相続することが可能でした。

しかし、もし先に相談していた司法書士の提案通りに、お父様から長男様に直接相続させてしまうと、お父様が亡くなった時点ではお父様と別居していたため、小規模宅地等の特例は使えません。

その結果、相続税の負担が1,000万円近く増えてしまうことが判明したのです。

今回は不幸中の幸いなことに、遺産分割協議書に署名する前でしたため、自宅をお母様が相続することに方針転換し、事なきを得ることが出来ました。

◎相続税が絡んでくる(もしくはその疑いがある)場合、相談する専門家のレベルによりその後の提案内容が違うため注意が必要

相続税が発生する家庭においては、お気持ちだけで分け方を決めるのは危険なのです。

一都三県で、ご自宅をお持ちの場合かなりの頻度で相続税申告が必要な場合があります。

当法人は、登記だけではなく相続税等周辺知識にも明るい専門の司法書士がチームを組みご対応させて頂きます。

相続手続・生前対策をお考えの方は、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

相続のキホン⑤ ~戸籍の読み方~ (2021.02.10)

前回より相続の考え方、法律用語などを不定期にお届けしております『相続のキホン』。

今回は、『戸籍の読み方』について取り上げていきたいと思います。

相続手続きでは、相続人を確定させるため戸籍の取得が必要となります。

公正証書遺言がない場合では、状況により亡くなった方の父母の出生まで遡って戸籍を取得する必要がありますが、戸籍の書式は時代とともに変化しており、その戸籍がどの時期(いつからいつまで)のものであるかを読み取ることは容易ではありません。

今回は、戸籍について、年式別の種類を説明するとともに、取得した戸籍がどの時期にあたるものかを確認する方法を紹介したいと思います。

2021年現在の戸籍は、平成6年式戸籍といわれる書式です。

コンピュータ化されている書式で、他の年式が縦書きであるのに対し、横書きの書式となっています。

●戸籍事項(当該戸籍の情報)

当該戸籍がいつからいつまでの戸籍なのかが記録されています。

(最新の戸籍である場合は「いつまで」は書かれていません)

●戸籍に記載されている者

この欄には、戸籍内の人ごとの情報が記載されています。

この欄に「除籍」となっている方の除籍理由が「死亡」となっている場合は、その者にとっての死亡時の戸籍となります。

また、「除籍」となっていない場合は、その者にとって最新の戸籍となります。

昭和23年式戸籍は、平成6年式戸籍と同様に、昭和22年の民法改正に従って作成された書式です。

よって戸籍事項、戸籍にされている人の記載は平成6年式戸籍と同様です。

ただし、コンピュータ化前の書式となっているため縦書きとなっており、数字が「壱」「弐」「参」「拾」といった漢数字となっています。

●本籍欄の右側欄外(横)

本籍欄の右側欄外に「平成六年法務省法令第五十一号附則第二条第一項による改製につき平成〇〇年〇月〇日削除」と記載されていることがあります。

この場合、コンピュータ化により平成6年式戸籍が作成されていることになるので、この戸籍は改製までの戸籍(改製原戸籍)として扱うことになります。

●戸籍事項(当該戸籍の情報)

本籍欄の左側が戸籍事項です。当該戸籍がいつ編製され、いつまでの戸籍であるかが記載されています。

ただし、上述の通り、コンピュータ化に伴い削除されている場合、当該戸籍の終わりは欄外に記載されています。

●戸籍内の者ごとの情報

戸籍事項につづいて左側に、戸籍内の人ごとの情報が記載されています。

「昭和〇〇年〇月〇日□□で出生父△△届出同日受附入籍」「平成〇年〇月〇日△と婚姻届出同月〇日□□市長から送付同区△に夫の死の新戸籍編製につき削除」(例)といった形で記載されています。

大正4年式戸籍は、比較的記載内容が多い戸籍です。

まず、それまでの「家制度」により、孫など三代以上の者も記載されている場合があります。

また、戸籍作成時にそれまであった戸籍の記載事項をすべて記載していたため、編製事由(当該戸籍の期間を示す記載。「〇年〇月〇日〇〇改製」等と記載)が複数ある場合があります。

編製事由が複数記載されていた場合は、最も現在に近いものが、当該戸籍のはじまりとなります。

●戸主の事項(当該戸籍の情報)

通常本籍のすぐ左側に戸主の事項が記載されています。ここには戸主の事項だけでなく当該戸籍の情報も記載されています。

当該戸籍がいつからいつまでの戸籍なのかはこの欄に記載されています。

●戸籍内の者の事項

戸主の事項につづいて左側に、戸籍内の者ごとの情報が記載されています。

「本籍に於て出生父△届出昭和〇〇年〇月〇日受付入籍」「△と婚姻夫の氏を称する旨昭和〇〇年〇月〇日受附□□に新戸籍編製につき削除」(例)といった形で記載されています。

明治31年式戸籍は、「戸主ト為リタル原因及ヒ年月日」という欄があることが特徴です。

1枚目の表には2人、裏には3人、2枚目以降は、すべて3人ずつ記載できるような様式になってます。

●戸主ト為リタル原因及ヒ年月日(当該戸籍の情報)

一枚目に「戸主ト為リタル原因及ヒ年月日」という欄があり、「父△死亡に因り大正〇年〇月〇日戸主と為る同日届出同日受附」(例)といった形で記載されています。

この日付が当該戸籍のはじまりとなることが多いです。

●戸主を含む戸籍内の者の事項

本籍の左側に、戸主から順に戸籍内の者の事項が記載されています。

当該戸籍の終わりは戸主の事項に「□□に転籍届出大正〇年〇月〇日〇〇市長受附同月〇日送付全戸除籍」(例)といった形で記載されています。

明治19年式戸籍は、2021年現在閲覧可能な最古の年式となります。

この戸籍には一部空白がありますが、これは「族称欄」と呼ばれる「士族」「平民」といった記載があった場所ですが、身分差別廃止の観点から現在では白く塗られており、白く塗られている部分の記載が読み取れなくても問題はありません。

●戸主の事項(当該戸籍の情報)

本籍の左側に、戸主の事項が記載されています。

戸主の事項内に、当該戸籍がいつまでの戸籍なのかは記載されていますが、いつからの戸籍となるかは記載されていない場合があります。

●戸籍内の者の事項

戸主の事項から順に戸籍内の者の事項が記載されています。

それぞれの者にとっていつまでの戸籍となるかが記載されています。

コンピュータ化以前の内容は手書きで書かれており、記載内容が判読しにくいものもあります。

また、記載内容を正しく読み取って対応しないと、思わぬトラブルになる可能性があります。

必要な戸籍の代理取得を含め、ご検討の方は、目黒区学芸大学駅の司法書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

そもそも成年後見制度とは何か?制度の概要と後見人の義務とは (2021.01.20)

日本は高齢化社会になった、と言われて久しい今日、平均寿命の増加によって認知症になるリスクは年々増加しています。

自分(の親)は大丈夫、とは決して言えない時代になってきています。

しかし実際に認知症になってしまった場合、具体的に何に困ってくるのか、それをどのようにカバーしていったらいいかを正確に理解されている方はまだまだ少ないと思います。

そこで今回は改めて、認知症等により判断力が低下した場合の制度『成年後見制度』とはどのようなものなのか、について基本的なところをご説明したいと思います。

認知症になってしまった場合、どのような場合に困ってくるかについて詳細は、以前のトピックス【そのまま手続きできる?後見人を立てなければならない場合】にてご紹介しましたのでそちらに譲らせていただきますが、大まかに挙げると下記のような場合が考えられます。

●認知症になってしまった場合、たとえ息子(娘)であっても、銀行から預金が下せない。

●認知症になった方が老人ホームや高齢者施設に入居しようとしても、入居契約ができない。

●亡夫の資産を相続しているが、相続人間で遺産分割協議が整わないうちに認知症になってしまった場合、相続手続きを確定的に行うことができない。

●認知症になってしまったので、グループホームに入りたいが、入居資金が足りない。持ち家を売却すれば資金を用意できるが、認知症のため売買契約を締結することができない。

●認知症の親が不要な契約をしてしまったとしても、契約を息子等が取り消すことはできない。

では、認知症になってしまった場合、これらを解決するために成年後見制度を使うとどうなるのでしょうか。

成年後見制度とは、認知症や知的障害、精神障害等の理由で判断能力が低下してしまった方の代わりに財産管理を行ったり、生活や医療等に関する手続き(契約等)を行ったりすることで、判断能力が低下してしまった方の権利や生活を守る制度です。

成年後見人は法律上の代理権を持ち、例えば以下のようなことを行うことができます。

●本人の銀行口座の通帳及びキャッシュカードを管理し、本人のために預金を引出し、月々の光熱費や家賃の支払い等を行うことができます。

●本人に代わって、介護老人施設を探して、入所(入居)契約を締結することができます。

●親や配偶者から相続したが相続人間で未分割の相続財産について、本人に代わって遺産分割協議を行い、確定的に本人の名義に変更手続きすることができます。

●本人に代わって所有不動産を売却し、施設入居の資金に充てることができます。

●本人がした不要な売買契約や工事請負契約を取り消すことができます。

成年後見人は、家庭裁判所を通じて選任されるという厳格な手続きを要求しているため、その分強力な権限が与えられているのです。

但し、成年後見人はあくまで認知症等により判断能力が低下してしまった方(被後見人)のための制度になりますので、成年後見人自身の利益ために被後見人の財産を浪費したり、財産を無駄に支出したりして、被後見人の財産を侵害することはあってはいけません。

そこで、被後見人の財産を守るために、成年後見人に対しては家庭裁判所が監督することになります。

管理している財産は何で、どのように管理しているかを把握するため、一年に一度、報告書の提出を求められます。

具体的には、管理財産把握のための財産目録を毎年作成し提出します。

また、被後見人の預金や現金に変動(入出金)がある場合、領収書や請求書にて、何にいくら使ったのか、いくら何の資金が入金したのか等の収支報告書を作成、領収書等を添付して提出します。

成年後見人は法律上「善管注意義務」(善良なる管理者としての注意義務)を負い、高度な注意義務が課されており、これに違反する管理を行った場合、解任されたり、損害賠償請求される恐れもあります。

このように、認知症等により判断能力が低下した場合、成年後見制度を利用することで、成年後見人が代理で財産管理や契約行為を行い、不都合を解消することができるのです。

当法人では、制度について何もご存知なくても、一から丁寧にご説明させて頂きまして、お困りごとを解決する方法をご提案させていただきます。

認知症等によってお困りの方は、目黒区学芸大学駅の司法書士法人鴨宮パートナーズにお気軽にご相談下さい。

遺言で出来ない事を実現する『死後事務委任契約』の活用方法 (2021.01.13)

よく、「遺言書を作って葬儀のことを決めておきたい」という話を耳にするのですが、実は遺言書では、財産に関する事項にしか法的拘束力がありません。

例えば「私の遺骨は海に散骨してほしい」と遺書に書いても、ご遺族が「自分のお墓に納骨したい」と決めたら、その点に関して法的拘束力がない以上、ご親族の意思の方が強くなることになります。

また、官公庁への各種届出を伴う手続き以外にも、近年ではSNSでの死亡の告知などといった事務手続きも課題になっています。

これら故人の遺志通りに進めることができる方法として、主に遺言書のオプションとして活用されている死後事務委任という契約があります。

今回は死後事務委任について説明するとともに、ポイントを整理したいと思います。

死後事務委任では、さまざまな手続き等を委任することができます。

下記の例以外の内容も委任することが可能ですし、下記の内容のうち一部のみを委任することも可能です。

◆死後事務委任内容(の例)◆

□死亡診断書・死体検案書の受取り

□役所への死亡届の提出

□病院等の退院手続きと精算

□葬儀・火葬に関する手続き

□埋骨・散骨等に関する手続き

□お墓に関する手続き

□相続財産管理人の選任申立手続きに関する事務

□賃貸住宅料の支払いと物件引渡しまでの処理

□遺品整理

□健康保険・運転免許・パスポート・各種資格等の返却等手続き

□公共料金・住民税等の支払手続き

□クレジットカード・電子決済サービス等の精算・解約手続き

□SNS等インターネットサービスの死亡告知・残置・消去・解約等の手続き 等

死後事務委任契約の相手は、自由に選ぶことができますので、知人・友人などでも受任することが可能です。

ただし、委任した事務が実施されるのは自分の死後となるので、委任したとおりに実行してくれているか確認することができない、という点に注意が必要です。

信頼のおける人であるとともに、手続き等を間違いなく実施できる人を選ぶべきでしょう。

手続きの中には慣れていないと難しいものもあります。時には受任者が自分の手に負えず、わざわざ費用を払って専門家に依頼して実施した、という例もありますので、友人・知人に負担がかからないよう、専門家に委任することをオススメします。

死後事務委任契約を結ぶ場合、死後事務を実施する受任者は、委任者が亡くなったら即座に対応しなければならないため、委任者が元気でいるかどうかを知っている必要があります。

このため、特に受任者が独り身である場合などには、死後事務委任契約と併せて「見守り契約」といって、本人と定期的に連絡して状態を確認する契約をセットで契約することが一般的です。

死後事務委任の報酬に決まりはありません。

専門家に依頼した場合、専門家が提示する金額によりますので、内容等をふまえ検討が必要です。

かといって、高いから安心というようなことはありません。

状況を適切に理解して委任した通りに実行してもらえるかどうか、という点では、専門家であれ友人であれ、信頼できる方を選ぶことが重要になるでしょう。

友人に委任する場合、念のため公正証書(1通概ね11,000円+正本謄本料3,000円程度)を作成することで委任を証明することができます。

専門家に依頼した場合、法的には死後事務委任を単独で委任することも可能ですが、実務上では遺言書のオプションとしてまとめることが多いようです。

また費用に関してですが、報酬以外に実際の手続費用が必要となります。

あらかじめ概算費用を見積りしてもらい、報酬とともに信用度を検討されることをお勧めします。

なお、死後発生する費用の支払いについては、遺産から支払う方法と、予め預託しておく方法があります。

預託については信託会社に預ける方法もありますが、死亡するまで信託手数料を払い続けねばならないなどのデメリットがあります。

死後事務委任契約を行うにあたっては、死後実施すべき手続きがどれくらいあるかを把握し、事前に少しづつでも準備されることをオススメします。

例えばお墓・仏壇の片付けがある場合は、「閉眼供養」「永代供養移設料」などと称して不要な費用が発生する場合があります。

インターネット上での手続きに必要なアカウント情報や消去・残置方法なども整理しておくと良いでしょう。

銀行の口座解約には出生から死亡までの連続した戸籍謄本等が必要となります。

無駄な費用をかけないためにも、生前に整理しておくことをオススメします。

ただし、もちろん、生きているうちに必要なものを無理に処分したり、諦めたりする必要はありません。

・葬儀、住居の片づけやインターネット上の手続き方法を決めておくには、遺言書の他に「死後事務委任契約」が必要。

・手続きの中には、慣れていないと難しいものがあるので注意が必要。

・死後事務は死後即座に行う必要があるため、「見守り契約」とセットで契約することが一般的。

・受任者への報酬の他に発生する費用は、遺産から支払う他に、予め預託しておくことが可能。

・できるだけ生前に整理しておく。ただし無理のない範囲で。

死後事務委託は、それぞれのケースによりさまざまな手続きがあります。安易に委任してしまうと、受任者に負担をかけてしまったり、故人の遺志を実現出来ないといった結果になっては元も子もありません。

ご検討の方は是非一度、目黒区学芸大学駅の司法書士法人鴨宮パートナーズまで、お気軽にご相談ください。

特別代理人の選任申立について (2020.12.15)

以前のトピックスにて、相続人の中に未成年者が含まれる場合に、『特別代理人』の選任が必要になるケースがある事について触れました。

今回のトピックスでは、特別代理人の選任申立について、より詳しく見ていきましょう。

特別代理人を選任するには、未成年又は成年被後見人である相続人の住所を管轄する家庭裁判所で申し立てを行います。

(例えば、東京都目黒区であれば東京家庭裁判所本庁に、神奈川県相模原市は横浜家庭裁判所相模原支部になります。)

申立人となるものは親権者もしくは利害関係人です。

●特別代人選任申立書(800円の収入印紙貼付)

●連絡用の郵便切手

(各管轄の家庭裁判所によって金額が異なりますので、直接家庭裁判所へお問い合わせください。)

●添付書類

・親権者又は未成年後見人の戸籍謄本(全部事項証明書)

・特別代理人候補者の住民票又は戸籍附票

・利益相反に関する資料(遺産分割協議書案・契約案等)

(・提出する戸籍謄本等の原本還付が必要であれば、原本還付の上申書)

特別代理人になる人の資格については特に制限はなく、遺産分割について利害関係の無い人であれば、子供の親族であっても問題ありません。

例えば申立人の父母や兄弟姉妹でも特別代理人になることはできます。ただし、特別代理人の候補として届け出た人が適切ではない場合は、家庭裁判所によって弁護士や司法書士などの専門家が選任されます。

特別代理人になってもらえる人が見つからない場合、ご自身で司法書士等の士業専門家を代理人の候補者に選任することもできます。

裁判所では遺産分割協議書案の内容を確認した上で、特別代理人の申立を受理するかどうか判断します。

特別代理人が選任された時と異なる遺産分割協議書の内容で、遺産相続手続きをすることができません。

遺産分割協議書案の内容が未成年に不利な内容であれば、特別代理人の申立は受理されない可能性があります。

しかし、例えば遺産が自宅の不動産のみで子供が幼い場合など、未成年者を養育するために親権者が相続した方がよいケースもあります。

このような場合は、遺産分割協議書や上申書・陳述書に「子の養育費に必要なため、親権者に遺産を相続させる」旨の内容を記載しておくと相続人に不利な内容ではないことが分かるので、家庭裁判所に受理されやすくなります。

遺産分割協議書案の内容によって家庭裁判所の判断が決まってしまうため、特別代理人が必要になる場合は、協議の段階から早めに専門家に相談すると良いでしょう。

当法人では経験豊かな相続専門の司法書士が、様々な側面を総合的に考慮し、遺産分割協議および特別代理人選任申し立てを包括的にご対応させて頂いております。

ご不明な点がございましたら、渋谷区マークシティ、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまで、是非一度お気軽にご相談ください。

期間制限のある相続手続きとその種類 (2020.12.11)

これまでに多くの相続手続きをご紹介してきましたが、中には期間制限があるものがあります。

期限を過ぎてしまうとペナルティが発生してしまうものもありますので、早めに対処する必要があります。

今回はそんな相続手続きの中で、主な期間制限がある手続きをご紹介していきましょう。

【相続放棄】

「被相続人の債務を相続したくない」又は「特定の相続人にすべての遺産を相続させたい」など様々な目的で行われる相続放棄ですが、相続放棄は相続開始を知った時から3カ月以内にしなければなりません。

3か月以内に必要な書類を集め、家庭裁判所に申立をしなければならないため、時間的にかなり厳しいものになっています。

相続放棄をお考えの方は、相続開始後すぐに手続きを開始するか、自信のない方はすぐに専門家に相談しましょう。

参考⇒【相続放棄の流れと必要書類】

【限定承認】

限定承認は、相続財産の範囲で負債を相続することです。

限定承認をした場合、相続によって得たプラスの財産の限度で、被相続人の負債を引継ぐことになります。

限定承認をしておけば相続開始後に多額の借金を相続したことが判明しても、相続した財産の範囲で返済をすれば済みますので、被相続人の負債の額が不明である場合には選択を検討しましょう。

限定承認も相続放棄と同じく、相続開始を知った時から3カ月以内に家庭裁判所に申述をしなければなりません。

参考⇒【借金等がある場合の相続手続き】

被相続人が生前に確定申告をしていた場合に必要となる手続きです。

準確定申告は、相続の開始があったことを知った日の翌日から4か月以内にしなければなりません。

被相続人が公的年金収入以外に収入があった(例えば不動産を賃貸していて賃料収入があったなど)場合には、準確定申告が必要な場合がありますので注意が必要です。

相続税は発生する場合と発生しない場合があります。詳しくは別のトピックスで紹介しているのでご参照ください。

参考⇒【相続税の計算方法】

相続税が発生する場合、相続税の納付と申告は、相続人が相続開始があったことを知った日の翌日から10ヶ月以内に行わなくてはなりません。

また、相続税の納付方法は原則として、金銭で一括して納付をしなければなりません。

納付する金銭が不足している場合には、納付期限までに遺産分割協議をし、相続した預貯金の解約又は相続した不動産の売却などをしなければなりません。

納付が遅れた場合には延滞税を加えて納付しなければなりませんので、ご自身で期間内に申告から納付までやることができない場合などには、税理士などの専門家に相談しましょう。

遺留分請求とは、相続人が被相続人の遺産から法律上取得する事が保証されている最低限の取り分を確保するために設けられた制度で、兄弟姉妹及びその代襲者以外が相続人となる場合には、相続財産の一定割合を取得することができる制度です。

自分の遺留分が侵害されているときには、財産を承継した相続人や遺贈を受けた人に対して遺留分相当額の金銭の支払いを請求することができます。(遺留分侵害額請求権)

遺留分を請求する権利は、相続の開始と遺留分を侵害する遺言や贈与を知ったときから1年以内に請求をしなければ時効によって消滅してしまいます。

また、相続が開始してから10年を経過すると、権利者が相続の開始や遺留分を侵害する遺言や贈与を知らなくても時効によって消滅してしまいます。

参考⇒【遺言書と遺留分請求】

相続に関する手続きは専門性が高いものが多く、ご自身で出来るかご不安をお抱えの方も多いと思います。

当法人では、各お手続きにご対応できるだけでなく、弁護士・税理士・不動産業者等と連携し、相続に関する手続きをワンストップで包括的にご提供致します。

相続手続きにお困りの方は是非一度、渋谷区マークシティ・目黒区学芸大学駅の司法書士法人鴨宮パートナーズまで、お気軽にご相談下さい。