相続放棄の注意点 (2020.07.10)

以前のトピックスで、相続放棄手続きについての概要をご説明致しました。

⇒【相続放棄と法定相続人】はこちら

今回は、裁判上の相続放棄手続きの中で、注意しなければならない点をより詳しく取り上げていきます。

単純承認とみなされる行為をしてしまうと、裁判上の相続放棄ができなくなってしまいます。

単純承認とは、『相続する意思(=相続することを承認する)と認められる行為をすること』です。

民法には「単純承認をしたときは、無限に被相続人(=亡くなった方)の権利義務を承継する」と規定されているので、相続を放棄することができません。

お客様より「どんなことをしたら単純承認になるの?」「これをしたら相続放棄できないの?」というご質問を頂くことがあります。

ここで具体的にいくつかみていきましょう。

相続財産(=亡くなった方の財産)から支払いをしてしまうと、単純承認したものと扱われてしまいます。

つまり、亡くなった方の預金を債務支払いに充ててしまった場合は、相続放棄が出来なくなってしまいます。

しかし、相続人自らの財産を支払いに充てた場合は単純承認に当たらないとされています。

死亡保険金も相続人の固有財産です(保険金は亡くなった方の財産ではなく、相続人の財産になります)ので、相続人が請求して受け取った死亡保険金をもって支払いに充てても単純承認にはあたりません。

葬儀費用については、相続財産から払っても相続人の財産から払っても相続放棄は認められます。

ただし、内容に関しては注意が必要です。

火葬や埋葬にかかった費用、お寺に支払う費用等は相続財産から支払っても単純承認には当たらないとされており、支払った内容が「相当範囲内」であれば、相続放棄が認められます。

入院費を相続財産から支払った場合、単純承認とみなされる可能性があります。

そのため、相続放棄をしようと思っている場合は、相続財産からの支払いをすることは避けましょう。

亡くなった方がお住まいだった賃貸住宅を解約することは単純承認とみなされます。

また、部屋の片付けをする際も注意が必要です。

ごみの処分をする程度であれば単純承認には当たりませんが、遺品や家財道具については処分してしまうと単純承認に当たる場合があります。

相続放棄をする場合は、その旨を伝え手続きをしないほうがよいでしょう。

被相続人が貸していたお金をその相手に請求し回収した場合は、単純承認にあたります。

その場合、相続放棄ができなくなってしまいますので、注意が必要です。

上記は一般的な内容になりますので、実際には具体的内容により判断されます。

相続放棄を検討されている場合は、基本的には単純承認にあたる可能性がある行為をすることは避けましょう。

相続放棄をすると「最初から相続人ではない」こととなりますので、借金を払う必要もありませんし、不動産の固定資産税も払う義務もなくなります。

しかし、全ての義務から免れるか、というとそうではないのです。

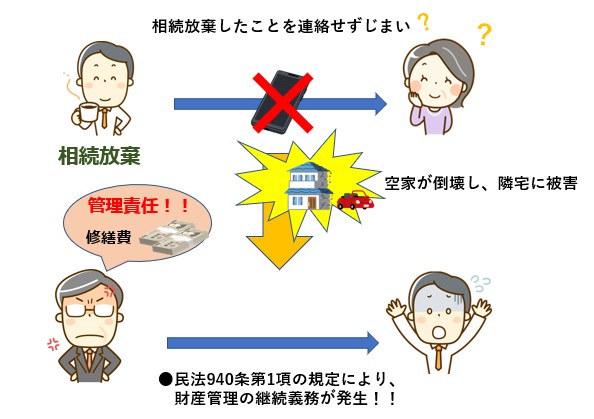

それが、「民法940条第1項の管理義務」といわれるものです。

どういうものか事例で見てみましょう。

<事例>

・父が亡くなり、母も既に亡くなっているので相続人は長男のみ(祖父母も亡くなっていたとします)。

・父には多額の借金があったため、長男は相続放棄を検討。

・父には姉がおり、長男は自分が相続放棄をしたことをその伯母には伝えていなかった。

父の相続財産には、生前の父が住んでいた古い家があり、現在は空家となっています。

その空家の壁が壊れ隣宅に倒れてしまい、隣人から長男に損害賠償請求がありました。

相続放棄をしている長男が損害を賠償する必要があるのでしょうか。

上記の例の場合、長男の方は相続放棄をしていても損害を賠償しなければならない場合があります。

それは民法940条第1項で、『相続放棄をした人は、その相続放棄によって相続人になった人が相続財産の管理を始めるまで、自分の財産におけるのと同一の注意をもって、その財産の管理を継続しなければいけないこと』となっているためです。

つまり、上記例の場合、長男の相続放棄によって相続人となった叔母に相続放棄したことを伝えていないために、叔母が自分が相続人となったことを知らないので、相続財産を管理をすることができないのです。

そのため、長男はその間に生じた損害を負担しなければならない場合が出てくるのです。

また、自分が相続放棄をすると相続人がいなくなってしまう場合には、相続財産管理人の選任をしないとその管理義務は続いてしまうことになります。

相続財産管理人とは、相続人がいなくなった場合、債権者(=被相続人にお金を貸していた人等)や利害関係人からの申立により裁判所によって選任される、亡くなった方の財産を管理する人のことです。申立には費用も時間もかかりますので、相続放棄する際に他に相続人がいなくなってしまうときは、その後の手続きをどうするかを検討する必要があります。

相続放棄手続きには、上記の他にも注意点がありますので、ご自身で判断してお手続きをされると思わぬ落とし穴にはまってしまう可能性があります。

そのため相続放棄手続きをされる場合は専門家に相談することをお勧め致します。当法人では、相続放棄のお手続きについてのご注意点等をご説明の上、一番最適な方法をご提案致します。

お気軽にお問合せ下さい。

数次相続と法定相続分の行方 (2020.06.30)

以前のトピックスで、法定相続人・法定相続分・相続放棄のご説明をさせて頂きました。

今回は、実務で年間数件お目にかかるか否かの特殊な事例を掲げ、ご説明していきたいと思います。

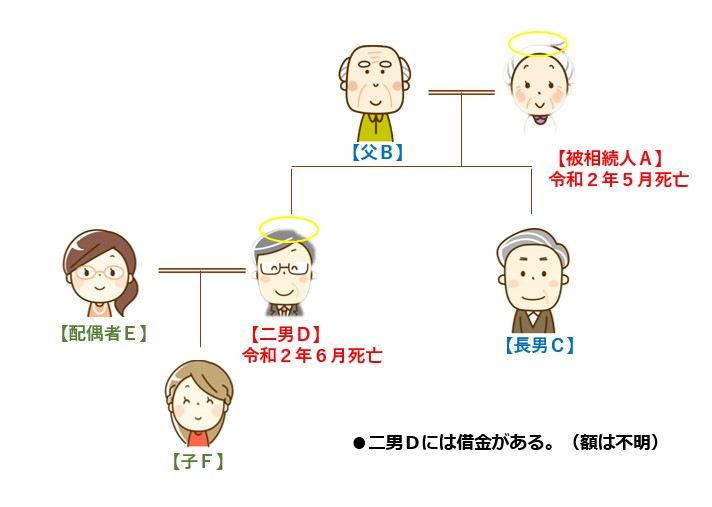

当法人にご相談にいらした方で、話を聞くところ下記のような相続関係でした。

実はこちらのご相談、既に手の打ちようがなく最終的にお受けすることは出来なかった案件です。

いったい、何がどのように困った状況だったのか、順を追ってご説明いたします。

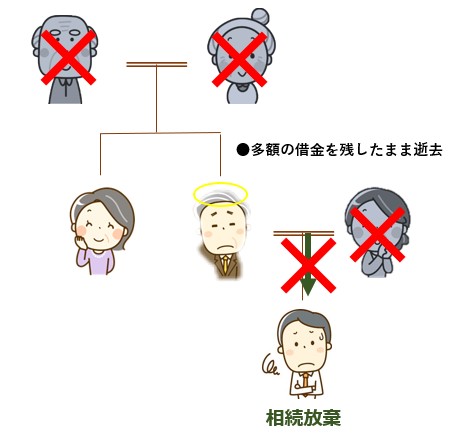

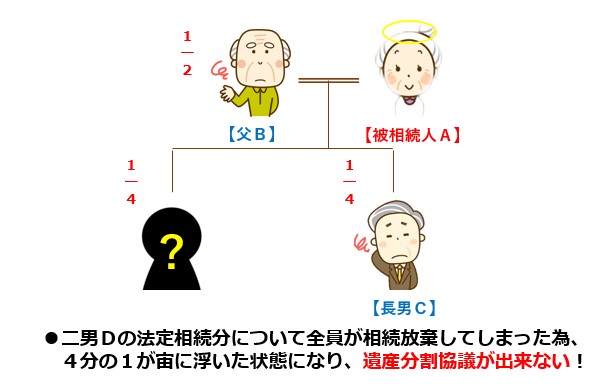

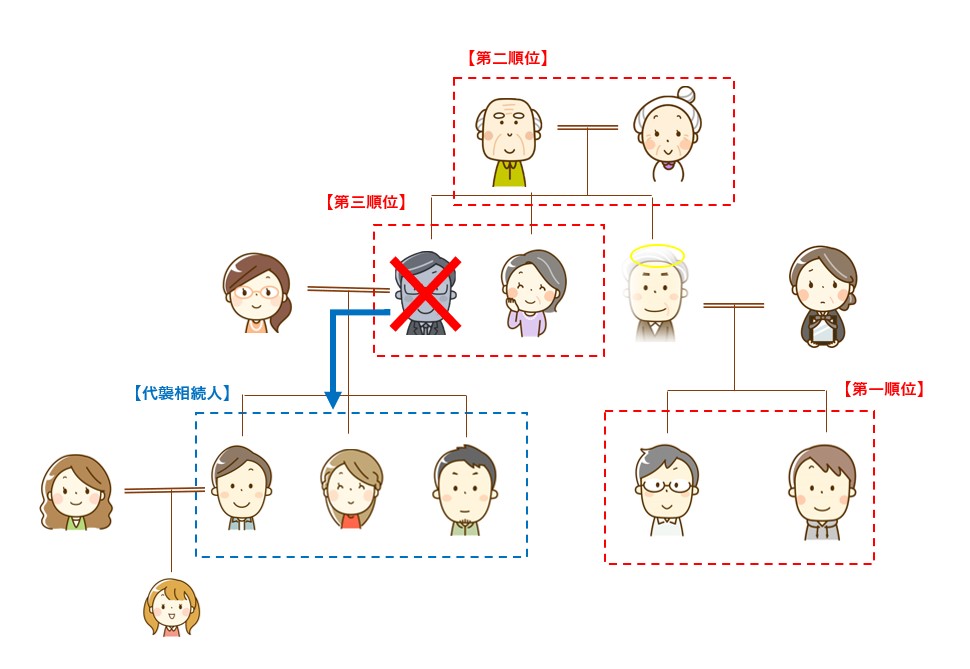

先程の事例ですが、最終的な法定相続人は、B・C・E・Fになります。

まず、Aの死亡時の法定相続人はB・C・Dに確定します。

ところが、上記の事例ではAの遺産分割未了の内に二男Dが亡くなっています。

このように、相続が立て続けに発生することを数次相続と言い、被相続人Aの遺産分割をする際、二男Dが被相続人Aから承継した4分の1の法定相続分はそのままDの法定相続人に承継されます。

ですので、Dの代わりにDの第一順位の法定相続人であるE・FがAの法定相続人として登場することとなるのです。

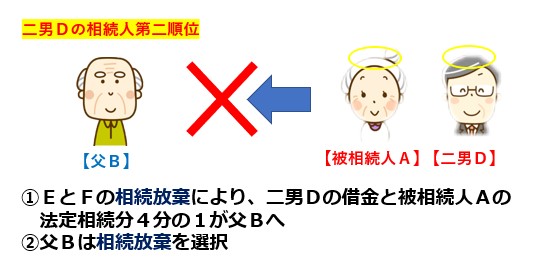

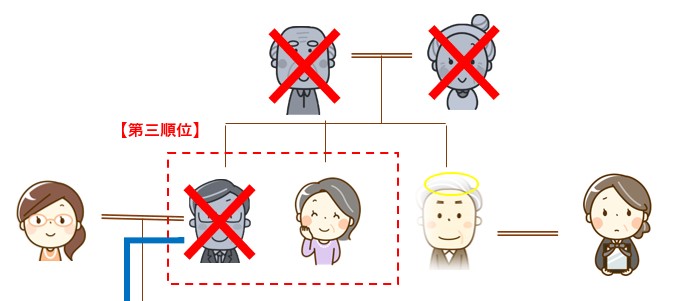

ここからかなり複雑な話になりますが、二男Dには借金があり、目ぼしい財産はAの法定相続分4分の1しかないことから、Dの配偶者Eと子Fは相続放棄の申述を家庭裁判所に提出していきました。

すると、二男Dの借金とAから承継した法定相続分4分の1は、第二順位の父Bに承継されます。

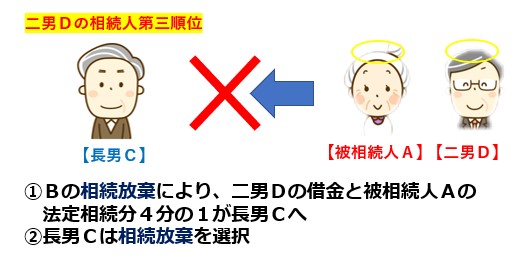

父Bが相続放棄を選択した場合、最終的に第三順位の兄弟Cに借金とAから承継した法定相続分4分の1が承継されます。

実務上、借金がある場合、第一順位の相続人が相続放棄を選択すると、第二順位・第三順位の相続人に順次借金返済の義務を生じさせてしまうことから、第三順位の兄弟まで相続放棄の申述を提案していくパターンが多いと言えます。

第一順位~第三順位の法定相続人全員が相続放棄をすると、相続人不存在となり、借金はもとより、Dに帰属していたAの法定相続分4分の1は宙に浮いた状態となります。

Dの相続関係について、Dの法定相続人が全員相続放棄をしたから、Aの遺産分割協議はB・Cのみで行えるということではないのです。

この事例においてAの遺産分割協議をする場合は、Dの相続財産管理人(通常弁護士か司法書士が選任されます)の選任の申立てを家庭裁判所に申立て、選任された相続財産管理人とB・Cとで遺産分割協議をすることとなります。

相続財産管理人の選任申立てには、家庭裁判所に予納金として通常30万円~100万円ほど予納しなければならない他、Dの相続財産管理人とB・CがAの遺産分割協議をする際、Dに帰属した法定相続分4分の1相当を代償金で支払う、等の策をとらなければ、遺産分割協議は成立しません。

相続財産管理人は、相続人不存在となった場合に登場し、被相続人(ここではDのこと)に帰属した債権債務を早期に取り立て・弁済する義務を負っています。

よって、4分の1相当の代償金が支払えない場合は、相続財産管理人から遺産分割調停・審判を申立てられ、Aの遺産である自宅等を売却する手続きを取られてしまう可能性があります。(換価分割)

上記の事例は、他事務所の司法書士が既にDの法定相続人全員の相続放棄を完結させた上で、後日Cから当法人に相談を頂いた事例でした。

相続放棄を担当した司法書士は、相続放棄後の始末をすることが出来ずお手上げ状態だったとのことで、当法人に相談が来た次第です。

本来であれば、事前に全ての流れを聴取した上で、例えばDの財産については限定承認をするなどのご提案が可能です。

相続に精通している専門家でないと、このように複雑な事情が絡んだご相談を解決に導くのは困難と言えるでしょう。

相続手続、相続放棄は安易に考えずに、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、是非一度ご相談にいらしてください。

相続放棄と法定相続人 (2020.06.02)

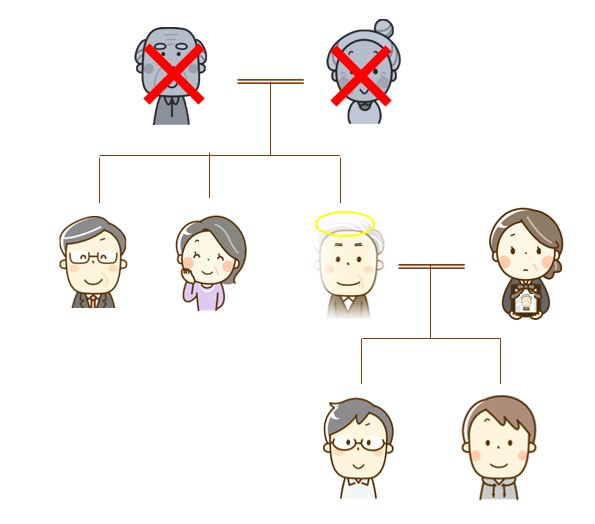

以前のトピックスで、法定相続人について触れましたが、今回は相続放棄を絡めて法定相続人のお話をしたいと思います。

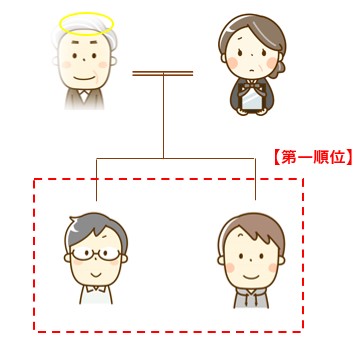

法定相続人は、血族相続人と配偶者相続人が存在し、血族相続人は第1順位(子・孫等の直系卑属)、第2順位(親・祖父母等の直系尊属)、第3順位(兄弟姉妹)と順位が決まっており、先順位の相続人が一人もいない場合に限って、後順位の相続人に相続権が帰属します。

一方、配偶者は血族相続人と共に、常に相続人となります。

相続実務をやっていると、下記のような家族関係において『主人の遺産は私と二人で築いて来たから、子供たちには相続放棄をしてもらえばいいわね。』という話を良く耳にします。

相続放棄には、

①家庭裁判所に正式に申立てる方法(ここでは正式な相続放棄といいます)

②遺産分割協議書にハンコを押す方法(ここでは事実上の相続放棄といいます)

と2種類の方法があります。

実務での遺産分けに良く登場する相続放棄は、②の方です。

さて、前述の奥様の発言のとおり、子供達2人に『相続放棄』してもらうとしたら、①と②どちらの方法を選ぶべきでしょうか。

奥様の意図が②の事実上の相続放棄であれば、法定相続人は奥様と子供達ですので、遺産分割協議により奥様が単独で取得することが可能です。

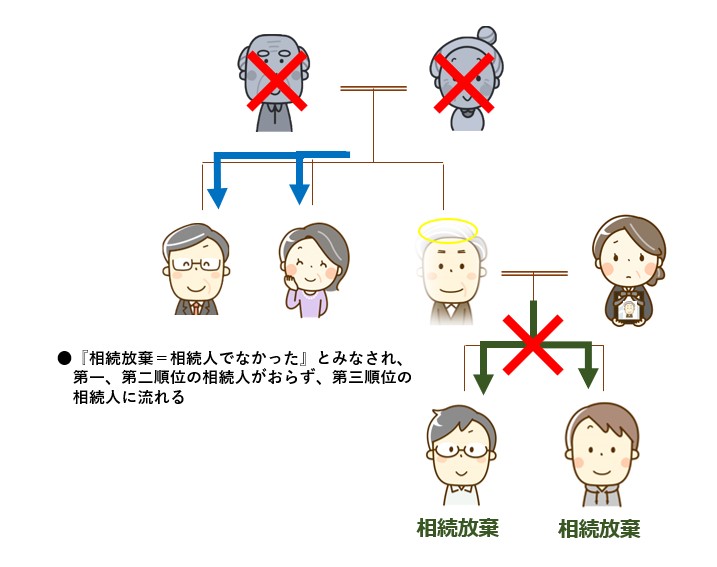

ですが万が一、上記の家族関係で①の正式な相続放棄の方法を取ってしまうと、妻が遺産の全てを取得出来るのでは無く、法定相続人は妻と故人のご兄弟全員ということになってしまいます。

第1順位、第2順位等の先順位の法定相続人がいない場合に、第3順位の兄弟姉妹が法定相続人として登場する訳ですが、この先順位の法定相続人がいない場合とは、先順位の法定相続人が相続放棄をした場合も含んでいきます。

なぜなら、民法では「相続放棄をした者は、その相続に関しては、初めから相続人とならなかったものとみなす。」と規定されているからです。

本来ならば、母と子二人での円満な遺産分割で済む相続関係のはずが、上記の事例ですと、兄弟全員に家庭裁判所に相続放棄を申し立ててもらうか、兄弟全員と遺産分割協議をして同意してもらう必要が出てきますので、余計にややこしい事態を引き起こしてしまいます。

負債がある場合や、親子関係に複雑な亀裂が生じている場合など、手続き上で相続放棄が望ましいこともありますが、どの手続きを選択するかは大局的に判断する必要があり、専門家によるコンサルティングを受けられることをお勧め致します。

⇒【借金等がある場合の相続手続き】はこちら

当法人では、正式な相続放棄をすべきか事実上の相続放棄をすべきかを判断して、ご家庭の状況に応じて一番最適な提案をさせて頂いております。

目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

法定相続人とその見分け方 (2020.05.26)

相続が発生した場合、被相続人(亡くなった方)が遺言を残していない場合、相続人同士の話し合いによって遺産の分け方を決めることになります。これを遺産分割協議といいます。

この遺産分割協議には「相続人全員の参加」が必要です。そのため、相続人の方から相続に関するご相談をいただくと、司法書士等の専門家は戸籍謄本などを収集し、誰が相続人になるのかを一人ずつ確定していきます。

相続人は法律上一定のルールに従って決められており、これにより定められた相続人を「法定相続人」といいます。今回はこの法定相続人について解説いたします。

法定相続人とは、民法で定められた相続人のことをいいます。

なお、似た用語として、推定相続人というものがあります。こちらは、ある時点で相続が開始された場合に、相続人になると推定される人のことを指します。

被相続人の配偶者は常に相続人となります。

ここでの「配偶者」とは法律上婚姻関係がある者を指しており、内縁関係者は含まれていません。

また、死亡時点で婚姻関係にあれば、配偶者が別居していたり離婚調停中であったとしても法定相続人という扱いになります。

なお配偶者が被相続人より先に亡くなっている場合は、配偶者以外の相続人がすべての財産を相続します。

相続人には第一順位から第三順位までが存在し、以下のルールに従って優先順位が決定されます。

なお、単純な被相続人の血族だけに限らず、養親子関係も含まれます。

・第一順位‥子及びその代襲者(直系卑属)

・第二順位‥親、祖父母等の直系尊属

・第三順位‥兄弟弟妹及びその代襲者

【第一順位】

被相続人に子がいる場合、実子・養子に関わらず相続人となります。

【第二順位】

被相続人に子がない場合、直系尊属(被相続人の父母など)と配偶者が相続人となります。

被相続人と親等が近い者が優先されますので、父母と祖父母が健在の場合、父母のみが相続人となります。

【第三順位】

被相続人に子がなく、かつ直系尊属もない場合は、兄弟姉妹と配偶者が相続人となります。

下位順位の者は、上位順位の者「全員」がいない場合に限り、相続人となります。

よって、例えば子が相続人となる場合、被相続人の直系尊属や兄弟姉妹は相続人になりません。

相続開始時点において既に被相続人の子が死亡していたり、欠格事由や廃除によって相続権を失っている場合、「代襲相続」というものが生じることがあります。

例えば、祖父が亡くなった時点より前に相続人である父が亡くなっていた場合、その相続人の子(被相続人にとっての孫)が代襲者として相続人となります。(但し直系卑属である場合に限ります。)

更に孫も既に亡くなっていた場合はその孫の子(曾孫)が代襲相続人となり(再代襲相続)、理論上無限に続くことになります。

また、第三順位である兄弟弟妹に関しても、被相続人より先に亡くなっていた場合は、その兄弟弟妹の子らが代襲相続人となります。

但し、兄弟弟妹の子が亡くなっていた場合には、再代襲相続はおきません。

本来ならば法定相続人にあたる場合でも、下記の項目に該当する場合は相続人になりません。

本来ならば法定相続人にあたる者が相続放棄をした場合、その相続に関しては、最初から相続人にはならなかったものとしてみなされます。

なお、相続放棄をした場合、代襲相続はありません。(そもそも相続放棄をする=相続人が生存しているので、代襲相続は起こりません。)

民法の定めによる一定の事由(欠格事由)に該当する場合、相続人となることが出来ません。

(例)

・故意に被相続人または相続について先順位・同順位にある者を死亡に至らせた、または至らせようと謀ったために刑に処せられた者(交通事故など「過失」と認められた場合は該当しない。)

・詐欺や脅迫などにより、生前の被相続人に遺言をさせた、または遺言の撤回・変更・取り消しをさせた者

・被相続人の遺言書を偽造・破棄・隠匿した者

(なお、遺言書によって本来は全て自分が相続するはずだった相続財産を、遺言書を隠し法定相続分通りに相続する事にした、など相続に関して不当な利益を目的とするものでなかったと判断され、欠格者に当たらないとされた判例があります。)

などが挙げられます。

遺留分を有する推定相続人(相続発生前だが、相続人となると推定されている者)が、被相続人に対し虐待をするなどの著しい非行があったとき、家庭裁判所に推定相続人の廃除(相続権をはく奪すること)の請求申立をすることができます。

なお、この請求をできるのは被相続人本人のみとされています。(他の推定相続人からの請求申立はできません。)

次回トピックスでは具体的な法定相続分の割合について取り上げていきます。

法定相続人については、当法人にご相談されたお客様でも、ご自身で事前に調べた上で相続相談にいらっしゃるケースも比較的多いのですが、意外と間違ったご認識をされている方が多いのも事実です。

些細な点が後々問題となり、遺産分割協議をやり直さなければならなくなった、という方もいらっしゃるようですので、一度専門家にご相談する事をお勧めいたします。

借金等がある場合の相続手続き (2020.04.22)

2.相続放棄の概要

3.相続の種類とは

3-1.限定承認について

3-2.相続財産に不動産が含まれる場合

3-3.キャピタルゲイン(増加益)への課税

4.専門家に依頼する場合

一口に相続手続きと言っても、故人の資産状況等、各ご家庭の事情によりその手続き方針は千差万別です。

今回は、故人の財産が借金等しかない場合の相続手続きをご紹介致します。

故人にプラスの資産がなく、借金しかない場合、何も手続きをせず放置をしていると、日本の法律では、その借金は相続人に自動的に承継される決まりとなっています。

(銀行ローン、消費者金融からの借り入れ、故人の友人からの借金等など。)

上記の借金諸々を、何も手続きをしない限り、相続人が法定相続分に従って、借入先にお支払いしていく義務が出てくるのです。

このような、借金関係を一切承継したくないという相続人は、故人が亡くなったことを知ってから3か月以内に、所轄の家庭裁判所に『相続放棄』という手続きをとることにより、借金の承継を免れることができます。

相続放棄の手続きは、必要書類を添付して所轄の家庭裁判所に申述しなければならないばかりか、3か月以内という期間制限があることから、手続きの流れを熟知していないと、所轄の家庭裁判所に『期限切れで却下』という扱いを受ける危険性があります。

また、家庭裁判所に相続放棄の申述をしてもすぐに手続きが終わるのでは無く、後日届く家庭裁判所からの照会書に回答をして、家庭裁判所に相続放棄を認めて貰えなければ相続放棄の手続きは完了しません。

さらに実務上、債権者に対しては、相続放棄申述受理証明書を提出しなければ、相続放棄の効果を認めて貰うことが出来ません。

この、相続放棄申述受理証明書、家庭裁判所が自動的に発行してくれるのでは無く、別途、『相続放棄申述受理証明書の交付申請』という手続きをしなければ手に入らない代物なのです。

前述した、手続きに必要な必要書類は、故人と相続人がどのような関係であったのかにより、大きく異なってきます。

また、借金等のマイナスの遺産が無いと思っていたら、ある日突然債権者からの通知が届くケースも多々あります。

相続が発生すると、相続人は法律上、下記の3つの選択肢の中から手続きを選択することとなります。

①単純承認:プラスの財産もマイナスの財産も一切合切相続するということ

②相続放棄:プラスの財産もマイナスの財産も一切合切相続しないということ

③限定承認:マイナスの財産も相続するが、そのマイナスの財産(借金)の弁済は、相続財産の中から弁済し、相続財産の中から弁済しきれないものについては責任を負わないという選択

実務上、圧倒的に多いのが①のケースです。

続いて、多いのが②のケース。このケースは、「もはや遺産が借金しかない場合や、遺産に借金はなく不動産があるけれど固定資産税を払いたくない、そして売却しようにも買い手がつきにくい場合」等が挙げられます。

ここで、実務でほとんど選択されない③のケースをご紹介致します。

この限定承認という手続き、必要書類も手続きの流れも、前述した相続放棄の手続きよりも格段に難易度があがります。

限定承認は、適正な手続きを取って各債権者に弁済をし、余剰財産があれば相続人が取得することが出来るという制度です。

一見すると聞こえはいいのですが、手続きが非常に煩雑なのです。

一般的には、遺産を把握しきれず債務超過となっているか明らかでないため、相続放棄をした方がいいかどうか判断できない場合や、債務超過だが家業の承継のため相続財産の一部だけは確実に取得したい場合等に有効な制度といえます。

限定承認は、相続人全員で同時に申立をしていく必要があります。

この申立の際に、借金等のマイナス財産も含めた相続財産の目録も添付していかなければならない為、事前の財産調査が必須となります。

また、限定承認申立後、家庭裁判所は相続人の中から相続財産管理人を選任し、選任された相続財産管理人は、相続財産の管理及び清算手続きを行っていくこととなります。

この相続財産管理人に選任された相続人は、故人の債権者の方々に対し、官報(国の機関紙)公告をしたうえ、知れたる債権者(取引銀行等)には各別の催告(通知と同義にとらえて頂いて結構です。)をしなければなりません。

限定承認の手続きでは、相続財産に不動産等が含まれる場合、この不動産を換価(売却してお金に換えること)していく必要があります。

この換価手続きは原則、民事執行法に規定する競売の方法により行われますが、限定承認者が買受けを希望する場合には、家庭裁判所が選任した鑑定人が評価した相続財産の価額を支払うことによって、競売せずに買受けることが出来ます。

これを先買権の行使といいますが、この先買権の行使をすることによって、例えば、家業を承継する為に故人の不動産をどうしても取得して、その他の債務・借金は相続財産の中から支弁したいという方にとっては有用な手続きと言えるでしょう。

上記手続きを終えると、相続財産管理人は、申し出のあった相続債権者に対し、相続財産をもって弁済をしていくこととなります。

弁済が終了してもなお残余の相続財産がある場合、相続人間で遺産分割して当該財産を取得していきます。

限定承認をすると、相続税とは別個に、みなし資産譲渡所得税という譲渡所得税が発生します。

相続は、故人から相続人への承継という概念がありますが、限定承認をすると、相続が開始した時の時価で資産が譲渡されたものとみなされ、譲渡所得税が課税されることとなるのです。

このみなし譲渡所得税課税にも注意しながら手続きを進める必要がありますが、この課税リスクの考え方は税理士でも頭を抱えるほど難しく、容易に判断ができるものではないのが実情です。

みなし譲渡所得税は、相続財産から支払うこととなり、万が一相続財産から支払えない場合でも、相続人固有の財産から支払う義務は一切ありませんが、事前に税理士への相談はしておいた方がよろしいかと思います。

このように手続きを紐解いて行くと、司法書士・税理士等が連携を図りながら進めていく必要があり、また、相続人にも相続財産に対する管理責任や競売手続き、相続財産の鑑定人選任申立手続きを伴うことから多大な負担となり、家業を承継して相続財産の中から特定の財産のみを買い取りたいといったような特別の事情がない限り、あまり選択されない手続きと言えます。

相続放棄を検討する上で、前述したような期限、手続き内容の複雑さを鑑みると、士業専門家に依頼するのが良策と言えるでしょう。

ただしどの専門家でも良いというわけではありません。

相続放棄の申立ては家庭裁判所へ行う為、お手続きをお手伝い出来るのは、司法書士か弁護士に限られており、税理士・行政書士等の他士業は関与することが出来ません。

また、司法書士・弁護士と言っても専門分野が多岐に分かれており、手続きの進め方・考え方等は相続に専門特化していなければ、ご提供が出来ません。

例えば、故人に借金等があったのかすら把握されていない相続人からのご依頼の場合、各種機関に信用情報調査を依頼するところから始まります。

当法人では、故人に借金があったことをたった今知ったけど、相続放棄の期限まで『あと3日』等という事案を解決したケースも過去にございました。

各ご家庭の事情にもよりますが、上記の様なケースでも、相続放棄の手続きを多く取り扱って来た当法人のノウハウを活かせば、最適な方法をご提案することができます。

限られた期間内に相続放棄の手続きを完了させるのは、至難の業です。

もしも、特別な事情等がある場合、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、まずは一度、お早目のご相談をお薦め致します。