遺留分の放棄② (2020.08.06)

前回のトピックスで、相続発生後の遺留分の放棄について取り上げました。

今回のトピックスでは、相続開始前の遺留分の放棄をテーマにお話をさせて頂きます。

被相続人が亡くなる前の遺留分の放棄は家庭裁判所の許可が必要となり、遺留分を放棄する方が家庭裁判所に申立をして手続きをする必要があります。

被相続人が亡くなった後の遺留分の放棄と比べて、手続きのレベルは格段に上がり、思うような結果が得られないことも少なくありません。

この、被相続人が健在中の遺留分の放棄は、限定承認の手続きと並び、相続手続きの中で極めて難易度が高い手続きと言っても過言ではないでしょう。

それでは、当法人の相続チームの司法書士が、実際に手続きをした事例を基に手続きの概要を見ていきましょう。

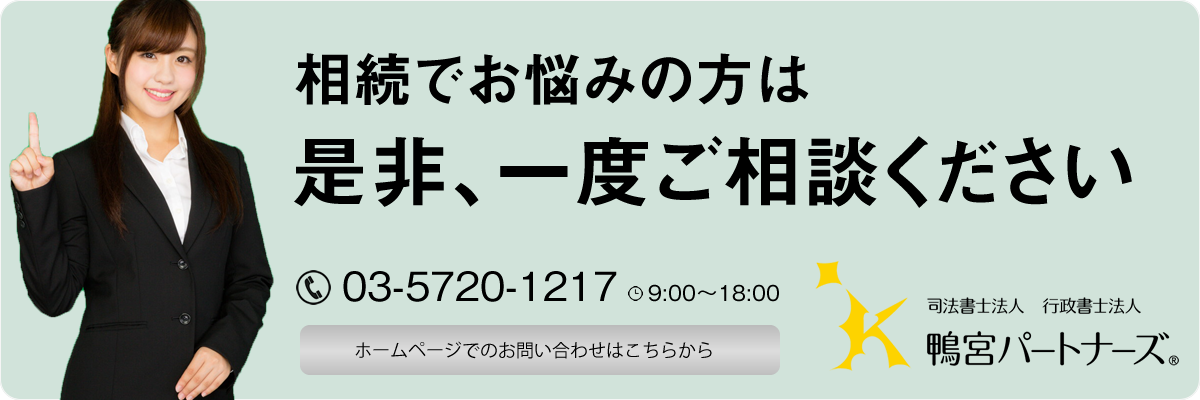

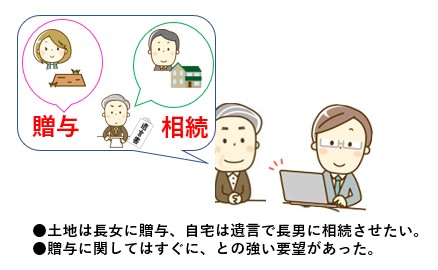

下記の相続関係を参照してください。

上記の相続関係において、遺言者A様は、『生前にX土地を長女C様に生前贈与をし、自分の亡き後は自宅を長男B様に相続をさせたい。』と考え、

●自宅を長男Bに相続させる旨の遺言を書きたい

●長女Cには今すぐ贈与登記を実行したい

と、当法人の司法書士に相談を持ち掛けました。

この相談を受け、当法人の司法書士は、

●生前にX土地を長女Cに贈与すると、多額の贈与税及び登記費用、不動産取得税がかかる

●相続開始時において、長女Cから長男Bに対して遺留分侵害額請求権の行使をされる恐れがある

※長女Cが生前贈与を受けていれば、特別受益を主張して遺留分請求に対抗できる余地はある

上記を懸念して、遺言内容を『自宅は長男B、X土地は長女C』との、遺留分を確保した遺言作成を提案しました。

しかし、遺言者A様は自己の相続開始後、遺言内容が実現出来るとも限らず、将来長男長女の関係がどうなるかも分からないことから、

『生前に長女Cに遺留分相当額を確保した贈与をする代わりに、自分の死後に長男Bが自宅相続する事について、一切異論を唱えてほしくない。』

という強い願望があり、どうしても上記のスキームで手続きをしてほしいととの事でした。

そこで改めて、当法人の司法書士は下記の内容を提案しました。

①長男Bに自宅を相続させる旨の遺言を書く

②長女Cに生前贈与としてX土地を贈与する

(但し、贈与税率に比べ相続税率が安くなることから、相続時精算課税制度の選択→2500万円までは贈与税が非課税になる)

③遺言者Aが生前中に、長女Cに遺留分放棄の許可審判を家庭裁判所に申立てもらう

上記の内、③が今回のテーマであり、手続きに非常に苦慮しました。

なぜなら、遺言者生前の遺留分放棄は、前述のとおり家庭裁判所の許可が必要であり、この許可は各家庭裁判所の裁判官の裁量が大きく影響し、一定の基準はありますが、画一的な許可基準がないからです。

一定の基準としては、下記の基準があります。

②遺留分放棄に合理性・必要性があること

③生前贈与等の代償性があること

上記の許可基準で、最も重要視されるのは①の自由意思に基づく申立です。

なぜなら、本来遺留分とは、遺言によっても侵害出来ない、法律で認められた最低限の相続分であり、遺言者の圧力でその遺留分を失ってしまうという、不合理な結果を避けるためだからです。

幸い、今回のケースでは、遺留分4分の1相当のX土地の生前贈与があり、贈与税の申告書を申立に添付した上、長女C様も遺留分請求に関しては全くといっていいほど興味を示していなかった為、申立書に自由意思であることを存分にアピールしていく事が出来ました。

自由意思による申立であることの間接証拠として、見返りとして既に生前贈与を受けている等の事情を細かく審理され、実際の許可審判がなされます。

したがって、単に遺留分を事前に放棄しておきたいからとか、結婚の許可を親からもらう為に遺留分を放棄するとか言った事情で、遺留分の放棄が認められることはまずない、と言って過言ではありません。

いかがでしたでしょうか。

遺言者の生前中に遺留分の放棄の許可審判の申立などは、相続専門の司法書士又は相続専門の弁護士に相談をされることをお薦め致します。

当法人では、1000件近くの相続手続きを手掛けてきた相続専門の司法書士が在籍する相続専門チームがあり、このような特殊な事例にも対応することが可能です。

お悩みの方は、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、是非一度お気軽にご相談下さい。

遺留分の放棄① (2020.08.04)

以前のトピックスで、遺言と遺留分に関するトピックスをいくつか上げさせて頂きました。

今回は、実際に当法人の司法書士が相談を受け、扱った特殊な事例として、遺留分の放棄をテーマにお話をさせて頂きたいと思います。

まず遺留分とは、法定相続分とは別個の権利で、一部の相続人(相続人が兄弟姉妹・甥姪には遺留分は認められない)にのみ認められた、最低限保障されるべき相続分のことをいいます。

従って、被相続人が遺言や家族信託を組成する中で、特定の相続人のみに遺産を承継させたりする場合(他の相続人の取り分が一切ない場合)に問題になります。

通常、遺留分は相続人が直系卑属(子・孫)であれば法定相続分の2分の1は保障されます。

また、相続人が直系尊属(親・祖父母)のみである場合は3分の1が保障されます。

遺留分放棄のやり方には、被相続人の生前中にするものと、被相続人の死後にするものに分けられますが、今回は、被相続人死亡後の遺留分放棄についてご説明します。

下記の相続関係において、被相続人A様が遺産の全てを長男B様に相続させると遺言を残して死亡しました。

長男B様は、被相続人A様が書いた自筆証書遺言を片手に当法人の司法書士に相続手続きを依頼。

長男B様は、長女C様に4分の1(法定相続分2分の1の2分の1)の遺留分が発生することを知っており、どうすれば一番良いだろうか、と相談をされました。

被相続人の死亡後の遺留分の放棄の手続きには、法律上特に決まった要式行為(公正証書や裁判所への申立でするなど)を求められておらず、受遺者等への意思表示のみで足りるとされています。

この意思表示は口頭でも足りますが、実務上は、後日言った言わないのトラブルになったり、気が変わったりした時など、遺留分請求された場合に対抗する措置として、きっちりと書面に残して証拠保全をしておいた方が良いでしょう。

上記の事実関係及び法律効果を熟考した末、長男B様に下記の方法をご提案しました。

②長女C様に相続放棄手続きをしてもらうこと

但し、②の相続放棄手続きは、ある程度長女C様側で裁判所に申し立てをしてもらい、一定のやりとりを裁判所としなければならない点や、相続放棄の審査が終了するまでの間(通常1か月)は申立を取り下げることができる点(手続き終了後は撤回は出来ません…民法919条1項)等のデメリットを説明しました。

相続放棄申立中に、万が一、長女C様の気が変わり申立を取り下げられると、話の流れは大きく変わります。

最終的に長男B様は、上記提案のうち、①の「遺留分放棄の意思表示を長女C様にしてもらうこと」を決定されたので、後日、当法人の司法書士が長女C様に、相続についての意向確認の手紙を送り、コンタクトを取りました。

結果、長男B様と長女C様の話し合いの末、長女C様は被相続人との関係性が疎遠であったこと、及び長男B様が献身的に被相続人の介護をしていた事実を受け、遺言の内容及び遺留分の一切を放棄するとの意思表示を確認出来たため、話し合いの当日、当法人で作成した遺留分放棄証書に実印を頂戴し、証拠保全を完了しました。

最終的には、遺言の検認手続き及び遺言通りの相続手続きを完了し、加えて遺留分権利者からの遺留分請求への対抗措置を準備することができ、長男B様は安堵の表情を浮かべておりました。

いかがでしたでしょうか。

実は相続発生前でも遺留分の放棄をすることができますが、それについては【遺留分の放棄②】にて取り上げておりますので、こちらも併せてご覧ください。

相続手続きには、それぞれのご家庭に違った悩みがあり、一件一件問題解決の方法が違います。

当法人には、様々な問題解決をしてきた相続専門の司法書士が在籍しております。

今回取り上げたような、遺留分放棄等滅多に関わらない案件にも積極的にトライして解決に導いていきます。

是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

任意後見制度の概要と契約の流れ (2020.07.28)

以前のトピックスでは「法定後見制度」の概要をご説明させて頂きました。

⇒【相続手続きと法定後見制度】はこちら

ところで、みなさまは「任意後見」という制度をご存じでしょうか。

お客様からは、『名前は聞いたことがあるけど、内容がよくわからないから教えてほしい』『成年後見人の制度とはなにが違うの?』といったご相談・ご質問をよくお聞きします。

そこで今回は任意後見制度の概要についてご説明致します。

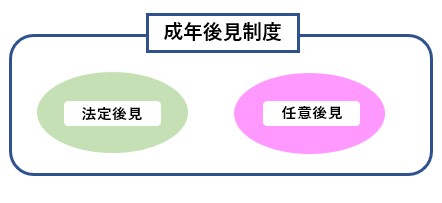

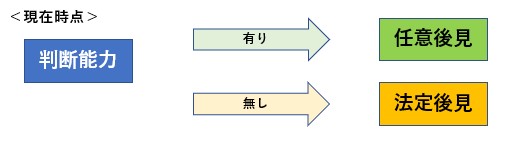

まず、制度の枠組みとして「成年後見制度」の中に「法定後見制度」と「任意後見制度」があります。

そして、「成年後見制度」とは、判断能力が不十分な方々を法律面や生活面で保護したり支援する制度のことです。

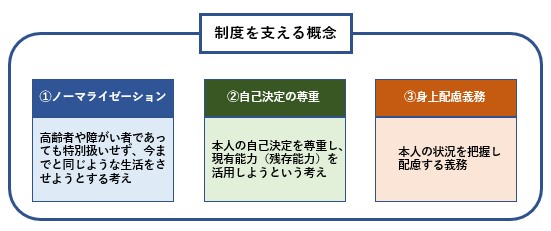

この「成年後見制度」は、

②自己決定の尊重

③身上配慮義務

という3つの理念のもと、「後見人」は単に財産を管理するに止まらず、本人の生活を支える役割を担っているといわれています。

私たちは誰でも歳をとります。そして、年齢を重ねるとどうしても判断能力が落ちてきてしまいます。

判断能力とは、“こういう行動をすると、どういう結果になるか判断できる能力”のことをいいます。

年齢を重ねて判断能力が落ちてきたときに、騙されて高価な買い物をさせられたり、自分の財産を管理できなくなってしまったりと、沢山の不安が考えられます。

そんなときでも安心して生活が出来るように「成年後見制度」が存在します。

成年後見制度を利用して、自分らしく生きることを支援していくことが、後見人の大きな役割となっています。

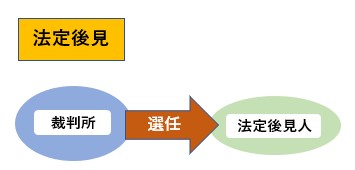

●法定後見制度 … すでに判断能力が不十分な人に代わって、法律行為をする制度

●任意後見制度 … 今は元気だが、将来判断能力が不十分になった時に備える制度

法定後見制度と任意後見制度との一番の大きな違いは、“今、判断能力が十分かどうか”という点です。

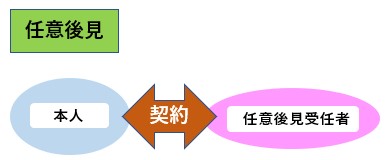

任意後見制度は「後見を利用する人」と「後見人となる人」との“契約”になります。

そのため、後見を利用する人が「この人に○○をお願いしたい」「○○なときには○○をしてほしい」と明確に考え、伝えられることが必要となります。

また、法定後見制度は家庭裁判所に申し立てをして、家庭裁判所が成年後見人を選任するのに対して、任意後見制度は将来の不安に備えて自分で後見人になってほしい人と契約をし、将来判断能力が不十分になった時に希望通りの人が後見人になる制度になります。

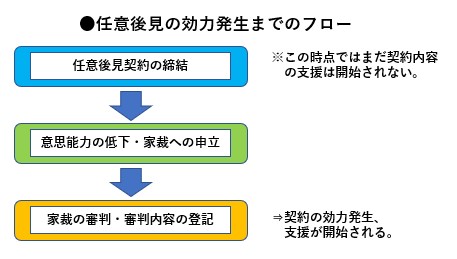

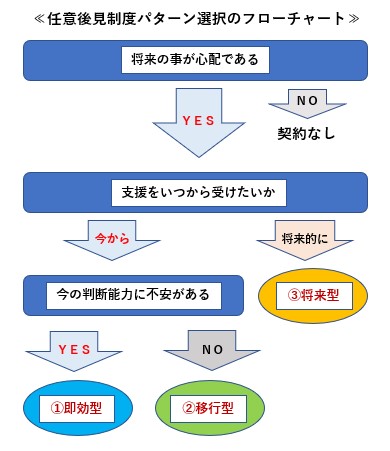

任意後見制度のおおまかな流れは下記のようになります。

①即効型・・契約と同時に任意後見監督人申し立てを家庭裁判所におこなう

②移行型・・任意後見契約と任意代理契約を締結する

③将来型・・任意後見契約だけを締結する

↓

任意後見契約の内容を詳細に決めていきます。

また、移行型の場合は合わせて任意代理契約の内容も決定していきます。

↓

将来任意後見人となる人と契約を締結します。この段階では、まだ任意後見の効力は発生せず、将来に備えている状態です。

この時の将来任意後見人となる方を「任意後見受任者」と呼びます。

↓

4.家庭裁判所に任意後見監督人選任の申立て

↓

5.家庭裁判所が任意後見監督人を選任

↓

6.後見人としての支援開始

「任意後見受任者」から「任意後見人」となります。

どの時点で任意後見契約の効力が発生するかといいますと、それは「任意後見監督人が選任されたとき」です。

将来に備えて任意後見契約を締結した時点では、まだ意思能力に問題はなく普段通りの生活を続けていきます。

その後、意思能力に不安が生じ、後見支援を始める必要が出てきたときに、家庭裁判所への「任意後見を開始する」ための「任意後見監督人」の選任を申立てます。

この任意後見監督人が裁判所によって選任されて初めて、任意後見契約の効力が生じることになります。

将来意思能力が低下したときに必要な支援を、本人と「任意後見受任者」とで任意後見契約の締結をします。

なお、この時点ではまだ契約内容の支援は開始されません。

本人の意思能力が低下したときに、本人・配偶者・4親等内の親族・任意後見受任者から「任意後見監督人」の選任申立をします。

申立内容を家裁が調査・審問し、任意後見監督人の選任の審判をします。

家裁で審判がされると、任意後見登記事項に「任意後見受任者」から「任意後見人」と記載され、任意後見監督人とともに登記されます。

ここで初めて契約の効力が生じ、支援が始まります。

しかし、任意後見契約を締結した時点で生活に対する不安があったり、意思能力は問題ないが金融資産の管理をお願いしたい等、様々な状況が考えられます。

そこで、任意後見制度には3つのパターンがあり、本人の生活状況を支援する仕組みが制度として作られています。

以前のトピックスの「任意後見制度の流れ」の中で1つ目の項目としてあげました、任意後見の3つのパターンについてご説明します。

②移行型・・任意後見契約と任意代理契約を締結する

③将来型・・任意後見契約だけを締結する

①の即効型は、任意後見契約と同時に任意後見監督人の選任申立をすることで、すぐに任意後見人の支援が始まります。

②の移行型は、任意後見契約の内容の実現は将来意思能力が低下した際に、任意後見監督人を選任することにより実現させるが、現時点で支援してほしい内容を別途「みまもり契約」や「財産管理契約」を通常の委任契約として締結し、任意代理人に支援してもらいます。

③の将来型は、現時点では生活に不安はないので、将来のために支援内容を決めて任意後見契約を締結し、意思能力が低下するまではそのままの生活をしていきます。

任意後見制度を利用する上では、本人の意思や生活状況、周りの方の支援の状況等を踏まえてどの形が一番ふさわしいか、を考え選択する必要があります。

また、将来のことまで見据えて契約内容を締結していかなければ、様々なリスクや不安に対応できません。

お手続きの流れの各項目ごとに注意するべき点があります。

任意後見制度の利用にあたっては、専門家を交えて相談ご検討していくことをお勧めいたします。

当法人では任意後見制度の利用にあたって、ご相談から契約内容の精査、当法人にて任意後見受任者になるお手続きまでご提案させて頂きます。

目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご連絡下さい。

特別寄与料について (2020.07.07)

寄与分とは、『亡くなった方の財産の維持または増加について特別に貢献した相続人は、その分法律に定められた相続分(法定相続分)より多くの財産を取得することができる』という制度です。

この制度は、相続人が複数いる場合の、相続人間の不平等を是正するために設けられました。

例えば親の家業に従事して親の財産を増やした人や、病気の親を介護して財産の減少防止に貢献した人がいる場合に、法定相続分より多くの財産を取得できるという制度です。

但し、これまで、寄与分を受けられるのは相続人に限られまていました。

つまり、例えば亡くなった方の息子の嫁が生前に看護していたとしても、寄与分を主張することはできなかったのです。

これでは相続人以外が特別の寄与をしても報われないことになってしまいます。

そこで相続法が改正され、2019年7月1日以降に開始した相続については、相続人以外でも特別寄与料を請求することができるように条件が緩和されました。

特別寄与料を請求できるのは、

①亡くなった方に対して無償で療養看護その他の労務の提供したことにより、

②亡くなった方の財産の維持または増加について特別の寄与をした、

③亡くなった方の親族

が対象となります。

先に例で挙げた、亡くなった方の息子の嫁が無償で介護してきた場合などが該当します。但し、介護の際に対価として金銭などを受け取っている場合には、特別寄与料を受け取ることはできません。

例えば亡くなった方の療養看護することによって訪問看護等のサービスを利用せずに済めば、その分財産の減少を防止したといえるでしょう。

親族とは、6親等内の血族、3親等内の姻族、配偶者の範囲に属するものをいいます。

特別寄与料は亡くなった方の相続人に対して請求することができます。

相続人が複数いる場合には、その相続人の相続分に応じて請求をすることができます。

特別寄与料が100万円あり、各相続人の相続分がAさんは2分の1、Bさんは4分の1、Cさんは4分の1であるとします。

この場合、Aに対しては100万円の2分の1である50万円を、BとCに対しては100万円の4分の1である25万円をそれぞれ請求することができます。

特別寄与料は特別寄与者と相続人との協議によって決まります。

協議によって決まらない場合は、家庭裁判所に協議に変わる審判を請求することができます。

その場合、家庭裁判所は、寄与の時期、方法、程度、相続財産の額その他一切の事情を考慮して特別寄与料を定めることができる、とされています。

特別寄与料を認めてもらうには、介護をした証拠を残しておくことも重要です。

「◯月▲日、8時から17時まで~のようなお世話をした。」

といった詳細な介護日誌を付けておくと認められやすくなります。

個人的な生活の記録を記した手帳や日記でも、介護の様子をメモしておくことで証拠に成り得ます。

前述の特別寄与料を請求する場合には、

・特別寄与者が相続の開始及び相続人を知った時から六ヶ月を経過したとき

又は

・相続開始の時から一年を経過したとき

までとなっています。

これは、特別寄与請求権者は療養看護等していることから、比較的容易に被相続人の死亡を知ることが出来る場合が多いと考えられ、また、金銭の支払請求を受ける可能性がある相続人の立場を考慮すれば、できるだけ早期に法律関係を確定させる必要があるとの考えから上記の期間制限が設けられました。

相続が発生してから六ヶ月、一年という期間は、思いの外あっという間に過ぎてしまいます。

直接的な相続人ではないが療養看護等を通して被相続人の財産の維持増加に寄与した、と考える親族の方は、出来るだけ早めに各相続人に対して、特別寄与料を請求又はお早めに協議をすることをお勧めします。

相続人の中に成年被後見人と成年後見人がいる場合の相続手続き (2020.05.22)

前回のトピックスで、相続人の中に未成年者が含まれる場合を取り上げました。

相続人の中に未成年者とその親権者が含まれる場合、原則は特別代理人の選任が必要であることを前回のトピックスにて取り上げました。

同様にして、遺産分割協議において利益相反に該当するものは他にもあります。

今回のテーマでは、「相続人の中に成年被後見人とその成年後見人が含まれる場合」を取り上げてみます。

※遺産分割協議における利益相反とその問題点、特別代理人については、前回の相続トピックスをご覧ください。

相続人が重度の認知症や知的障害などを患っている場合、ご自身で他の相続人と遺産分割協議を行うことは難しく、協議の際に不利益や不都合が生じてしまいます。

このような場合は、家庭裁判所に後見開始の審判の申立を行い、成年後見人を選任してもらうことができます。

成年後見人は、本人(=成年被後見人)の利益や生活などを考慮し、本人の財産の管理・保全を行うことなどを任務とします。今回のケースにおいては、選任された成年後見人が当該相続人の代理人して、遺産分割協議に参加します。

相続発生前に親族間で成年後見人になっていた場合、本ケースのように成年被後見人と成年後見人の両方が相続人となってしまう事があります。このような場合は利益相反に該当するため、成年後見人は成年被後見人の代理人として遺産分割協議に参加することができません。

よって遺産分割協議の為の特別代理人の選任の申立により選任された特別代理人が、成年被後見人の代理人として遺産分割協議に参加することになります。

相続人の中に成年被後見人とその成年後見人が含まれる場合でも、既に「成年後見監督人」が選任されていれば、原則、特別代理人を選任する必要はありません。

当該後見監督人が成年被後見人の代理人となるためです。(成年後見監督人が相続人の一人である場合を除く。)

成年後見監督人とは、家庭裁判所によって選任された、成年後見人の事務を監督する人のことを指します。(主に司法書士や弁護士等の士業監督人が選任されるケースが多いです。)

家庭裁判所は、必要と認めるときは、成年後見監督人を選任することが可能です。成年後見監督人は、後見人が行う事務の内容を確認し、定期的に家庭裁判所に報告します。

成年後見人には、包括的な代理権や財産管理に関する大きな権限が与えられており、万が一、権限が濫用されると、本人に重大な不利益を及ぼすこととなります。

しかし、当然ながら、本人は後見人を管理・監督できる状況にありません。そこで、代わりに第三者が後見人を監督する必要が生ずるのです。

このようにして、成年後見監督人は成年後見人の監督者として、遺産分割協議の際に当該後見人の代理として成年被後見人の代理をする事があるのです。

いかがでしたでしょうか。

遺産分割協議に特別代理人の参加が必要となる場合、予め特別代理人を選任する必要があります。

家庭裁判所との打ち合わせなどは、事前準備に時間がかかります。このようなケースに当てはまる場合は、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズにお早めにご相談ください。

海外在住の相続人がいる場合の相続手続き① (2020.05.15)

今回は、海外在住の相続人がいらっしゃる場合のお話です。ここでは、相続人が日本国籍を有する場合を取り上げます。

亡くなった方の相続人の所在を確認すると、一部の方が海外に在住しているという事例が近年増えています。

お仕事に伴う海外転勤などが主な要因のようです。

相続手続きに必要な遺産分割協議書には、相続人全員の印鑑証明書が必要ですが、このような場合はどのようにすればよいのでしょうか?

ある方がお亡くなりになった場合、生前保有されていた財産は原則、相続財産となります。

相続財産のうち、どの財産を誰が取得するかについては、特に遺言書がなければ、相続人全員での話し合いが必要です。これを「遺産分割協議」といいます。

相続手続きを進めるにあたっては、基本的に、この話し合いの結果を「遺産分割協議書」という書面にまとめなければなりません。

この遺産分割協議書には、相続人全員が署名押印(実印)し、印鑑登録証明書を添付します。

通常、印鑑証明書や住民票写しの発行は住民票がある市区町村で行います。一時的に海外に滞在している相続人の場合、日本国内の市区町村に住民票があれば、帰国して自ら手続きすることが可能です。また、代理人に手続きを依頼することもできます。

一方、海外在住で日本国内に住民票がない場合、これらの書類を取得することができません。そこで、相続手続きを進めるためには、代わりの手段を用意する必要が生じます。

まず、印鑑証明書の代わりの手段として、「署名(サイン)証明書」の取得というものがあります。

署名証明書とは、「日本に住民登録をしていない海外に在留している方に対し、日本の印鑑証明に代わるものとして日本での手続きのために発給されるもので、申請者の署名(及び拇印)が、確かに領事の面前でなされたことを証明するもの」です。

遺産分割協議書を作成する場合は、事前に海外へ遺産分割協議書を送付し、それを受け取った相続人が、領事の面前で当該遺産分割協議書に署名したうえ、署名証明を受けることになります。

署名証明は、海外にある日本の在外公館(日本国大使館など)において、日本国籍を有する人のみが申請することができます。

申請者本人が手続きを行わなければならず、代理や郵送による申請を行うことはできませんのでご注意ください。

住所証明が必要になる場合には、住民票の代わりに「在留証明書」を取得できます。

こちらも海外に所在する日本の在外公館において、原則、日本国籍を有する人(二重国籍となっているケースも含む)のみ申請することができます。

いかがでしたでしょうか。

相続人が海外在住の場合、国内在住の場合とは異なる手続きが必要となります。

(⇒【海外在住の相続人がいる場合の相続手続き②】 はこちら)

どちらのケースにしましても通常よりも準備に時間がかかります。

このように複雑な手続が必要になる場合にも専門チームが丁寧にご説明しサポートさせて頂きますので、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、まずはお早めにご相談ください。

相続手続きと株式実務② (2020.05.14)

前回のトピックスで、相続手続きと株式実務を取り上げました。

⇒【相続手続きと銀行実務の実態】はこちら

⇒【相続手続きと株式実務①】 はこちら

前回の相続トピックスをご覧になり、株式の相続手続きは「株式の移管手続きをすれば終わり」とお考えの方も多いのではないでしょうか。

しかし、実務上は、配当金の取り扱いにも十分注意する必要があります。

そこで、今回は相続手続きと配当金について取り上げます。なお、株式には上場株式と非上場株式の2種類がありますが、前回同様、上場株式の場合を前提とします。

配当金とは、企業が株主に分配する利益のことを言い、株主が保有する株数に比例して分配されます。

通常は決算日時点の株主に配当が行われますが、特別大きな利益がある年や会社の記念の年などには、特別配当、記念配当といったように別の時期にも配当がなされることがあります。

配当は毎年必ず行われるものではなく、業績不振のときや、業績好調でも企業の経営方針によって行われないこともあります。

配当金の受取方法は以下の4種類あります。

上場株式の配当金やETF、REITの分配金を証券口座で受け取る方法のことです。

この方式を利用すると、配当金や分配金が支払い開始日に自動的に入金されます。

なお、同一銘柄を複数の証券会社で保有している場合は、その証券会社の口座で保有している株数に応じて、別々に配当金が入金されます。

保有する全ての株式などの配当金を、一つの銀行預金口座で受け取る方法です。

発行会社の株式事務を代行している信託銀行から送られてくる配当金領収証などを金融機関に持参して現金で受け取る方法です。

ほとんどの場合、ゆうちょ銀行の窓口で受け取ることになります。また、対象銘柄が信託銀行等の特別口座で管理されている場合は、通常この方式で配当金が支払われます。

具体的には、配当金領収証の表面に受領印を押印し、配当金領収証の裏面に記載の取扱金融機関(ゆうちょ銀行等)へ持参することで配当金を受け取ることができます。

受領印は銀行や証券会社の届出印や実印以外のものでも受け取り可能です。

配当額や金融機関によっては、本人確認書類(運転免許証等)の提示が必要な場合があります。

(あらかじめ金融機関にご確認ください。)

配当金を受け取る銀行預金口座などを、銘柄ごとに指定する方法です。

従来は③の配当金領収証方式が主な受取方法でしたが、株券の電子化に伴い、2009年から①②の方式が加わりました。

※③の配当金領収証方式以外の方式を利用するには、あらかじめ証券会社に申し込む必要があります。

お手元の株式資料の中に、「配当金領収証」などと記載された書面が出てきた場合は要注意です。

亡くなった方の保有株式に関して、まだ受け取っていない配当金が存在している可能性があります。

このようなことが起きてしまう例としては、配当金領収証の交換期限切れが該当します。

配当金領収証には、銘柄ごとにゆうちょ銀行窓口での払渡期間が設定されています。

通常は1ヶ月程度で期限切れになってしまうため、配当金額が少額な場合、忙しいとゆうちょ銀行の窓口に行くを後回しにしてしまい、そのまま払渡期間を過ぎてしまうのです。

この払渡期間を過ぎた場合でも配当金の受取は可能ですが、配当金領収証を送付した信託銀行等での手続きが別途必要となります。

受け取っていない配当金があるか調査したい場合も同様です。

なお、払渡期間とは別に定められた配当金の除斥期間を経過すると、配当金を受け取ることができなくなります。

配当金領収証を受け取ったら早めに配当金を受け取るようにしましょう。

亡くなった方名義の配当金であっても、受け取ることは可能です。

信託銀行等に連絡し、所定の手続きを行ってください(手続きの詳細は5.で後述します)。

相続開始後に支払われた配当金は、家賃収入等と同様、各相続人が法定相続分で取得することが原則です。

しかし、全ての相続人の合意によって、相続財産に加えて遺産分割の対象とすることができるという判例(家賃収入について)があり、実務上はそのようにすることも多いです。

この場合、配当金は遺産分割が決定するまでの間、相続人全員の共有財産となり、配当を請求する権利も各相続人が有します。

全相続人の合意がないまま、金融機関の窓口に配当金領収書を持参し、特定の相続人が配当金を受け取ったとしても、受け取った人のものにはなりませんのでご注意ください。

まず、対象銘柄を管理する信託銀行等の証券証券代行部に連絡し、未受領配当金を受け取るための申請書類を郵送で取り寄せます。

連絡をすると1~2週間程度で会社所定の必要書類がお手元に届きます。

未受領配当金を受け取りにあたっては、上記①の申請書類の他に、以下の書類も準備しなれけばなりません。

・亡くなった方の出生から死亡までの連続した戸籍謄本(戸籍・除籍・改製原戸籍)

・相続人全員の現在の戸籍謄本

・遺産分割協議書(相続人全員の署名とご実印の押印が必要)

・相続人全員の印鑑証明書(有効期限あり)

特に戸籍の収集に関しては、多くの場合、複数の役所に発行請求をかけることになります。

この作業に最短でも1ヶ月はかかりますので、早めのご対応が必要です。

信託銀行等の窓口で手続きを行い、相続人名義の口座に未受領配当金を振り込んでもらいます。

窓口での手続きに1時間ほどかかり、その後、振込完了までに1ヶ月程度を必要とします。

なお、この手続きは支店窓口で行うことをお勧めします。

郵送で行うことも出来ますが、この場合、戸籍謄本や遺産分割協議書、相続人全員分の印鑑証明書の原本を提出する必要があります。

特に複数の証券会社や信託銀行が相続手続きの対象となる場合、これらの返送があるまで、他の金融機関への手続きは行えないことになりますのでご注意ください。

なお、営業時間については、信託銀行の場合、通常は平日9時~15時までとなります。

配当金が相続財産に該当するかどうかは、「相続開始日」と「配当基準日」、「配当確定日」、「配当を受け取った日」の4つの関係によって決まり、次のように取り扱われています。

なお、配当基準日と配当確定日の意味は以下のとおりです。

「配当基準日」・・・配当などの権利が得られる日のことです。決算日がこれにあたります。

「配当確定日」・・・実際の配当金が確定して、配当金交付の効力が発生される日のことです。

通常はその会社の株主総会の開催日が配当確定日となります。

その後、株主総会における決議後に配当金の支払がなされます。

相続人の配当所得として、相続人の所得税の対象に含めることになります。

(相続税の計算対象に含める必要はありません。)

相続税の対象となります。

このケースの場合、株式保有者である被相続人は配当基準日時点では生存しているため、配当金を受け取る権利を有します。

その後、被相続人が亡くなり、後日支払われた配当金については、被相続人が保有していた権利が実現したものとしてとらえ、「配当期待権」として相続財産に計上することになります。

相続税の対象となります。

上記②のケースと異なり、生前、既に配当金交付の効力が生じているため、未収配当金として扱います。

受取配当金がまだ残っていれば、現金預貯金として相続税申告がなされることになります。

(配当金という名目での申告は不要です)

また、この配当金は被相続人の配当所得にあたるため、別途準確定申告の対象となります。

※配当基準日や配当確定日は銘柄ごとに異なります。

上記のどのケースにあたるのかを判断するには、発行会社のIR資料などを事前に調べる必要があります。

いかがでしたでしょうか。

株式の相続では株式の移管だけでなく、配当金にも注意を払う必要があります。

株式の銘柄ごとに配当金の支払方法、配当金の有無を確認のうえ、未受領配当金の受取手続きや、相続開始時期に応じて適切な税務申告等を行わなければなりません。

銘柄数が多いほど相続人様への負担も大きくなりますので、まずはお早めに目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまでお気軽にご相談下さい。

法定相続情報証明制度とその利用 (2020.05.11)

2.誰がどのように利用できるの??

3.手続きの流れ

4.メリット・デメリットは??

4-1.従来の手続き

4-2.法定相続情報証明制度を利用した手続き

5.再交付や申請の委任をしたい場合

法定相続情報証明制度とは、亡くなった人(被相続人)の法定相続人が誰で、それぞれ被相続人とどのような間柄なのか、という情報を証明するための制度で、2017年5月29日より開始された比較的新しい制度です。

法務局に所定の手続きをすることで、認証文が付記された法定相続情報一覧図の写しが何通でも無料交付されます。

この一覧図は被相続人と各法定相続人との間柄を一覧化した図の事であり、この一覧図を使うことにより、従来の戸籍謄本等の大量な書類の代わりに法定相続情報を証明できるので、相続手続きを円滑に進めることが可能となりました。

(※制度の利用は任意ですので、従来通りの方法で相続手続きを進めても差し支えありません。)

しかし、開始当初はこの法定相続情報一覧図を使った相続手続きはなかなか浸透しませんでした。

と言うのも、法務局への相続登記に関してはすんなりと受け入れられましたが(さすがに法務局発行ですので、受け入れられなければ困りものですよね。)、相続税申告で税務署へ提出する、または預貯金の解約の際に金融機関に提出した際に、受付担当者がその存在を認識しておらず、『被相続人と各相続人の戸籍謄本等がなければ手続きできません。』と突き返されたり、『確認します。』とかなり時間を取られたりすることが多々あったようです。

昨今はようやく多くの機関にその存在が周知されたようで、大分スムーズに手続きをおこなえるようになりました。

ここで今いちど、申請から活用法について触れてみたいと思います。

法定相続情報証明制度はその名前の通り、被相続人と各法定相続人についての情報を証明する制度ですので、相続人のみが利用可能です。主に次の手続きでの利用が考えられます。

・不動産登記(相続登記)

・預貯金の名義変更や解約

・株式の名義変更や解約

・投資信託の名義変更や解約

・相続税申告

未だ対応していない一部の金融機関を除けば、必要な戸籍謄抄本の束の代わりに法定相続情報一覧図の写しを提出をすることで各機関での手続きが可能です。

必要書類及び手続は下記の通りです。

≪必ず必要となるもの≫

・被相続人の出生~死亡までの戸籍謄本と除籍謄本の全て

・被相続人の住民票の除票または戸籍の附票の除票

・相続人全員の現在の戸籍謄抄本

・申出人となる相続人の氏名と住所を確認できる公的書類

上記公的書類については、それぞれ本籍地の役所にて(住民票の除票のみ、被相続人の最後の住所地の役所)取得する必要があります。これらの書類は一覧図の交付とともに還付されます。

申出人を証明する公的書類については、住民票記載事項証明書(住民票の写し)・戸籍の附票・運転免許証のコピー・マイナンバーカードの表面のコピー(コピーには自署での『原本と相違ない』の旨を記載し、押印する)を提出します。こちらは還付されず、原本出し切りとなります。

また、法定相続情報一覧図に相続人の住所を記載する場合には、各相続人の住民票記載事項証明書(住民票の写し)の提出が必要となります。こちらは希望すれば還付してもらうことが可能です。

法定相続情報一覧図には、被相続人と法定相続人全員の関係が分かるように記載します。

このとき、既に亡くなっている相続人に関しては続柄のみ記載し、代襲相続が発生(相続人が被相続人より前に亡くなっていて、その者に更に相続人がいる場合)している場合、亡くなった相続人は「被代襲人」と記載し、被代襲人の相続人は「代襲相続人」という扱いとなります。

(詳細は法務局サイトの『主な法定相続情報一覧図の様式及び記載例』よりご確認ください。)

また、数次相続が発生(被相続人よりも後に相続人が亡くなっている場合)している場合、法定相続情報一覧図は一つにまとめることが出来ませんのでご注意ください。

①②の書類を法務局に提出するために、所定の形式での申請書を用意する必要があります。

フォーマット、記載例・注意事項については下記をご参照ください。

①~③の全てを用意し、管轄の法務局・出張所へ提出します。こちらは窓口・郵送どちらでも申請可能です。

≪申請可能な法務局・出張所≫

申出が受理されると、約一週間ほどで一覧図が交付されます。(不備があった場合や時期によって交付に要する時間は異なりますのでご注意ください。)

窓口で交付を受けるには申出書に押印した印鑑を持参します。

郵送で申出した場合、返信用封筒と切手を同封しなければなりません。

法定相続情報証明制度を利用する最大のメリットは、各相続手続きを同時並行で進行できることです。

従来の相続手続きでは戸籍謄抄本・除籍謄本等の原本を使った手続きの為、相続財産が多岐にわたると多大な時間を費やす必要がありました。

法務局の登記申請で戸籍提出→返送後、金融機関Aへ提出→返送後、金融機関Bへ…

上記のように各手続きが終了してから次の申請をするため、前の手続きが長引くほど時間がかかってしまいます。

法務局の登記申請&法定相続情報一覧図の交付申請

→返送後、金融機関Aへ提出(同時進行)

→返送後、金融機関Bへ提出(同時進行)

→返送後、証券会社Cへ提出(同時進行)

↑必要通数分申請することで、同時並行で手続きが可能となり、大幅に時間短縮できます。

相続税申告が必要な場合、相続発生後10ヶ月以内に申告するという時間制約があるため、手続き回数が多ければ多いほどこの時間短縮効果は大きく感じられるでしょう。

デメリットは、

・法定相続情報一覧図と申出書の作成・申請をすること

・相続人の住所地が変更になった場合はその書類を追加して各申請をしなければならない

が挙げられますが、この制度を利用しなかったとしても各手続に必要な書類等に変更はない(原本還付が不可な機関があった場合、むしろさらに取得の手間がかかる)為、特筆すべき点は無いように思います。

法定相続情報一覧図は、金融機関によっては有効期限があるケースもあります。(取得後6ヶ月以内など)

このとき、再交付を受けられるのは、申出人だけで、他の相続人は受ける事が出来ません。

再交付可能な期間は、申出の翌年から起算して5年間となっており、再交付に関しても費用はかかりません。

法定相続情報一覧図の交付申請は相続人以外でも親族代理人の他、資格者代理人(司法書士・行政書士・弁護士・土地家屋調査士・社労士・弁理士・海事代理士)を指定することもできます。

特に不動産の相続が絡んでくる場合、最終的に登記をできるのは司法書士のみですので、(弁護士も登記は出来ますが、争いがない場合の遺産相続登記を受任するケースはごくわずかと言えるでしょう。)登記と合わせて依頼するケースが多いようです。

このように利用価値の高い法定相続情報証明制度ですが、この制度を利用するしないに関わらず、相続手続きをやるにあたって、避けては通れないのが戸籍取得にかかる労力です。

普段滅多に必要のない自分の戸籍を取得するのですら、役所で困惑した経験はありませんか?

これがあまり関わりのない相続人や、被相続人の昔の本籍地を調べるとなると、余計億劫になってしまうものです。

当法人にご依頼を頂いた相続人様でも、一度はご自身で頑張ってみたものの、あまりに複雑で昔の戸籍の読み方が分からず、最終的に諦めて頼みに来た、という方が多くいらっしゃいました。

時間に限りがある相続手続きで後々後悔されないよう、是非一度目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまでご相談ください。

遺言が無効となったケース~公正証書遺言編~ (2020.05.08)

前回に引き続き、遺言が無効となったケースで、今回は公正証書遺言を取り上げてみたいと思います。

公正証書遺言が無効となるケースとしては、全体の件数に対する割合としては非常に少なくなる傾向があります。

なぜならば、公正証書遺言は法律の専門家である司法書士と公証人が、遺言者本人からヒアリングした内容に沿って打ち合わせの上、作成を進めていくからです。

司法書士・公証人が関与すれば、死後の不動産の名義変更の観点を踏まえながら、不動産等の財産について、登記簿謄本・評価証明書等公的書類を取り寄せていく為、無効となるケースは皆無と言っても等し差し支えないでしょう。

しかし、稀に無効となるケースで、代表的なものが2つほどありますので取り上げてみます。

①遺言作成時に遺言者本人が認知症等を患い、遺言能力がないと判断される場合

②遺言作成時に、司法書士等の専門家が公証人との間に入らず、本人と公証人のみで遺言作成がなされた場合

①については、従来から問題視されているのですが、私見を述べると、「避けられない」と言っても過言ではないかと思います。

なぜなら、公証人は医療の専門家でない為、『あなたは認知症であるから遺言をする能力がない』と判断が出来ないからです。

実務上、本人を目の前にしてこの事を告げるのは非常に勇気のいることで、人道的な観点からも非常に繊細な事柄なのです。

軽度の認知症患者は、通常の生活が出来て、必要最低限の質問にもハキハキと答えられる傾向にあり、初回の会話の印象では通常人となんら変わりはありません。

しかし、ずっと会話をしていると、同じことを何度も繰り返し発言したり、重要な財産の処分等はする能力がない場合が、一定程度あるのです。

実際の公正証書遺言の作成は、余程難しい遺言内容でない限り、最低限の本人確認をしたうえで、遺言内容を読み上げて終了します。

そこでは必要以上に認知症であるか等の確認は行われません。

ですので、相続発生後に遺言無効確認訴訟を提起された場合、当時の被相続人の状態によっては一定程度の無効確認判決が出てしまうのです。

ここで、一定程度という表現を使いましたが、認知症だから全てが無効となるわけではないのです。

遺言無効確認訴訟においても裁判官は、「公証人が関与して作成している遺言であるから、有効なのではないか?」との推測から入っていくのが通常です。

また、民法では遺言は15歳になれば出来ると規定されていることから、完全な成人と比べて、判断能力が乏しくても、遺言は有効との推測が働いていきます。

仮に、訴訟提起をした相続人が、当時の遺言者のカルテを主治医から取り付け、遺言能力がなかったことを立証していけば話は変わる可能性はありますので、ここでは一定程度と表現を留めておきます。

カルテが出てきた場合でも、認知症であったから即時無効との判断が下される訳ではなく、当時、遺言者が置かれていた事情、遺言を書くに至った動機・経緯、遺言の内容等を総合考慮して判断が下されます。

上記から言えることは、まずはご高齢で遺言をされる場合、きっちりと医師の診断書を取り付けることが重要かと考えます。

医師の診断書を取り付けるのは、実務上困難を伴う事ですが、医師に粘り強く交渉をしてみましょう。

また、遺言本文以外の事項に、付言事項(法的効力のないメッセージのようなもの)を盛り込むことが出来ますので、どうしてこういった遺言内容にしたのか、経緯や動機を出来るだけ本人の言葉で表現していく事もお薦め致します。

次に②について取り上げますが、②の場合で無効となるケースはさらに稀です。

正確には無効と言うよりも、有効な遺言だけれども、公証人が的確にアドバイスをせずに作成したが為に、手続きに利用出来なくなったケースです。

実際の実務で、使えなかった事案を1つ取り上げてみます。

『遺言者●●は、遺言者の長男●●が遺言者の妻●●の生活の面倒一切を看ることを条件として、遺言者の財産一切を相続させる。』

との遺言がなされたケースで、遺言者死亡後に不動産の名義変更を長男から依頼されました。

上記事案での遺言内容のうち、最大のポイントは条件と言う文言です。

この遺言を用いて、不動産の名義変更をしようとした場合、遺言者の妻の生活の面倒一切を看た事を法務局に立証しない限り、法務局は手続きをしてくれません。

さあ、どうやって立証するのでしょう?

生活の面倒一切を看ることという抽象的事実の立証は、非常に困難を伴います。

法務局は裁判所と違い、過去の実質的な事実認定をすることに不慣れであり、登記申請前に相談を持ち掛けたところ、案の定、どういった書類を付ければ条件が成就したかを判断しかねるとの理由で、手続きを受付けられないとの回答が返ってきました。

上記の様な内容での遺言を希望する方も、中には一定数いらっしゃるのが事実です。

そこで、我々司法書士が遺言作成の相談を受けた場合は、死後の不動産の名義変更まで想定して、負担という文言を使っていきます。

実際の遺言条項では、下記のとおりとなります。

2.前条の負担として、長男●●は遺言者の妻●●の生活の面倒一切を看なければならない。

といった具合に作成していきます。

負担という文言を使えば、前記のような条件成就の立証書類は全く不要となります。

実質的な意味内容は同じでも、条件と負担とでは、民法上の扱いが大きく変わってくるのです。

遺言者本人と公証人が直接遺言を作成することは、不動産の名義変更をイメージすることが困難な為、お薦めできないといえる事案でした。

いかがでしたでしょうか。

遺言作成をする場合、出来れば、専門家を関与させて作成を進めたほうが無難であるといえますので、遺言を作成しようとされる場合は、まずはご相談されることをお薦め致します。

そして遺言や相続手続は、相続・生前対策に特化した事務所でなければ、失敗する事例が後を絶たないのが現状です。

当法人では、相続に特化した資格者が専門チームにてご対応いたします。

是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

遺言が無効となったケース~自筆証書遺言編~ (2020.05.01)

前回までのトピックスで、遺言の種類と書き方について取り上げてみました。

今回は、過去に扱った事案から、遺言の有効・無効の判断について触れてみたいと思います。

自筆証書遺言の場合、形式的有効要件として、全文自署(一部財産目録は除く)・日付・氏名・押印が無ければ無効となることは、前回までの記述で触れていきましたが、過去に扱った事案で、自筆証書遺言が実質的に無効となったケースを取り上げて行きたいと思います。

自筆証書遺言に限って言えば、改ざんや偽造が立証され無効となるケースは稀にあります。

以前に取り扱った事案で、下記のようなケースがありました。

90歳の老人が2016年8月20日に死亡し、遺言が後日、自宅金庫から発見され、その字体が明らかに90歳の老人には当然書けないだろうと思われる、楷書で書かれていたケースです。

その遺言には、『長男に全ての財産を相続させる。』との内容が記載されていました。

更に後日、日付を異にし、遺言内容も全く異なる別の遺言が発見されました。

その遺言には、『長女に全ての財産を相続させる。』との内容が記載されていました。

その遺言には、震えるような手で書いたと推測される、ミミズが走ったような文字で記載がなされていました。

両遺言の作成日付は、長女へ相続させるとした遺言が2016年8月1日付、長男へ相続させるとした遺言が2016年8月16日付。

民法では、二つ以上の遺言の内容が異なる場合、発見した日付ではなく、作成された日付が後の遺言の方が形式的に有効となります。

したがって、上記事案においては、2016年8月16日付の長男へ相続させるとした遺言が形式的に有効となります。

しかし、後に発見された長女へ全て相続させる旨の遺言と、先に発見された長男へ相続させる旨の遺言を見比べると、明らかに字体が違うのです。

遺言者は、死亡直前に末期の肝臓がんに侵され闘病生活を行い、生死を彷徨うような状況であった為、当然、長男へ相続させるとした遺言は、遺言者が本当に自署したか疑義が残ります。

この点に付き、法務局での遺言を利用した不動産の名義変更・金融機関の預貯金解約等は、形式的に審査を進めますので、上記事案について長女への遺言が有効で長男への遺言が無効であるとの実質的判断は一切されません。

司法書士の立場からしても、個々のご家庭の状況や歴史を判断することが困難な為、形式的に判断をせざるを得ないのが現状です。

しかしながら、明らかに不自然な上記事案につき、依頼者である長女に弁護士を紹介し、遺言無効確認訴訟を提起した結果、訴訟の継続中に長男が遺言を偽造したことを自白し、長男へ相続させるとした遺言は無効となりました。

遺言を偽造した者は、民法上相続欠格者(相続する権利をはく奪された人)として扱われる為、当該長男は相続人でないものとみなし、無事長女へ相続させる手続きを終了させました。

遺言は、公正証書遺言・自筆証書遺言に関わらず同等の効力があります。

そして、二つ以上の遺言がある場合でその遺言内容が異なる場合は、後の日付の遺言が有効として扱われます。

実際の手続きにおいては、字体等の実質的な部分に触れず審理が進められる為、今回取り上げた事例のように疑義が生じる場合は、遺言無効確認訴訟等も検討してみても良いかもしれません。