賃貸不動産と相続放棄 (2021.10.28)

過去のトピックスで相続放棄に関する論点を複数挙げて来ましたが、今回は賃貸不動産と相続放棄にポイントを絞りお話ししたいと思います。

相続放棄は、家庭裁判所に始めから相続人ではなかったことを認めてもらう手続きです。

ですので、相続放棄をするまでの間に下記の行為をしてしまうと、原則的には家庭裁判所は相続放棄を認めてくれません。

◆相続財産の処分(売却、取り壊し等)

◆遺産分割協議をすること

◆相続税申告をすること

◆準確定申告をすること

◆相続債務を支払うと債権者に言ってしまったり現実に支払ってしまうこと

上記は一部の例ですが、これらの行為は相続人としての通常の行為であり、自己が相続人であることを対外的に認める行為であるので、家庭裁判所は相続放棄を受理してくれないのです。

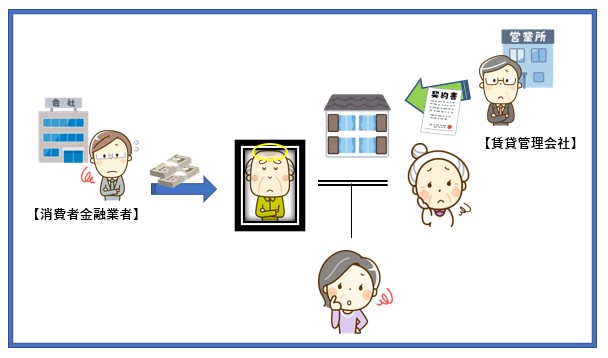

この前提で下記の相関図と基本情報をご覧ください。

≪基本情報≫ ※被相続人父、配偶者、子供のご家庭

①被相続人には消費者金融からの数百万の借金がある

②配偶者、子供は被相続人名義で賃借しているアパートに同居

③その他プラスの財産はなし

④賃貸管理会社から賃借人の更新手続きを迫られている

⑤家財道具は全て被相続人が購入

一見すると、借金さえなければ通常のご家庭なのですが、この状況下で相続放棄をする場合、非常に難儀な法的論点が待ち構えているのです。

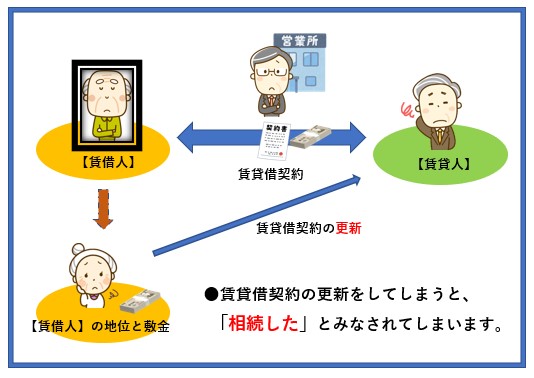

④の賃借人の更新手続きです。

これを行ってしまうと、被相続人が契約していた賃貸借契約上の地位を相続してしまったことになり、預けていた敷金も相続したとみなされてしまうのです。

また⑤の家財道具ですが、経済的価値のあるものを廃棄したり売却したりそのまま利用し続けると相続を承認したものとみなされかねません。

前記の基本情報を前提に相続放棄をするのであれば、まず、賃貸借契約及び敷金は引き継がず、そこに住み続けたい意思があれば新たに配偶者、子供名義でオーナーと新契約を結ぶ必要があります。

もし、住み続ける意思がなく他に移転するのであれば、滞納家賃などは連帯保証人になっている場合を除き一切支払わず、家財道具は残置したまま退去するかトランクルーム等に現状維持のまま保管する必要があるでしょう。

家庭裁判所の相続放棄の手続きは、実体調査まで踏み切らないので比較的容易に手続きが完了します。

しかしながら、後日債権者から相続放棄をするに足りない事由があったとして、民事訴訟を提起され相続放棄の効果を覆されることもありえます。

相続放棄に関する考え方は、判例が非常に少なく判断が難しいところではありますが、当法人では相続専門チームを筆頭に日々あらゆる問題に対応しておりますので、お力になれることがあるかと思います。

お悩みの際は是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

相続分の譲渡とは?相続放棄との違いと注意点 (2021.07.16)

被相続人が亡くなると、通常民法に定められている法定相続人が相続をすることになりますが、この法定相続人の相続分については、他の共同相続人又は共同相続人以外の第三者に対しても譲渡することができます。

相続分を譲渡することによってどのような効果が発生するのか、またそのメリット、デメリットについて解説していきたいと思います。

相続分の譲渡について民法には直接的に記載はありませんが、民法第905条に相続分を譲渡した場合の相続分の取り戻しについて記載されていることから、相続分の譲渡が可能であるとされています。

相続人が他の相続人に相続分の譲渡をした場合、相続分の譲渡を受けた相続人は、譲渡を受けた分だけ相続分が増えます。

相続分を譲渡することにより、実質的に遺産分割協議に近い効力が生じます。

相続分の譲渡は有償でも無償でもかまいません。

相続人に対しての無償の相続分譲渡は贈与に該当するため贈与税が課される、と思われがちですが、相続分譲渡では贈与税はかかりません。

相続分譲渡の要件として、遺産分割協議の前に相続分の譲渡を行う必要があります。

これに対して相続人以外の第三者に相続分の譲渡した場合、相続分を有償で譲渡した場合は譲渡した相続人に譲渡所得税が課され、無償で譲渡した場合は譲受人に贈与税が課税されることになります。

第三者が相続分の譲渡を受けた場合、その第三者は遺産分割協議に参加する権利を取得します。

ただ、第三者が遺産分割協議に参加することに、元々の他の相続人は抵抗を感じる場合もあるでしょう。

そのため、他の相続人は1か月以内であれば、譲渡を受けた者が支払った価格や費用を支払うことによって相続分を取り戻すことができることになっています。

相続放棄すると、はじめから相続人でなかったことになりますので、負債も相続しません。

相続分譲渡の場合、譲渡した人にも負債の支払い義務が残ります。

第三者への譲渡であれば相続人の地位の包括的な譲渡であるため、この場合、負債の支払い義務が譲渡人か譲受人にあるかの論点は残ります。

債権者が支払いを要求してきたら拒めないので注意しましょう。

また、相続放棄の場合、「放棄者が存在しない」ものとして、その人の相続分が他の法定相続人に割り振られます。

一方で相続分の譲渡の場合、「譲渡の相手を相続人が自由に選べる」という違いがあります。

●遺産を相続したくない、関心がない

相続分を譲渡すると、面倒な相続登記などの手続きをせずに済みます。

●相続トラブルに巻き込まれたくない

相続分を譲渡すると、遺産分割協議に参加する必要がなくトラブルに巻き込まれる可能性がほぼなくなります。

●配偶者や孫など、自分以外に遺産相続させてあげたい人がいる

遺産相続権を与えたい相手に相続分の譲渡をすれば、希望を叶えることができます。

●相続人が多数で、遺産を引き継ぐ人を少人数に絞りたい

他の共同相続人へ相続分の譲渡をすると、相続人を減らせて状況を整理できるでしょう。

●早期に相続権を現金化したい

遺産分割前に有償で相続分を譲渡すれば、早期に現金が手元に入ってきます。

相続分の譲渡をすると、その人は相続権を失いますが、負債の支払い義務はなくなりません。

相続債権者から支払い請求が来たら返済せざるを得ないので、注意しましょう。

上記でも説明をしましたが、相続人以外の人へ相続分を譲渡すると、他の相続人は1カ月以内であれば取り戻し請求ができます。

自分の妻などに遺産相続権を与えたいと思って相続分を譲渡しても、相続人から取り戻し請求が行われたら目的を達成できなくなってしまうので、注意が必要です。

遺言がある場合、相続分の譲渡ができるケースとできないケースがあります。

「~に〇分の〇、~に〇分の〇」など「相続分の指定」が行われている場合、指定された相続分を譲渡できます。

一方「~に不動産を遺贈する、~にA銀行の預金を相続させる」など遺産を指定して遺贈された場合、相続分という概念がないので相続分の譲渡はできません。

相続トラブルに巻き込まれない方法として、相続分の譲渡は有効です。

ただ、負債があると引継いでしまうなどのデメリットもあるので、注意しましょう。

相続手続・生前対策をお考えの方は、渋谷区マークシティ、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまで、まずはお気軽にご相談ください。

故人に借金があった!相続放棄を検討する際の債務の調査方法とは? (2021.06.24)

お亡くなりになった方を相続すると相続人は、亡くなった方の権利と義務のすべてを承継します。

つまり不動産・預貯金などのプラスの財産だけでなく、借入やローンなどのマイナスの財産も引き継ぐことになります。

亡くなった方に負債がある場合、プラスの財産とマイナス財産どちらが多いのかを調査し、マイナスの財産が多くなる場合には、相続放棄を検討しなければなりません。

借金が明らかに多い場合は相続放棄の手続きをとればいいのですが、「どのくらい借金があるか把握をしたい。」と、通常の相続をするにしても、債務関係は把握しておきたいものですよね。

同居している配偶者に関しては債務状況を把握していることも多いですが、借金がある場合、家族にも隠しておきたい後ろめたさのようなものもある、というのも事実です。

ましてや兄弟相続などの場合は、債務状況などはなかなか知る機会もなく、実際に被相続人が亡くなってから督促状が届き、そこで初めて借金の存在に気付くということも十分考えられます。

以前のトピックスでも解説をしましたが、相続放棄や限定承認は原則3ヶ月間の期間内で行わないといけないため、できるだけ早急に相続財産を調査する必要があります。

そんな時に活用していくのが、「信用情報調査」です。

銀行、クレジット会社、消費者金融から借入れをしている場合、これらの金融機関には個人の信用情報を管理するための信用情報機関があり、そこで借金などの借入の情報を管理しています。

信用情報機関に開示請求をすることにより、お亡くなりになった方がどれくらい借金をしていたかを調査することができます。

信用情報機関には下記の3機関があり、それぞれどこにどのくらい借り入れ状況や残高があるか大まかな金額がわかります。

基本的には郵送請求になりますが、JICCとCICは窓口での申請も可能です。

※窓口の場合も結果については即日発行ではなく、後日郵送になります。

必要な書類は以下です。

①開示対象者が亡くなったことが確認できる書類

②申込者が法定相続人であることが確認できる書類

③開示申込書

④1,000円の定額小為替

⑤開示申込者の有効期限内本人確認書類をいづれか2種類

(免許証やマイナンバーカード、パスポート、発行から3カ月以内の戸籍謄本・住民票、健康保険証、年金手帳、など)

⑥開示対象者の電話番号

(過去に使用していた番号なども含めてわかるものすべて)

⑦開示対象者の運転免許証番号(もしあれば)

⑧司法書士や行政書士が手続きをする場合

→委任状、申込者の印鑑登録証明書、各種証明書

なお、法務局発行の「法定相続情報一覧図の写し」を提出する場合は、上記の①②は提出不要です。

上記を用意し郵送請求することで、約1~2週間程度で申込者の住所に郵送で届く、という流れになります。

信用情報機関への開示請求では、登録をしている金融機関の情報しか記載されないので、個人からの借入や、いわゆる街金からの借入までは調査することができません。

それらからの借入については、遺品の中から借用書等を見つけ契約内容を確認していく必要があります。

また債権から督促状などの書類が届いている場合もありますので、それをもとに調査をしていきます。

相続債務を調査している途中で金融機関などから請求があった場合には、その請求に対してお支払いをしてはいけません。

一度お支払いをしてしまうと法定単純承認となってしまい、相続放棄ができなくなってしまう可能性があるのです。

もし請求があった場合には、『相続放棄を検討中である』と告げるだけにしておきましょう。

金融機関にとってみては相続放棄をされてしまうと債務を全く請求できなくなってしまうので、相続放棄の期間である3ヶ月を過ぎてから請求をしてくる場合もありますので注意が必要です。

また3ヶ月経過したからといって100%相続放棄することができなくなるわけではありませんので、督促が来たからといって諦めて支払ってしまうのではなく、まずは専門家に相談をして相続放棄できないかを検討するようにしましょう。

なお、1円でも支払ってしまった場合には法定単純承認とみなされて、相続放棄ができなくなってしまう可能性もありますので、専門家のアドバイスを聞くようにしましょう。

◎故人の債務を調査するには信用情報開示請求で調査していく

◎相続放棄手続き中に金融機関への返済をしてはいけない

◎3ヶ月経過後でも相続放棄が出来る場合もあるので、まずは専門家へ相談

故人に借金等があったのかすら把握されていない相続人からのご依頼には、相続に専門特化している当法人が、各種機関に信用情報調査を依頼するところから始めます。

相続手続・生前対策をお考えの方は、渋谷区マークシティ、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまで、まずは一度、お早目のご相談をお薦め致します。

相続のキホン① ~代襲相続とは~ (2021.06.02)

1-1.代襲相続が発生するケース

1-2.被代襲者が被相続人の子である場合

1-3.被代襲者が被相続人の兄弟姉妹である場合

2.代襲相続はどこまで起こる?

2-1.子どもや孫等の直系卑属が相続人の場合

2-2.兄弟姉妹が相続人の場合

2-3.被相続人が養子縁組をしていた場合

2-4.被代襲者が被相続人の配偶者である場合

3.代襲相続人の相続分

4.相続放棄・相続欠格・廃除の場合、どうなる?

『相続』という一言の中に、様々な法律や用語、考え方が登場します。

これまでに多くのトピックスを掲載しましたが、「そもそも、これってどんな考え方なの?」と疑問に思う方も、実は大多数いらっしゃるのではないでしょうか。

今回から不定期で『相続のキホン』とも呼べる法律や用語について取り上げていきたいと思います。

「代襲相続」とは、本来であれば相続人である人が、被相続人よりも以前に死亡していた場合に、その方の子供(養子含む)が代わりに相続人になることです。

相続人の中に死亡している人がいたら代襲相続が発生する可能性がありますが、相続人が子どもか兄弟姉妹かにより代襲相続の範囲が異なるので正しい知識を持っておきましょう。

今回はパターン別に代襲相続がどこまで起こるのかを解説していきますので、相続人の範囲を確定できず迷われている方はぜひ参考にしてみてください。

被相続人の配偶者は、常に相続人となりますが、その他にも被相続人の子、直系尊属(通常、父母)、兄弟姉妹がいる場合には、この順番に従い、相続人となります。

なお、被相続人の父母がすでに死亡しているものの、被相続人の祖父母が生きている場合には、祖父母が相続することになりますが、こちらは代襲相続とは区別されています。

代表的な例としてパターン①を見てみましょう。

Aが被相続人である場合、本来の相続人はBとCです。

しかし、図のようにBがAよりも以前に亡くなっていた場合は、死亡している人は相続人となることができないので、EがBの代わりに相続人になります。

代襲される人(上記例ではC)のことを被代襲者といい、代襲する人(上記例ではE)のことを代襲者と言います。

パターン②のように被相続人のにあたる両親が既に亡くなっている状況で、兄弟姉妹にあたる相続人のBが先に亡くなっている場合、CがBを代襲してAの相続人になります。

実際には、養子や認知した子が登場する場合など、複雑な親族関係となっていることも多々あります。

そのような場合には司法書士等の専門家に相談した方がよいでしょう。

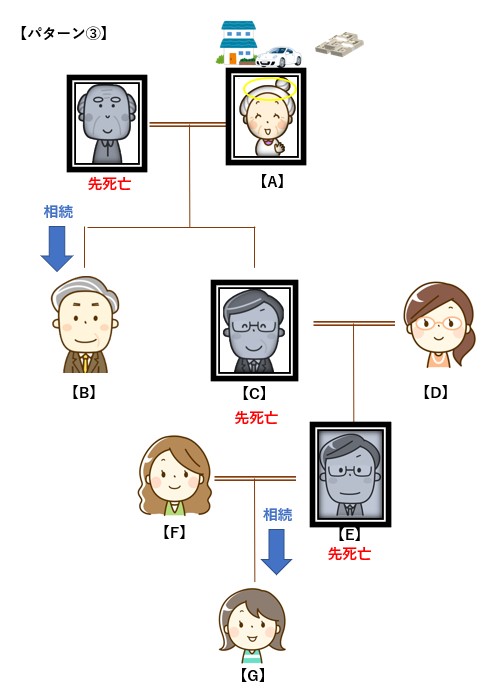

数は多くないですが、ご長寿家系で子・孫が先に亡くなっているケースも実在します。

パターン③のように、CとEがともにAよりも先に亡くなっていた場合には、Eの子Fが代襲相続によってAの相続人となります。

このように、被相続人の子や孫といった直系卑属において代襲相続が生じる場合には、直系卑属が連続する限り代襲相続が続くことになります。

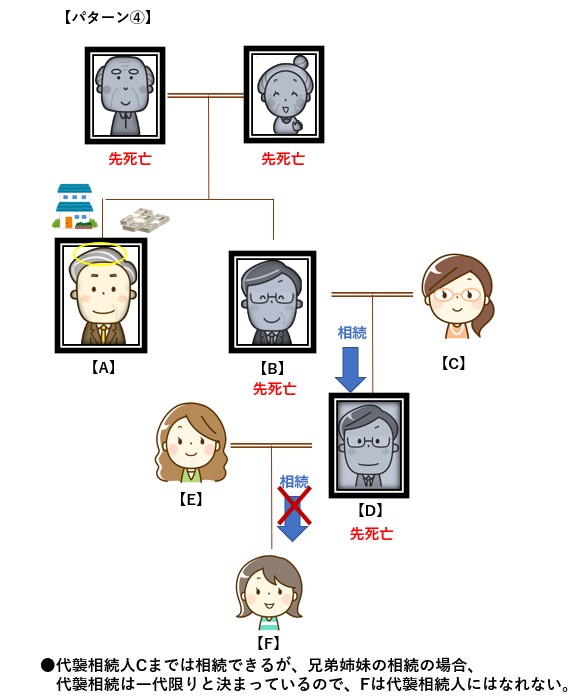

被代襲者が被相続人の兄弟姉妹である場合、代襲相続は一代に限って起こり、その後の再代襲はありません。

Aよりも先にBが亡くなっていた場合、Bの子のDは代襲相続によって相続人となることができます。

しかしパターン④のように、Aよりも以前にBとDがともに亡くなっていた場合でも、Dの子のFはAの相続人になることができません。

このように、被相続人の子が相続人となるはずであった場合と、兄弟姉妹が相続人となるはずであった場合では、代襲相続が生じる範囲が異なるので注意が必要です。

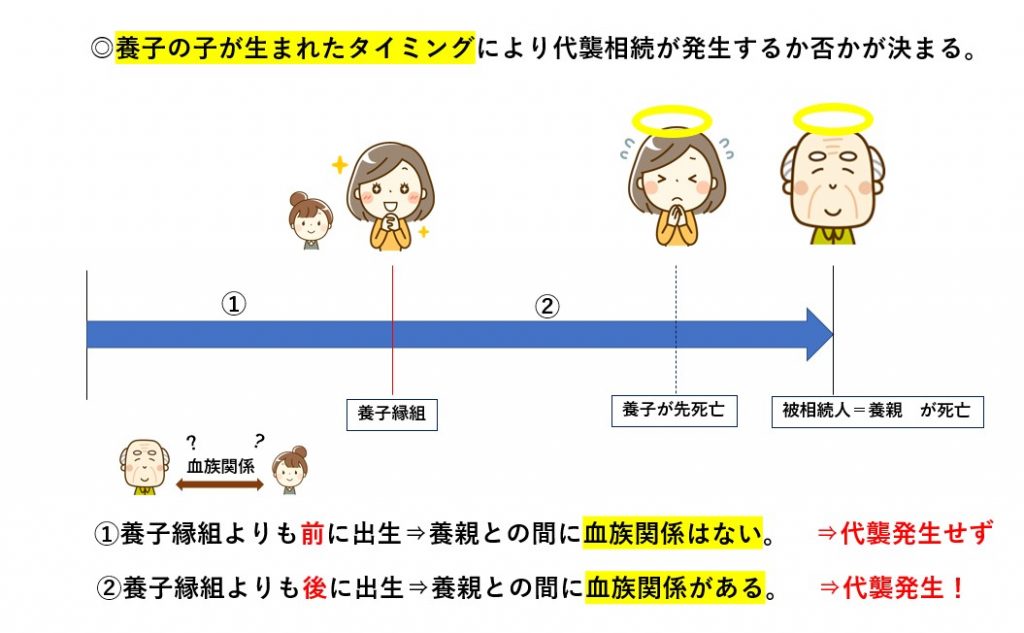

被相続人が養子縁組をしており、その養子がすでに死亡していた場合に、その養子の子が代襲相続をするかは養子の子が生まれた時期により異なります。

養子縁組の日より前に養子の子として生まれた者は、養親との間に血族関係は生じません。

従って養親の直系卑属にあたらず、養子が先に亡くなっていても代襲相続は発生しません。

一方、養子縁組の日以降に養子の子として生まれた者は、既に養子は通常の子と同様に養親との間に血族関係が生じているため、養子の子もまた養親の直系卑属(=孫)となり、代襲相続が発生します。

パターン⑤のケースを見てみましょう。

両親が先に亡くなっていて、被相続人Eの配偶者Bも先に亡くなっています。

一見するとCがBを代襲してEの相続人になれそうですが、CとEの間に養子縁組をした形跡が無い場合、血縁関係にはありません。

このような場合には、CはBの代襲相続人となる事は出来ませんので、代襲相続は発生せず、第三順位のAが単独で相続する形となります。

代襲相続人は被代襲者と同じ地位で相続人となります。

例えば、2分の1の相続分を持つCが先に亡くなっていた為に、孫であるEが代襲相続する場合には、Eの相続分は2分の1となります。

孫が2人いる場合には、2分の1を2分の1ずつに分けるので、それぞれの孫の相続分は4分の1となります。

つまり、代襲相続人の数が多くなれば、その分、1人の相続分は少なくなります。

代襲相続は、下記の場合に発生します。

①本来相続人となる被相続人の子又は兄弟姉妹が相続発生時に「死亡」していた場合

②本来相続人となる被相続人の子又は兄弟姉妹に「欠格」事由がある場合

③本来相続人となるべき子が「廃除」された場合

②、③の場合には、被代襲者は相続人の地位を失いますが、その相続人の属人的な行為に基づく効果であり、その相続人の子は相続人の地位を失いません。

②の「欠格」事由には、

a)被相続人や先順位の相続人を死亡させた

b)被相続人に対する詐欺や脅迫により、遺言を撤回、変更させたりするなど遺言に対して不当な干渉を行った

ことが含まれます。(民法891条各号参照)

③「廃除」されるのは、相続人が

a)被相続人に対して虐待や重大な侮辱を与えた場合

b)著しい非行を行っていた場合

となります。著しい非行には、被相続人の家族に対する継続的な暴力なども含むとされています。

なお、廃除は遺留分を含めた相続権を奪うものなので、廃除の対象となるのは、遺留分を有する相続人に限られており、遺留分を有しない被相続人の兄弟姉妹が廃除されることはありません。

例えば、被相続人が遺言において、「相続人となる兄弟姉妹から虐待を受けたために一切の財産を相続させない」との意思表示をしていても、これは廃除の意思表示ではなく、単なる遺産の分割割合を指定しているにすぎず、その兄弟姉妹の子が代襲相続することにはなりません。

また、注意しなければならないのは、被代襲者が相続放棄をしていた場合には、その子は代襲相続によって相続人となることはできない、という点です。

相続放棄をした人は、はじめから相続人ではなかったことなるからです。

いかがでしたでしょうか。

このように、相続関係を把握するには、細かな法律判断が必要になってくることがあり、相続税申告の有無を判断する際にも大きな影響を与えます。

代襲相続が起こっている場合には、代襲相続人の相続分が判断しにくくなっていたり、相続人の調査や遺産分割に手間がかかったりと、対応に迷ってしまう方もいるかと思います。

当法人では、専門の相続チームが初回面談を行い、適切なヒアリングからまずは相続税申告が必要が否かを素早くご判断させて頂いております。

相続関係、相続人の範囲、法定相続分、遺産分割の方法等些細なことでもかまいませんので、お困りの際は是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまでお気軽にご相談下さい。

相続放棄と相続人の管理責任 (2021.05.12)

これまでに様々なトピックスで、相続放棄について取り上げて来ましたが、今回は相続放棄をしても残る相続人の管理責任にポイントを絞って、解説をしていきたいと思います。

相続放棄をすると、固定資産税等の税負担、債務弁済等一切義務を負わなくなります。

しかし、建物が倒壊したり、ごみの放置で近隣住民に損害を与えた場合は、民法上の管理責任を負うことになるので注意が必要です。

もちろん、相続財産である建物の解体処分や売却等の処分行為をしてしまうと相続放棄をすることは出来なくなります。

賃貸人から賃借人(被相続人)の相続人に、建物明け渡しの為の家屋内の動産類の撤去や滞納家賃の支払い、水漏れによる損害賠償、賃貸借契約の解除を求められることがしばしばあります。

これらの行為をしてしまうと、民法上の法定単純承認に該当すると見なされる場合がありますので慎重な判断が必要となります。

これについては、「経済的に価値のない家財等であれば法定単純承認にあたらない」という下級審判例がありますが、経済的に価値のない家財であるという判断は簡単ではないので、慎重な行動をするべきでしょう。

相続放棄を検討しているのであれば、原則、専門家に相談するまでは遺留品には一切手を付けない等の選択も必要となってきます。

もしも、賃貸人とトラブルを回避するためにやむなく家財道具の撤去をする必要がある場合は、一時保管という建前で撤去前の状態を写真で撮影し、保管場所の状況も写真等で残しておくことをおすすめします。

なお、法定単純承認の処分とは、動産類に限って言えば、廃棄・取得・譲渡を指しますので現状維持のままで保管していきましょう。

また、動産類の撤去を急ぐ特段の理由がない場合は、一旦相続放棄を申立て、相続放棄申述受理通知書が届いた段階で撤去をすることも一つの手段と言えます。

これらの行為をしてしまうと、法定単純承認に該当してしまう可能性が高くなりますので注意が必要です。

特に契約の解除行為は、相続人の立場においてしかできませんので、解除に応じた時点で相続放棄は出来なくなってしまいます。

賃貸借契約の連帯保証人となっている場合は、残念ながら賃貸借契約から生じる債務を回避出来ないので支払いは免れません。

しかし、被相続人に他にも債務がある可能性がある場合、相続放棄を検討する余地があり、一旦賃貸借契約上の債務については、連帯保証人の地位において本債務の支払いをする等の明確な意思表示をした上で、相続放棄をすることをお勧め致します。

なお、相続人ではないが賃貸借契約の連帯保証人となっているケースの場合、相続人全員が相続放棄をし、家賃を支払う人が誰もいなくなってしまうと、延々と滞納家賃の保証をしなければならないという不都合なことが起きてしまいます。

いっそのこと契約解除をしたいところですが、相続人でない連帯保証人は契約の当事者としての地位を有していないため、解除は出来ません。

その場合、相続人不存在を理由として相続財産管理人の選任を申立て、相続財産管理人と賃貸人との間で合意解除をしてもらう必要が出て来ます。

この様に相続放棄には、多種多様な考え方を応用して慎重に判断しなければ取返しのつかないことになりかねません。

当法人では、相続放棄にあたる場合、専門チームが対応し様々な文献から判例の考え方を引用し、最適な提案をさせて頂きます。

お困りごとがございましたら是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談ください。

相続人になれなくなってしまう行為 (2021.04.21)

お亡くなりになった方の相続人は民法により定められております。

相続人は基本的には、配偶者、子ども、親、兄弟のいずれかになりますが、本来相続人となる人が既にお亡くなりになられていたり、相続人が相続放棄をしてしまうと相続人はそれによって変更してきます。

このように相続人は状況によって多少変化しますが、民法に法定されている者が相続人になることには変わりありません。

ところで民法には相続人となる人が定められていますが、逆に相続人となれなくなってしまう行為も定められています。

今回は、この『相続人になることが出来なくなってしまう行為』について解説していきと思います。

本来相続人になる人が相続人になれなくなってしまうことを相続欠格と言い、その相続欠格にあたる行為を相続欠格事由と言います。

①詐欺又は強迫によって、被相続人が相続人に関する遺言をし、撤回し、取消、又は変更することを妨げた者

②詐欺又は強迫によって、被相続人に相続人関する遺言をさせ、撤回させ、取消させ、又は変更させた者

③相続に関する被相続人の遺言書を偽造し、変造し、破棄し、又は隠匿した者

④故意に被相続人又は相続について先順位もしくは同順位にある者を死亡するに至らせ、又は至らせようとしたために、刑に処された者

上記のいずれかの行為を行った相続人等は相続人になる資格を失います。

簡単に言うと被相続人が遺言すること、遺言を撤回すること、遺言を取り消すことを詐欺、強迫によって妨げた者が①の行為になります。

一見悪質な行為に見えますが、詐欺により遺言の妨害をしてしまうことは、うっかり相続人がやってしまっていることも十分あり得ます。

軽率に嘘偽りを使って遺言書を書かせたり、変更させたりする事で、自ら相続人としての地位を失ってしまうような事はやめましょう。

②は①の逆で、詐欺や強迫により遺言書を書かせ、撤回させ、取り消させることです。

例えば、兄が弟のあることないことをでっち上げ言葉巧みに騙したり、父親を脅して遺言書を書かせたり、といった行為が該当します。

③は遺言書を勝手に書き換えたり、捨てたりしてしまうことです。

相続発生後に故人の遺品を整理していたら自分が最初に遺言書を見つけ、自分に不都合な内容であるから破棄してしまおう、と考えてしまうかもしれません。

しかし、その行為により相続人の資格を失ってしまうこともあり得るのです。

これら3つの行為は、無条件で相続人になれなくなってしまいますので、十分気を付けた方が良いでしょう。

④については言わずもがなで、明らかに相続人になれなくなってしまうことが想像できますよね。

なお、相続欠格事由に関しては別のトピックスでも取り上げておりますので、併せてこちらもご覧ください・

相続人の行為により相続人になる資格を失ってしまう相続欠格ですが、被相続人の意思によっても相続人の資格を失わせることができます。

これを相続人の廃除といいます。

≪民法第892条より≫

遺留分を有する推定相続人が、

①被相続人に対して虐待する

②被相続人に対して重大な侮辱を加える

③著しい非行がある

これらの行為があった時、被相続人は相続人の廃除をすることができます。

ただし、被相続人が相続人を廃除するためには、家庭裁判所の審判が必要となります。

廃除は家庭裁判所の審判によって効力が生じます。

被相続人に暴力を振るっていたり、それに等しい侮辱をしていたり、また相続人の非行が顕著な場合に認められますが、軽度の場合には廃除は認められにくいのが家庭裁判所の対応の実態です。

廃除の対象となるのは遺留分を有する相続人ですので、遺留分のない兄弟姉妹は廃除の対象となりません。

兄弟姉妹に相続をさせてたくないのであれば、遺言によって兄弟姉妹以外に遺贈又は相続をさせる事で結果的に相続人の資格をはく奪することができるので、兄弟姉妹は廃除の対象とされていません。

廃除が認められると廃除させた旨が戸籍に記載されるので、廃除された相続人は手続きを行うことができません。

このように、被相続人の生前の意思により、相続人の資格を失わせることができます。

相続欠格もそうですが、考えもなしに軽率な行動をしてしまう事で、思わぬ行為により相続人の資格を失う場合がある事を十分に理解しておきましょう。

相続・生前対策をお考えになる上で、場合によってはなかなか周囲の親族に相談出来ないようなケースもあると思います。

当法人では、経験豊富な司法書士が専門チームを組んで相続手続きをサポート致します。

お困りごとがございましたら是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談ください。

遺言書で代償分割を指定する場合のメリットとは? (2021.04.14)

①代償金とは

②代償分割すべきケースとは

2.代償金の計算方法

①遺産の評価

②各相続人の法定相続分を計算

③代償金額を計算

④代償金の支払いを遺言書で指定する

3.遺言書で代償金による分割を指定すべきケース

①遺言書で代償分割を指定するための書式

②無効にならないよう、要注意!

以前のトピックスで、遺産分割の方法・遺言の書き方について触れて来ました。

今回は、遺言で代償分割を指定するメリットをご紹介していきたいと思います。

複数の相続人がいるときに不動産を1人の相続人へ相続させると、他の相続人との間で不公平が生じてしまいます。

相続争いのリスクが心配になるでしょう。

そんなときには「代償金」の支払いによって解決できる可能性があります。

遺言書で代償金の支払いを指定する際のポイントをまとめました。

そもそも「代償金」とはどういったお金なのでしょうか?

代償金とは、特定の遺産を相続する人が、遺産を受け継ぐ代わりに他の相続人へ払うお金のことです。

たとえば不動産を1人の相続人が相続して、他の相続人が何も受け取れなかったとしたら、他の相続人の法定相続分が無視されてしまい、他の相続人は不満を持つでしょう。

そこで、不動産を相続する相続人が、他の相続人の法定相続分に応じた代償金を払うことで公平に遺産分割を行います。

このように代償金支払いによって遺産分割する方法を「代償分割」といいます。

代償金の支払いによって解決すべきケースは、「分割できない財産」が残された場合です。以下の四つが代表例です。

・不動産

・株式

・車

・骨董品や絵画などの動産

こういったものは物理的に分割できませんが、一人が受け取って他の相続人へ代償金を払うと公平に分けやすくなります。

まずは遺産の評価を行います。たとえば不動産なら簡易査定を行って時価を算定しましょう。

車なら中古車サイトで相場を確認したりディーラーや中古車ショップに持ち込んで調べたりします。

上場株式なら株価を参考にして評価します。

非上場株式の場合、専門的な評価方法を適用しなければならないので税理士等に相談するのがよいでしょう。

次に各相続人の法定相続分を計算します。

たとえば子どもが3人で相続するなら、それぞれの法定相続分は3分の1ずつです。

法定相続分の結果を以下の計算式にあてはめると、代償金額を算定できます。

たとえば3,000万円の価値のある不動産が残されて長男が相続し、相続人は長男、次男、長女という子ども3人としましょう。

つまり、次男と長女へ支払うべき代償金額は1,000万円ずつ。

長男は次男と長女へそれぞれ1,000万円ずつの代償金を支払えば、公平に遺産相続ができることになります。

遺産相続が起こったら、基本的に相続人同士で話し合って遺産分割方法を決めなければなりません。

たとえば長男に土地建物を相続させたい場合でも、実際に子どもたちがどういった解決方法を選択するかはわかりません。

親の希望通りに長男が土地建物を相続して代償金を支払うかもしれませんが、子どもたちが合意して不動産を売却して解決する可能性もあります。

死後に不動産などの資産を確実に残してほしい場合、遺言書で代償分割を指定しておきましょう。

以下のような状況であれば、遺言書で代償分割を指定するメリットが大きくなります。

・不動産を売却せず、一人の相続人に引き継いでほしい場合

・一人に不動産を残したいが、そうなると他の相続人が不満をもってトラブルになりそうな場合

・遺留分請求権者が相続人に含まれる場合

遺言書で代償分割を指定する際の書式は下記を参考にしてください。

第〇条 遺言者は、遺言者の有する以下の不動産を、長男田中一郎に相続させる。

【長男に相続させる土地の表示と建物の表示】

第〇条 長男田中一郎は前条記載の相続に対する負担として、長女佐藤花子に1,000万円、次男田中次郎へ1,000万円をそれぞれ代償金として支払う。

遺言書を作成するときには、間違いのないようにくれぐれも注意しましょう。

不動産をきちんと特定できなかったり、相続人の表記を間違えたりすると、遺言書が無効になってしまう可能性があります。

不安があれば専門家に相談しながら遺言書の文面を書くのがよいでしょう。

いかがでしたでしょうか。

法改正により自筆証書による遺言がやりやすくなったり、ネット情報からそれらしい雛形を手に入れやすくなったりと、以前に比べれば個人の方が自力で遺言をするハードルは下がったように思います。

しかしながら、単純に相続人のうちの一人に遺産を相続させる旨を遺そうとするだけでも、その他の相続人同士の関係性や、万が一の遺留分対策など、様々な状況の想定をしていないと、実際に相続が発生した際に、遺言者が意図していない形になってしまったり、はたまた遺言を遺したことで相続人に思わぬ負担をかける事になってしまったりと、望まない結果になってしまう危険性も含んでいます。

少しでもご不安が残るような方は、やはり司法書士等の専門家に依頼して、公正証書で遺すことが確実と言えるでしょう。

当法人では、遺言コンサルティング、遺産分割方法の提案の出来る専門の司法書士が複数在籍しております。

是非一度、目黒区学芸大学の司法書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

期間制限のある相続手続きとその種類 (2020.12.11)

これまでに多くの相続手続きをご紹介してきましたが、中には期間制限があるものがあります。

期限を過ぎてしまうとペナルティが発生してしまうものもありますので、早めに対処する必要があります。

今回はそんな相続手続きの中で、主な期間制限がある手続きをご紹介していきましょう。

【相続放棄】

「被相続人の債務を相続したくない」又は「特定の相続人にすべての遺産を相続させたい」など様々な目的で行われる相続放棄ですが、相続放棄は相続開始を知った時から3カ月以内にしなければなりません。

3か月以内に必要な書類を集め、家庭裁判所に申立をしなければならないため、時間的にかなり厳しいものになっています。

相続放棄をお考えの方は、相続開始後すぐに手続きを開始するか、自信のない方はすぐに専門家に相談しましょう。

参考⇒【相続放棄の流れと必要書類】

【限定承認】

限定承認は、相続財産の範囲で負債を相続することです。

限定承認をした場合、相続によって得たプラスの財産の限度で、被相続人の負債を引継ぐことになります。

限定承認をしておけば相続開始後に多額の借金を相続したことが判明しても、相続した財産の範囲で返済をすれば済みますので、被相続人の負債の額が不明である場合には選択を検討しましょう。

限定承認も相続放棄と同じく、相続開始を知った時から3カ月以内に家庭裁判所に申述をしなければなりません。

参考⇒【借金等がある場合の相続手続き】

被相続人が生前に確定申告をしていた場合に必要となる手続きです。

準確定申告は、相続の開始があったことを知った日の翌日から4か月以内にしなければなりません。

被相続人が公的年金収入以外に収入があった(例えば不動産を賃貸していて賃料収入があったなど)場合には、準確定申告が必要な場合がありますので注意が必要です。

相続税は発生する場合と発生しない場合があります。詳しくは別のトピックスで紹介しているのでご参照ください。

参考⇒【相続税の計算方法】

相続税が発生する場合、相続税の納付と申告は、相続人が相続開始があったことを知った日の翌日から10ヶ月以内に行わなくてはなりません。

また、相続税の納付方法は原則として、金銭で一括して納付をしなければなりません。

納付する金銭が不足している場合には、納付期限までに遺産分割協議をし、相続した預貯金の解約又は相続した不動産の売却などをしなければなりません。

納付が遅れた場合には延滞税を加えて納付しなければなりませんので、ご自身で期間内に申告から納付までやることができない場合などには、税理士などの専門家に相談しましょう。

遺留分請求とは、相続人が被相続人の遺産から法律上取得する事が保証されている最低限の取り分を確保するために設けられた制度で、兄弟姉妹及びその代襲者以外が相続人となる場合には、相続財産の一定割合を取得することができる制度です。

自分の遺留分が侵害されているときには、財産を承継した相続人や遺贈を受けた人に対して遺留分相当額の金銭の支払いを請求することができます。(遺留分侵害額請求権)

遺留分を請求する権利は、相続の開始と遺留分を侵害する遺言や贈与を知ったときから1年以内に請求をしなければ時効によって消滅してしまいます。

また、相続が開始してから10年を経過すると、権利者が相続の開始や遺留分を侵害する遺言や贈与を知らなくても時効によって消滅してしまいます。

参考⇒【遺言書と遺留分請求】

相続に関する手続きは専門性が高いものが多く、ご自身で出来るかご不安をお抱えの方も多いと思います。

当法人では、各お手続きにご対応できるだけでなく、弁護士・税理士・不動産業者等と連携し、相続に関する手続きをワンストップで包括的にご提供致します。

相続手続きにお困りの方は是非一度、渋谷区マークシティ・目黒区学芸大学駅の司法書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

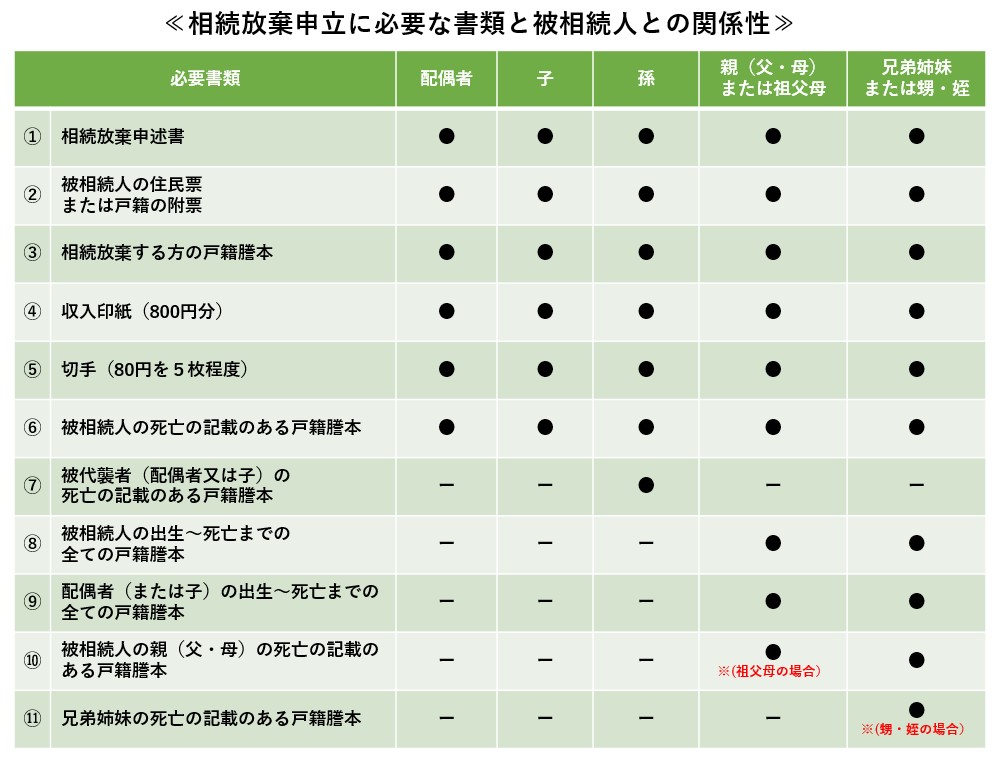

相続放棄の流れと必要書類 (2020.11.26)

「被相続人の債務を相続したくない」又は「特定の相続人にすべての遺産を相続させたい」など様々な目的で行われる相続放棄ですが、これまでにいくつかのトピックスにて注意点等に触れてきました。

今回は相続放棄をするためにはどんな手続きが必要なのか、またその際に必要な書類について取り上げてみたいと思います。

相続放棄の申述先は家庭裁判所です。

全国どこの家庭裁判所に対して申述していいわけではなく、相続放棄の申述ができる家庭裁判所は被相続人の最後の住所地と決まっています。

もし誤った管轄に申述申立してしまった場合、正しい管轄に送られるのではなく、一度誤った申述申立を取り下げた後、正しい管轄で再度申立てする必要がありますのでご注意ください。

相続放棄をするにあたって注意しなければならないのは、相続放棄には期間制限があることです。

相続放棄は相続開始を知った時から3カ月以内にしなければなりません。

①相続放棄申述書

記入すべき事項は形式的なものが多いですが、申述の理由の欄をどのように書くのかが重要な意味を持つことがあり、必要に応じて詳細な事情説明書や資料説明書などを添付する場合もあります。

相続放棄申述書のフォーマットは家庭裁判所のホームページでもダウンロードすることができます。

(例:『相続の放棄の申述書(20歳以上)』)

②被相続人の住民票除票または戸籍の附票

相続放棄は被相続人の最後の住所地の家庭裁判所に申述しなければならないため、そのことを証明するために添付が必要になります。

③相続放棄する方の戸籍謄本

戸籍謄本は戸籍がある本籍地の役所でしか取得できません。

住所があっても本籍地が異なる場合は、住所がある役所では戸籍は取得することができませんので注意が必要です。

④ 収入印紙(800円)

相続放棄を行う際に必ずかかる費用になります。

⑤ 切手(80円を5枚程度)

家庭裁判所から郵便で通知を送る際等に使用するため、郵便切手を提出する必要があります。

各家庭裁判所によって異なりますが、概ね数百円程度です。

ここまでが相続放棄の申述をするために必ず必要になる書類になります。

ここからは場合に分けて必要な書類を解説していきます。

上記に加え、⑥被相続人の死亡の記載のある戸籍謄本

被相続人と配偶者は通常であれば同じ戸籍に載っていますので、③に被相続人の死亡の記載がある場合は③のみで問題ありません。

子が相続放棄をする際は、配偶者と同じく⑥の書類が必要になる他、子が婚姻して被相続人の戸籍から除籍されている場合、子の現在の戸籍も必要になります。

⑥に加えて、⑦被代襲者(配偶者または子)の死亡記載のある戸籍謄本が必要になります。

⑧被相続人の出生時から死亡時までのすべての戸籍謄本

子等の直系卑属が死亡又は相続放棄している場合、被相続人の親(父母)の相続順位は第2位の相続人で、第1位の相続人である子及びその代襲相続人(孫)が存在すれば相続人にはなりません。

つまり、父母が相続放棄をするのは、第1位の相続人が全員いない場合となります。

したがって、第1順位の相続人がいないことを証明するために、⑨配偶者(または子)の出生時から死亡時までのすべての戸籍謄本が必要になります。

さらに、被相続人の親(父母)も死亡している場合、被相続人の祖父母が相続することになり、祖父母も相続放棄を行う際は、

⑩被相続人の親(父・母)の死亡記載のある戸籍謄本が、必要になります。

兄弟姉妹、甥姪が相続放棄を行う場合、相続順位が最下位の相続人になりますので、今まで記述した全てのものが必要書類になります。

⑧被相続人の出生時から死亡時までのすべての戸籍謄本

⑨配偶者(または子)の出生時から死亡時までのすべての戸籍謄本

⑩被相続人の親(父・母)の死亡記載のある戸籍謄本

⑪兄弟姉妹の死亡の記載のある戸籍謄本

が必要になります。

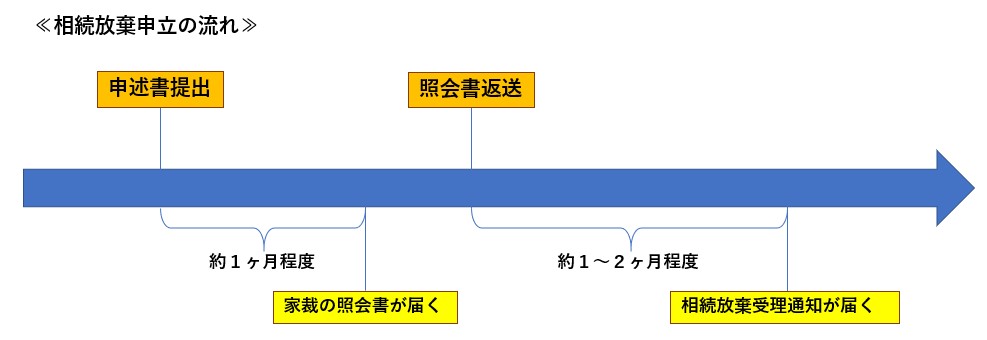

相続放棄申述書と必要書類、収入印紙を管轄家庭裁判所に提出すると、家庭裁判所は相続放棄の審査に移っていきます。

ケースにもよりますが、申述書提出から数週間以内に家庭裁判所から照会書と言う書類が送られてきて、その照会書に回答し、返送することにより実際の審査に移る場合もあります。

なお、照会書は必ず回答し返送してください。また相続放棄が認められなくなるような記載は控えてください。

相続放棄申述書の提出から、早くて3週間程、通常は1カ月程で受理されます。長い場合でも2カ月程で受理されます。

相続放棄が受理されると、家庭裁判所から通知が送られてきます。

相続放棄と同時に相続放棄受理証明書発行請求書を提出している場合は、相続放棄受理証明書も同様に管轄家庭裁判所から送られてきます。

相続放棄には多くの書類が必要になり、ご自身で用意しようとすると非常に手間のかかる作業になります。

また相続放棄には期間制限があるので、必要書類を集めている間に期間が過ぎてしまったというケースも見受けられます。

当法人では、必要書類の収集から申述の手続まで、経験豊富なスタッフが専門チームでお手伝いさせていただきます。

目黒区学芸大学駅の司法書士法人鴨宮パートナーズまで、是非一度お気軽にご相談ください。

二次相続税対策としての相続放棄 (2020.09.17)

皆様は、相続放棄と聞いて何を連想するでしょうか?

やはり、『借金』『債務超過』ということを連想されるのではないでしょうか?

今回は、相続税対策の一環で利用される相続放棄について、当法人の司法書士が実際にご提案した相続放棄の内容について、事例を交えてご説明したいと思います。

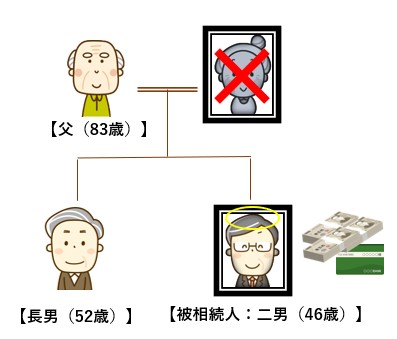

まず、下記の相続関係図をご覧ください。

上記の関係図で相続人は誰になるでしょうか?

答えは、ご長男、、ではなく、お父様のみとなります。

法定相続人についてより詳しく知りたい方は、他のトピックスを参照ください。

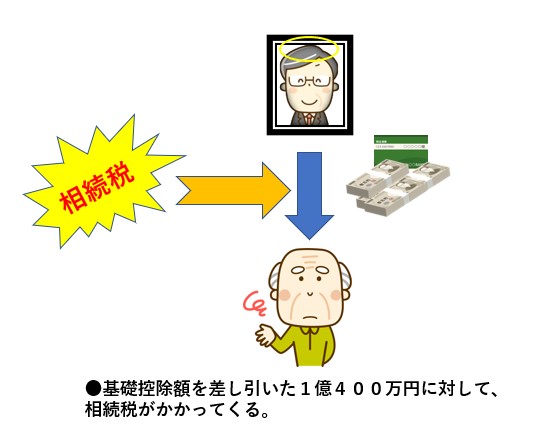

遺産は預金1億4000万円のみ。

相続税基礎控除額は3600万円ですので、今回の事案では相続税がかかることになります。

また、法定相続人であるお父様の財産をヒアリングすると、自宅の土地建物(相続税評価額2500万円)と預貯金2000万円でした。

この事案に置いて、当法人の司法書士は相続人たるお父様の年齢と御身体の状況(心臓病を患い、いつ亡くなっても不思議ではない、と仰っていました。)を踏まえ、お父様及びご長男に、お父様には相続放棄という選択肢がある旨をご提案しました。

今回お父様が相続されると、お父様に相続税がかかる上に、お父様が万が一、近いうちにお亡くなりになれば、多額の財産を消費しないまま相続が発生することになり、相続税が多額になると考えたからです。

提携の税理士にも事情を説明し、

①相続放棄をしてご長男が相続して相続税を支払う場合

(ご兄弟の場合、2親等の関係なので相続税が2割加算と割高になります)

②一旦お父様が相続して税金を支払い、お父様が亡くなった後にもう一度相続税を支払う場合

を試算してもらった結果、相続放棄をした方が税務上有利という結果を頂き、お父様もご長男様もご納得して相続放棄の手続きに踏み切りました。

今回のように、相続放棄を二次相続税対策として提案するには、相続に精通し、税金等の周辺知識にも明るい司法書士でないとまず難しいでしょう。

当法人では相続に強い専門の相続生前対策チームが、提携税理士法人との強固なパートナーシップによりご相談者様への最適な解決方法を提供致します。

また、事例のように相続放棄をお考えの方は、相続放棄の申立てには期限がありますので、まずはお早めに、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまでご相談ください。