亡くなった家族が貯めたポイントやマイルは相続できる? (2022.04.08)

相続財産の代表は預貯金や不動産ですが、昨今はポイントやマイルを貯めている方も多く、一部を還元して商品を購入したりと、現金に近い運用となっているものもあります。

家族がせっかく貯めていたのだから、この部分も出来れば相続したい…という方もいらっしゃると思います。

そこで今回は、このようなポイントやマイルについて、そもそも相続できるものがあるのか、出来るとしたらどのような手続きが必要なのか、ご紹介させていただきます。

(2022年4月6日現在)

被相続人の死亡とともにサービス終了し、相続の対象とはならない。

なお、チャージ残高がある場合は返金対象となるそうです。

【相続】被相続人がWAONをもっている場合どうなりますか?|イオン銀行 (aeonbank.co.jp)

ポイントの利用は、会員本人が行うものとし、当該会員以外の第三者が行うことはできないとのことてす。(利用規約第11条)

楽天会員規約 | 楽天グループ株式会社 (rakuten.co.jp)

会員が亡くなった場合、会員の遺族の方による所定の手続きにより、Tカードが退会となり、退会が完了すると、保有ポイントは失効するとのことです。(利用規約第3条要約)

T会員規約およびポイントサービス利用規約|Tサイト[Tポイント/Tカード] (tsite.jp)

会員証及び会員ID番号は会員本人のみが使用することができ、積み立てられたポイントを第三者に譲渡することはできないとのことです。(会員規約第一章第2条)

(2022年4月6日現在)

実質的には相続による引き継ぎはできないが、家族であればポイントを使ってしまって問題ないとのこと。

使い切った後に退会手続きをすれば良いとご回答をいただきました。(規約27ページ記載)

ゴールドポイントマーケティングクレジットカード会員規約 (goldpoint.co.jp)

会員が死亡した場合、法定相続人は、会員が取得していたマイルを、所要の手続きが完了した時点で有効な範囲にて承継することができるようです。(会員規約21条)

会員が死亡した場合、法定相続人は所定の手続きにより会員のマイル口座に残る有効なマイルを相続することが可能できるようです。(規約第14条)

ANAマイル→マイレージクラブサービスセンターに電話

JALマイル→合意書と退会届、被相続人の除籍謄本もしくは戸籍謄本、相続人と被相続人の関係が分かる戸籍謄本

※戸籍謄本の代わりに法定相続情報一覧図での手続きも可能

上記の手続きには、場合によって遺産分割協議書や遺言が必要になるかもしれません。

今回はポイントやマイルの相続についてチェックしていきました。

相続できるものは数少ないですが、引き継げるものはしっかり取得していきたいですよね。

各会社との手続きで、不明なことなども出てくるかと思います。

その際には、司法書士法人行政書士法人鴨宮パートナーズの相続専門チームまで、是非一度お問合せください。

相続した不動産の登記を放置した結果こんなことに! ~未登記家屋編~ (2022.03.03)

相続登記については、以前に複数の記事を掲載してきました。

今回は、相続した不動産(建物)の名義変更を放置した結果、不利益を被ってしまった方のご相談内容を取り上げて行きたいと思います。

まず、前提情報として登記手続きについてご説明致します。

土地や建物の物理的現況を調査測量の上、その内容を登記します。

増築等現況に変更が生じるごとに、その変更から1カ月以内に登記申請をしなければ過料制裁を受けてしまいます。

土地は、登記されていないということがほとんどありません(相続登記を除く)が、建物は新築後1カ月以内に登記をしないといけないところですが、現実には古い建物や田舎の建物はあまり登記がされていないことがしばしば見受けられます。

建物が登記されていないとは、『現地に実際に建っており、役所の課税もかかってきているが、登記所にて登記されていない状態(つまり正式に世の中に登録されていない状態)』であり、人に例えて言えば、出生したが親が出生届を提出していないため無戸籍状態になってしまっている、と捉えると分かりやすいかと思います。

この表示登記の申請は、司法書士ではなく土地家屋調査士が申請します。

所有権に関する登記(権利部甲区)、所有権以外の登記(権利部乙区)の2つの区分に従って、所有権移転や抵当権設定等が発生した場合、登記申請をします。

現行法上、権利の登記は義務ではなく、自分の権利を第三者に対抗(主張)する為に自分の為にするものと位置づけられ、この登記申請は通常、司法書士が代理申請していきます。

まれに弁護士が登記申請する場合もありますが、一般的には登記法に精通しているのは司法書士と言われており、ほぼ9割の登記申請を司法書士が申請しています。

今回の相談事例は以下のとおりです。

●納税通知書には、祖母名義で建物の固定資産税が課税されており、その建物の相続登記をして欲しい。

●土地は借地権の為、登記が発生せず。

(借地権も権利部乙区に登記出来る権利ですが通常借地権は登記しないのが実務です。)

弊社担当の司法書士は、じっくりと資料を精査しヒアリングをして、あることに気が付きました。

なんと、当時その建物を建てた方は、祖母ではなく祖父だったのです。

また、祖母と言う方は祖父の後妻であり、前妻血族であるご相談者様と、本件の固定資産税納税者とされている祖母との間には、相続関係が全くなかったのです。

実際に、表示登記において利用する所有権証明書としての建築確認済証は、祖父名義で保存されておりました。

祖父が建物を建設後にお亡くなりになり、後妻(祖母)が納税代表者となっていたのでしょう。

役所の納税通知書の名義人は、所有者ではなく固定資産税を支払ってくれる方名義に設定されることが良くあります。

建物の所有権は、民法上の請負契約において、材料を提供した人に帰属します。

この民法の規定をもって、不動産登記法でも建築確認済証は誰名義になっているのか、建築を請け負った建築業者から誰が建物の引渡しを受けたのか、を確認して所有権者を登記します。

相続が開始した対象不動産が未登記家屋の場合、建物を建てた人、つまりは建物の所有権者(以下、原始所有者と言います)は誰なのか、その建物の歴史を追っかけて行きます。

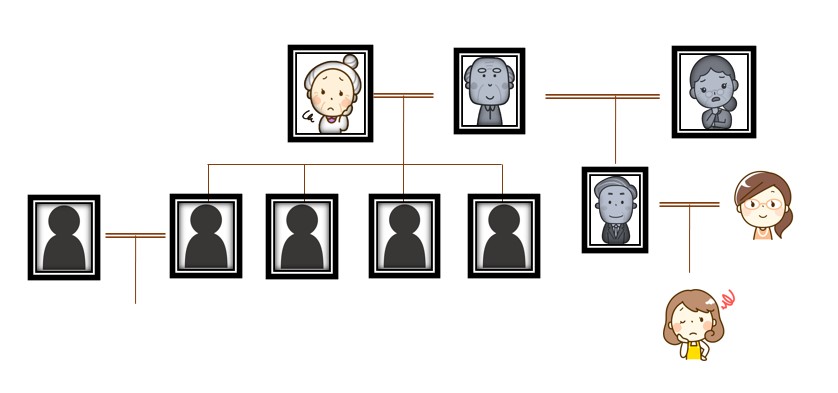

ここで、本件の相続関係を見て行きましょう。

亡祖母(前妻)、亡祖父、亡祖母(前妻)の亡長男、亡長男の長女(今回の相談者)

亡祖母(後妻)の亡長男、亡長女、亡二男、亡二女、その他その子供たち

相談者の方は、原始所有者である亡祖母(前妻)側の亡長男の相続人であり、亡祖母(後妻)との相続関係がありません。

もし、納税通知書のとおり、亡祖母(後妻)が本件の建物を建てたとすると相続権は一切なく、相続登記が出来ないのです。

本件の場合、建築確認済証が祖父となっていましたが、当初建築を請け負った建築会社も不明である為、建築業者の引渡証明書を取り付けることが出来ず、役所の課税台帳の名義が誰になっているかが所有権を確定するカギとなります。

弊社担当の司法書士が提携の土地家屋調査士と打合せの上、役所と掛け合い、原始所有者を祖父と書き換えてもらうことにより、相談者も相続人扱いとなり、なんとかこの未登記家屋の相続登記は事なきを得る事ができました。

このように登記を放置すると、その場では問題ないですが、最終的に時間も費用も通常の登記手続きの何倍もかかってきます。

また、2024年より相続登記は義務化されますので、そのままにしていると罰則が適用されることになってしまいます。

弊社では、相続手続において表示登記、権利の登記、税務、訴訟に詳しい司法書士がチーム体制でご相談に対応致します。

時間が経過してしまうと、場合によっては登記が出来なくなるケースもありえますので、まずは一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談ください。

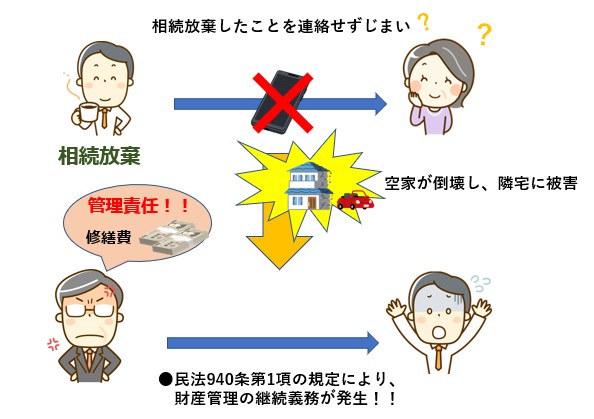

賃貸不動産と相続放棄 (2021.10.28)

過去のトピックスで相続放棄に関する論点を複数挙げて来ましたが、今回は賃貸不動産と相続放棄にポイントを絞りお話ししたいと思います。

相続放棄は、家庭裁判所に始めから相続人ではなかったことを認めてもらう手続きです。

ですので、相続放棄をするまでの間に下記の行為をしてしまうと、原則的には家庭裁判所は相続放棄を認めてくれません。

◆相続財産の処分(売却、取り壊し等)

◆遺産分割協議をすること

◆相続税申告をすること

◆準確定申告をすること

◆相続債務を支払うと債権者に言ってしまったり現実に支払ってしまうこと

上記は一部の例ですが、これらの行為は相続人としての通常の行為であり、自己が相続人であることを対外的に認める行為であるので、家庭裁判所は相続放棄を受理してくれないのです。

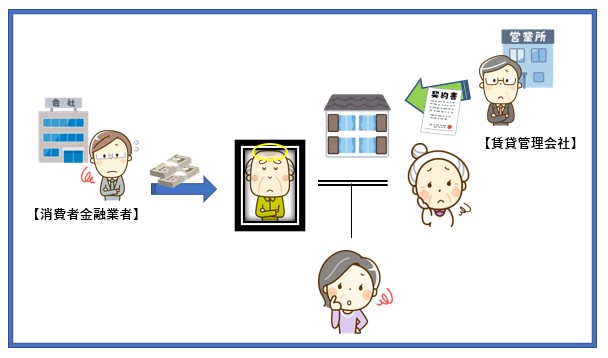

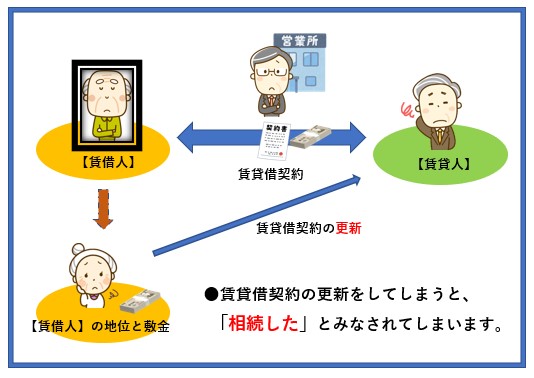

この前提で下記の相関図と基本情報をご覧ください。

≪基本情報≫ ※被相続人父、配偶者、子供のご家庭

①被相続人には消費者金融からの数百万の借金がある

②配偶者、子供は被相続人名義で賃借しているアパートに同居

③その他プラスの財産はなし

④賃貸管理会社から賃借人の更新手続きを迫られている

⑤家財道具は全て被相続人が購入

一見すると、借金さえなければ通常のご家庭なのですが、この状況下で相続放棄をする場合、非常に難儀な法的論点が待ち構えているのです。

④の賃借人の更新手続きです。

これを行ってしまうと、被相続人が契約していた賃貸借契約上の地位を相続してしまったことになり、預けていた敷金も相続したとみなされてしまうのです。

また⑤の家財道具ですが、経済的価値のあるものを廃棄したり売却したりそのまま利用し続けると相続を承認したものとみなされかねません。

前記の基本情報を前提に相続放棄をするのであれば、まず、賃貸借契約及び敷金は引き継がず、そこに住み続けたい意思があれば新たに配偶者、子供名義でオーナーと新契約を結ぶ必要があります。

もし、住み続ける意思がなく他に移転するのであれば、滞納家賃などは連帯保証人になっている場合を除き一切支払わず、家財道具は残置したまま退去するかトランクルーム等に現状維持のまま保管する必要があるでしょう。

家庭裁判所の相続放棄の手続きは、実体調査まで踏み切らないので比較的容易に手続きが完了します。

しかしながら、後日債権者から相続放棄をするに足りない事由があったとして、民事訴訟を提起され相続放棄の効果を覆されることもありえます。

相続放棄に関する考え方は、判例が非常に少なく判断が難しいところではありますが、当法人では相続専門チームを筆頭に日々あらゆる問題に対応しておりますので、お力になれることがあるかと思います。

お悩みの際は是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

離婚と遺産分割・財産分与の関係性とは (2021.01.27)

前回までのトピックスにおいて、遺産分割について多く触れて来ました。

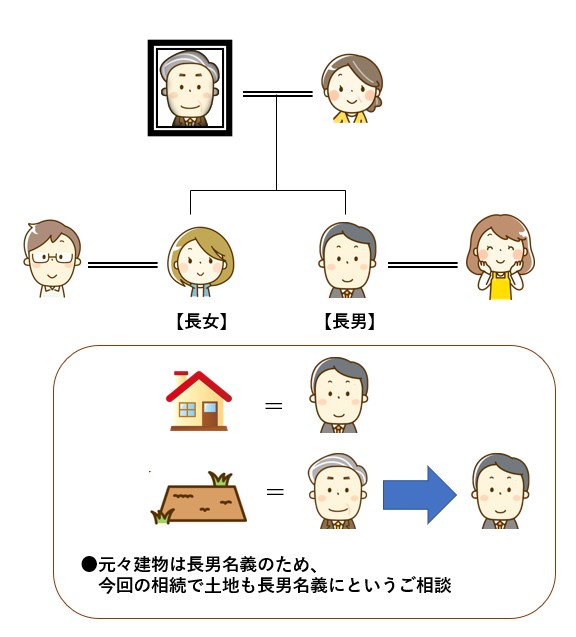

今回は、相続人の離婚と実家の土地の相続についての相談事例を基にお話しをしたいと思います。

下記の相関図をご覧ください。

≪相関図≫

父(被相続人)、母(同居)、長女(嫁いでいる)、長男(同居)

弊社の司法書士が、ご自宅を訪れ遺産分割協議についてお話をお伺いしたところ、建物は同居の長男で登記名義が入っている為、今回父の底地の相続登記も長男名義にしたいと、お話が進み、相談が終盤に近付きました。

同居のお母様も、ご長女の方も、実家の土地は、ご長男が単独名義をいれることで納得していたのですが、肝心のご長男はなぜか難色を示し、なかなか発言をしません。

そして、最後にご長男から次の様なご意見が、、、、

『実は、今妻と別居中でして。。。

これから、財産分与について話し合う所なのですが、今、私が実家の土地を相続してしまうと、この土地の一部を財産分与で妻に渡す必要があるかもしれないと思って。。。

それだけは、耐えがたく今回は私の名義にしたくないのですが。。。』

皆さんは、この問題についてどう思いますか?

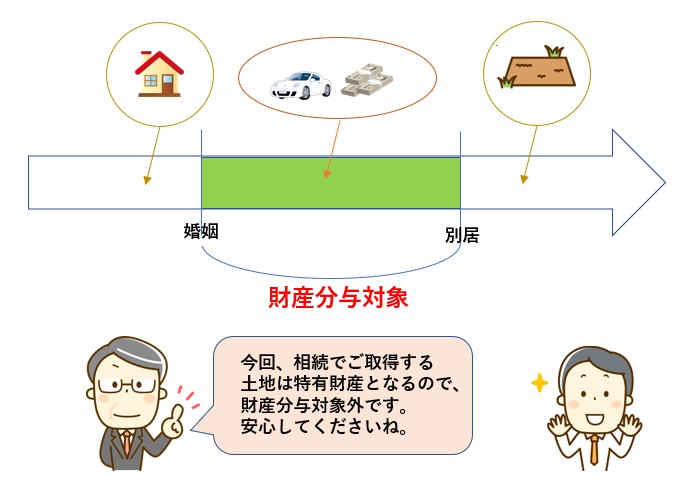

結論から先に申し上げますと、今回のケース、実家の土地の相続は、離婚時における財産分与には影響を与えません。

ですので、今回のケースは、相続人全員のお話合い通りご長男が取得したとしても、ご長男の妻には、実家の土地の持分や代償金を財産分与として支払う必要はありません。

離婚時の財産分与は、婚姻時点~別居時点までに夫婦で共同で築き上げてきた財産一切が対象となりますが、婚姻前にご自身名義で買った財産や、実家の相続で取得した財産は特有財産と言われ、一切財産分与の対象にはなりません。

上記の内容をお伝えすると、ホッとしたご様子で、無事ご長男名義で相続登記の申請をすることが出来ました。

相続専門の司法書士は、単なる手続き代行ではなく、各ご家庭が置かれた状況や一切の事情をヒアリングし、時には相続とは関係ないように思われる法律知識も駆使しながら最適な遺産分割を提案していきます。

遺産分割で迷っている、二次相続を睨んだ遺産分割をしたい、相続人の一人が債務整理をしている、相続人の一人が離婚協議中である、相続人の一人が失踪してしまっている。

等々、、、遺産分割には多種多様な論点が盛りだくさんです。

当法人では、多種多様な相続手続きを手掛けてきた専門の司法書士がチームを組み、要所要所で最適な提案をしていきます。

相続でお悩みの方は、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、是非お気軽にご相談下さい。

二次相続税対策としての相続放棄 (2020.09.17)

皆様は、相続放棄と聞いて何を連想するでしょうか?

やはり、『借金』『債務超過』ということを連想されるのではないでしょうか?

今回は、相続税対策の一環で利用される相続放棄について、当法人の司法書士が実際にご提案した相続放棄の内容について、事例を交えてご説明したいと思います。

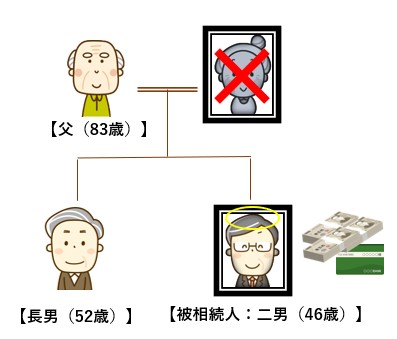

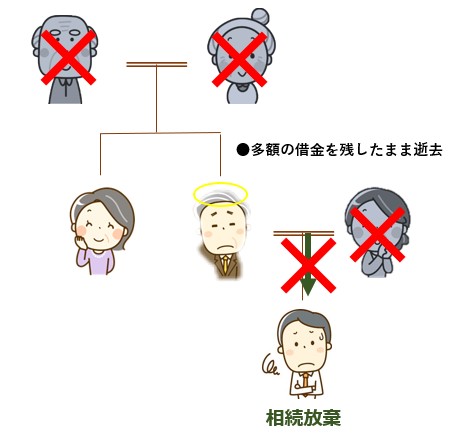

まず、下記の相続関係図をご覧ください。

上記の関係図で相続人は誰になるでしょうか?

答えは、ご長男、、ではなく、お父様のみとなります。

法定相続人についてより詳しく知りたい方は、他のトピックスを参照ください。

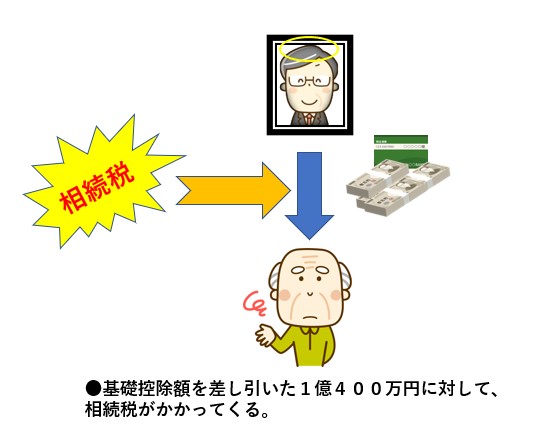

遺産は預金1億4000万円のみ。

相続税基礎控除額は3600万円ですので、今回の事案では相続税がかかることになります。

また、法定相続人であるお父様の財産をヒアリングすると、自宅の土地建物(相続税評価額2500万円)と預貯金2000万円でした。

この事案に置いて、当法人の司法書士は相続人たるお父様の年齢と御身体の状況(心臓病を患い、いつ亡くなっても不思議ではない、と仰っていました。)を踏まえ、お父様及びご長男に、お父様には相続放棄という選択肢がある旨をご提案しました。

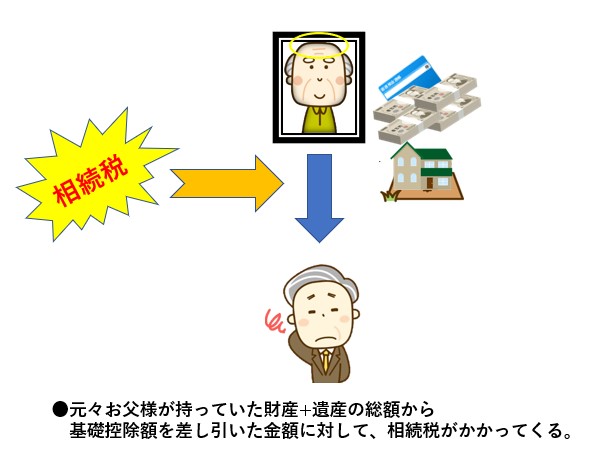

今回お父様が相続されると、お父様に相続税がかかる上に、お父様が万が一、近いうちにお亡くなりになれば、多額の財産を消費しないまま相続が発生することになり、相続税が多額になると考えたからです。

提携の税理士にも事情を説明し、

①相続放棄をしてご長男が相続して相続税を支払う場合

(ご兄弟の場合、2親等の関係なので相続税が2割加算と割高になります)

②一旦お父様が相続して税金を支払い、お父様が亡くなった後にもう一度相続税を支払う場合

を試算してもらった結果、相続放棄をした方が税務上有利という結果を頂き、お父様もご長男様もご納得して相続放棄の手続きに踏み切りました。

今回のように、相続放棄を二次相続税対策として提案するには、相続に精通し、税金等の周辺知識にも明るい司法書士でないとまず難しいでしょう。

当法人では相続に強い専門の相続生前対策チームが、提携税理士法人との強固なパートナーシップによりご相談者様への最適な解決方法を提供致します。

また、事例のように相続放棄をお考えの方は、相続放棄の申立てには期限がありますので、まずはお早めに、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまでご相談ください。

疎遠な相続人との遺産分割調整 (2020.09.15)

前回までのトピックスで、遺産分割の方法等を取り上げました。

遺産分割の方法には、具体的に現物分割・代償分割・換価分割がありますが、今回は実務上良く使われる代償分割の方法を、事例を交えてご説明していきます。

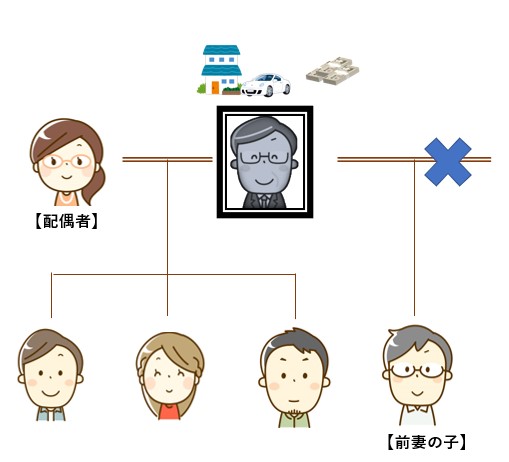

下記の相続関係図をご覧ください。

上記の関係図は、相続を専門に扱うとしばしば目にする関係図ですが、この関係性において、司法書士が相談を受けるのは後妻たる配偶者からです。

この場合、よくあるご質問が、

②『全く面識がないので全てそちらでお話合いしてもらえませんか?』

③『全て私が相続する内容で交渉してもらえませんか?』

です。

上記①は、前妻の子も法定相続人である以上、その子の協力なしで手続きすることは一切不可能と言えます。

②と③は弁護士に数百万円(時には数千万円)の報酬を支払えば可能と言えますが、相手方である前妻の子にも法定相続分がある以上、敏腕弁護士が入ったとしても、希望通りの結果が待っているとは限りません。

むしろ、疎遠になっている前妻の子としては、大抵の場合、養育費を長年支払ってもらっていないなどの不満等もあり、逆に必死に交渉をしてくる傾向があり、簡単に交渉がうまくいかないケースが多いといえます。

司法書士は、弁護士と違い、遺産分割についての交渉代理権がありません。

また、いきなり弁護士名義での手紙が届くなどすれば、感情面での折り合いがうまくいかないことが多々あります。

ですので、原則はあくまでご本人が交渉のテーブルにつき、遺産分割方法を提示した手紙を書いて相手方の意向を確認する必要があります。

しかし、多くの場合、遺産分割方法を知らない、法定相続分の説明が出来ない、法的要素を踏まえた伝わりやすい手紙の書き方が分からない等、一般の方にはハードルが高すぎると言えます。

この事案に置いて、当法人の司法書士は、後妻の立場、前妻の子の立場に立って下記のような方法で、解決に導いて行きました。

まず、この事案に置いて一番重要なのが、相手方(前妻の子)の法定相続分に配慮することが一番大事で、上記の相関図から前妻の子の法定相続分は8分の1と計算できます。

次に遺産の範囲が、何かを具体的にヒアリングします。

遺産には、不動産・現金・有価証券・預金・動産(自動車等)が含まれます。

この事案では、不動産・預貯金・自動車が主な遺産であり、不動産については固定資産税評価証明書、預貯金は残高証明書、自動車は査定書を取り付け、全てを遺産目録に反映し全財産を金銭に見積もった額を算出しました。

後日、残高証明書等全ての資産のエビデンスを付けた遺産目録を付けた上で、後妻と当法人連名での手紙の文案を考案し、前妻の子の住所に送付しました。

この事案では、財産を全て開示し、法定相続分の主張があれば全て代償金でお支払いをする(代償分割の提案)旨の手紙を送ったところ、前妻の子も誠意を感じ、すんなりと円満に遺産分割協議が成立しました。

遺産相続に不慣れな司法書士事務所がやってしまいがちな、手紙の文案作成の手法として、遺産を開示せず『相続についてご意向如何でしょうか?』といった内容で、ざっくりとした文案を考案することが散見されます。

この場合、十中八九、『遺産を開示してほしい。法定相続分はいくらまで主張できるのか。』など、初っ端から相手方の不信感をあおり円満な解決が見込めないことが多いです。

円満な遺産分割協議が出来ない場合、家庭裁判所において遺産分割調停・審判に進むこととなりますが、調停・審判でも全ての遺産を調査し、目録に反映して申立していくこととなり、当然相手方にも家庭裁判所を通して、遺産目録が開示されることとなります。

やはり、一回目の意向確認の段階から、相手方の法定相続分に配慮してご説明し、遺産分割方法を提案していく方が後々の裁判手続きに置いても有用に働くと言えます。

司法書士は中立公正を保ち、終局的な、調停・審判を見据えた手紙の文案を考案する必要があります。

当法人には、相続専門チームが設置されており、日々あらゆる遺産分割を模索してお客様を解決に導いています。

まずは、お気軽にご相談下さい。

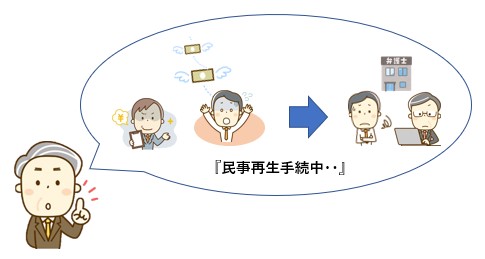

遺産分割協議と債務整理手続き (2020.07.16)

前回までのトピックスでは、相続手続きのみに着目してトピックスを掲載してきましたが、今回は相続と他の手続きの関連という観点から、遺産分割と債務整理手続きとの関連をご説明させて頂きます。

数は多くない事例ですが、ご相談を受けて「これは、、」とハッとした事例を記事にしたいと思います。

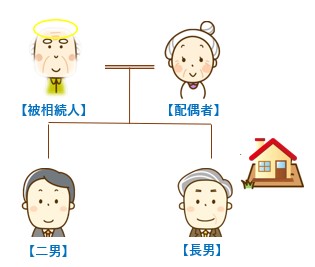

上記の相続関係において、被相続人の遺産は自宅の土地建物のみであり、長男が全て相続することで話が進んでおり、手続きのご相談に来られました。

相続税が課税されるリスクもなく、担当の司法書士が「今回はスムーズに手続きが進みそうだ。」と思いながら、談笑交じりに各種委任状等に署名捺印をもらっていた矢先のことです。

これから、遺産分割協議書を作って判を貰おうとしている中でのこの長男様の何気なく発した一言に、担当の司法書士は冷や汗をかいたそうです。

しかし、いったいどういう事でしょう?

民事再生手続きとは、『借金の返済が困難となった人が、裁判所に申立てを行うことによって、借金の減額を目指す救済制度』のひとつです。

その為、土地や家屋と言った価値の高い資産を保有したままで手続きを行うことは、この制度の趣旨に沿ったものではありません。

なぜなら、個人再生には清算価値保障の原則というものがあり、資産が多ければそれだけ返済額も高額となる仕組みとなっているからです。

逆に、民事再生手続き中に相続が発生し、遺産を貰えるのに自己の判断で遺産分割協議により相続分を放棄してしまった場合、この事実が裁判所に明るみになると民事再生手続きに支障をきたしてしまう恐れがあります。

もう少し分かりやすく言うと、

①相続で遺産を取得すると弁済総額が上がる

②遺産分割協議において自己の相続分を放棄した事実が裁判所に明るみになってしまうと、再生計画が認められず民事再生手続きが否認されてしまうおそれがある

今回は②のケースだったのです。

後日、当法人から民事再生手続きを受任している弁護士法人にご連絡をして、内容を詳しく聞き打合せたところ、二男様は今回のお父様の相続について、家庭裁判所に正式に相続放棄の申述をしてもらうことで話がまとまっていきました。

遺産分割協議の中でする相続分の放棄と違い、家庭裁判所へ申し立てる相続放棄の申述は、初めから相続人で無かったものとみなされる為、民事再生手続き中に行っても再生計画に影響を及ぼすことは一切ないのです。

ただし相続放棄には、相続開始の事実を知ってから3か月以内に申立てをしないと原則認められませんので注意が必要です。

また、今回の相続関係では、相続放棄者(二男)以外にも第一順位の相続人(長男)がいたから良かったものの、第一順位の相続人が一人であって、かつその相続人が相続放棄をしてしまうと、相続人がガラリと変わってしまいます。

相続放棄の絡む法定相続人の考え方はこちら↓

もし相続人の中に債務整理手続き中の方がいる場合、お早目にその事情も含めご相談頂ければと思います。

こういった特殊な事情を含む相続関係ですと、相続を専門としている事務所でないと思わぬ見落としが発生、取り返しのつかない状況になりかねません。

是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

相続放棄の注意点 (2020.07.10)

以前のトピックスで、相続放棄手続きについての概要をご説明致しました。

⇒【相続放棄と法定相続人】はこちら

今回は、裁判上の相続放棄手続きの中で、注意しなければならない点をより詳しく取り上げていきます。

単純承認とみなされる行為をしてしまうと、裁判上の相続放棄ができなくなってしまいます。

単純承認とは、『相続する意思(=相続することを承認する)と認められる行為をすること』です。

民法には「単純承認をしたときは、無限に被相続人(=亡くなった方)の権利義務を承継する」と規定されているので、相続を放棄することができません。

お客様より「どんなことをしたら単純承認になるの?」「これをしたら相続放棄できないの?」というご質問を頂くことがあります。

ここで具体的にいくつかみていきましょう。

相続財産(=亡くなった方の財産)から支払いをしてしまうと、単純承認したものと扱われてしまいます。

つまり、亡くなった方の預金を債務支払いに充ててしまった場合は、相続放棄が出来なくなってしまいます。

しかし、相続人自らの財産を支払いに充てた場合は単純承認に当たらないとされています。

死亡保険金も相続人の固有財産です(保険金は亡くなった方の財産ではなく、相続人の財産になります)ので、相続人が請求して受け取った死亡保険金をもって支払いに充てても単純承認にはあたりません。

葬儀費用については、相続財産から払っても相続人の財産から払っても相続放棄は認められます。

ただし、内容に関しては注意が必要です。

火葬や埋葬にかかった費用、お寺に支払う費用等は相続財産から支払っても単純承認には当たらないとされており、支払った内容が「相当範囲内」であれば、相続放棄が認められます。

入院費を相続財産から支払った場合、単純承認とみなされる可能性があります。

そのため、相続放棄をしようと思っている場合は、相続財産からの支払いをすることは避けましょう。

亡くなった方がお住まいだった賃貸住宅を解約することは単純承認とみなされます。

また、部屋の片付けをする際も注意が必要です。

ごみの処分をする程度であれば単純承認には当たりませんが、遺品や家財道具については処分してしまうと単純承認に当たる場合があります。

相続放棄をする場合は、その旨を伝え手続きをしないほうがよいでしょう。

被相続人が貸していたお金をその相手に請求し回収した場合は、単純承認にあたります。

その場合、相続放棄ができなくなってしまいますので、注意が必要です。

上記は一般的な内容になりますので、実際には具体的内容により判断されます。

相続放棄を検討されている場合は、基本的には単純承認にあたる可能性がある行為をすることは避けましょう。

相続放棄をすると「最初から相続人ではない」こととなりますので、借金を払う必要もありませんし、不動産の固定資産税も払う義務もなくなります。

しかし、全ての義務から免れるか、というとそうではないのです。

それが、「民法940条第1項の管理義務」といわれるものです。

どういうものか事例で見てみましょう。

<事例>

・父が亡くなり、母も既に亡くなっているので相続人は長男のみ(祖父母も亡くなっていたとします)。

・父には多額の借金があったため、長男は相続放棄を検討。

・父には姉がおり、長男は自分が相続放棄をしたことをその伯母には伝えていなかった。

父の相続財産には、生前の父が住んでいた古い家があり、現在は空家となっています。

その空家の壁が壊れ隣宅に倒れてしまい、隣人から長男に損害賠償請求がありました。

相続放棄をしている長男が損害を賠償する必要があるのでしょうか。

上記の例の場合、長男の方は相続放棄をしていても損害を賠償しなければならない場合があります。

それは民法940条第1項で、『相続放棄をした人は、その相続放棄によって相続人になった人が相続財産の管理を始めるまで、自分の財産におけるのと同一の注意をもって、その財産の管理を継続しなければいけないこと』となっているためです。

つまり、上記例の場合、長男の相続放棄によって相続人となった叔母に相続放棄したことを伝えていないために、叔母が自分が相続人となったことを知らないので、相続財産を管理をすることができないのです。

そのため、長男はその間に生じた損害を負担しなければならない場合が出てくるのです。

また、自分が相続放棄をすると相続人がいなくなってしまう場合には、相続財産管理人の選任をしないとその管理義務は続いてしまうことになります。

相続財産管理人とは、相続人がいなくなった場合、債権者(=被相続人にお金を貸していた人等)や利害関係人からの申立により裁判所によって選任される、亡くなった方の財産を管理する人のことです。申立には費用も時間もかかりますので、相続放棄する際に他に相続人がいなくなってしまうときは、その後の手続きをどうするかを検討する必要があります。

相続放棄手続きには、上記の他にも注意点がありますので、ご自身で判断してお手続きをされると思わぬ落とし穴にはまってしまう可能性があります。

そのため相続放棄手続きをされる場合は専門家に相談することをお勧め致します。当法人では、相続放棄のお手続きについてのご注意点等をご説明の上、一番最適な方法をご提案致します。

お気軽にお問合せ下さい。

遺産分割と相続時精算課税制度を利用した贈与 (2020.07.02)

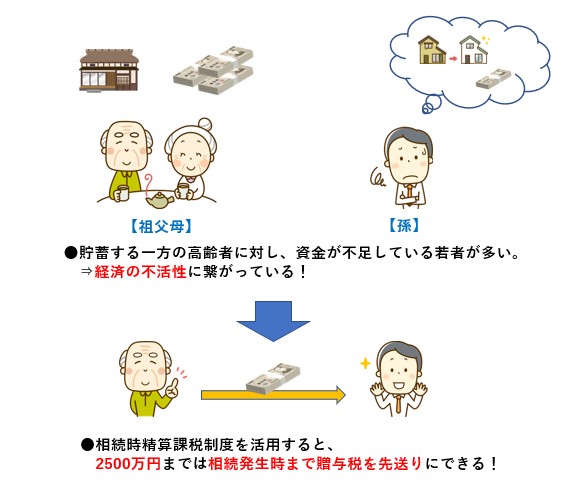

平成15年度税制改正において経済活性化の為に新たに創設された「相続時精算課税制度」。

実務ではなかなかお目にかかれないこの制度ですが、今回は、この制度を利用して問題解決をした事案をご紹介してみたいと思います。

まず、相続時精算課税制度とは、60歳以上の父母、祖父母(平成26年までは65歳以上の父母)から20歳以上の子、孫(平成26年までは20歳以上の子)へ贈与をした場合、相続時精算課税制度を選択した贈与税申告を税務署にすることで、2500万円までの贈与に関しては贈与税を課税しないという制度です。

高齢者は基本、大きなお金を使う機会がなかなかありません。

一方で若い人は大きなお金を持っておらず、消費が活性化しないといった理由から、早めに次世代に財産を贈与させ、経済を活性化させようとして新設された制度で、一見聞こえが良い制度なのですが、実務上ほとんど利用されるケースがありません。

なぜなら、この制度には裏があり、贈与された財産は「相続財産の前渡し」と考えられ、贈与した父母等が亡くなった場合、その財産は贈与した父母等の相続財産として足し戻しの対象として計上しなければならないことから、あまり節税の意味がないと言われているからなのです。

つまり、読んで字のごとく、贈与時には2500万円までの贈与であれば課税しないが、贈与者に相続が発生したらその時点で精算するという、いわば贈与税のツケ払いの様な制度なのです。

前述した制度の性質上、相続税がかかるご家庭の節税対策では、まず利用されないことがほとんどです。

しかし、考え方を変えれば、将来相続税が発生しないことが確実視される場合は、認知症対策としての資産承継対策に利用することが出来ます。

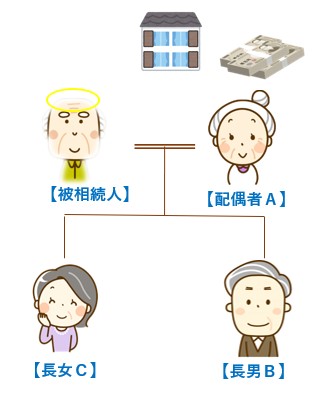

上記の相続関係において、実際に当法人が相談を受け提案をした事例をご紹介します。

(※税務相談及び税務申告部分は提携税理士によります。)

被相続人の遺産は、自宅マンションの持分3分の2のみ

配偶者は78歳で、配偶者の財産は、自宅マンションの3分の1(評価額650万円程)及び預貯金240万円のみで、計890万円相当

(配偶者が亡くなった場合の相続税の基礎控除額は4200万円であり、聴取した内容では相続税はかからないと見込まれる)

長男、長女は父の遺産は、兄弟で2分の1ずつ取得し、将来母が施設に入る際の入居費用として、いつでも売却出来るようにと考えている

また、配偶者も長男長女はよく自分の面倒を見てくれるし、今更自分の名義を入れようとは思わないという意向

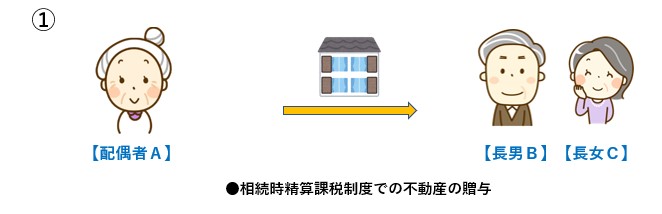

遺産分割協議については、上記の通りで話がまとまっていきましたが、配偶者にはまだ固有の財産として自宅マンションの3分の1が残っています。

この3分の1を元気な内に何とかしなければ、いざ施設に入ろうとしてお金が必要な時に、認知症になっていた場合、成年後見申立て及び居住用財産の許可審判をしなければ、売却活動が一切できなくなってしまう恐れがありました。

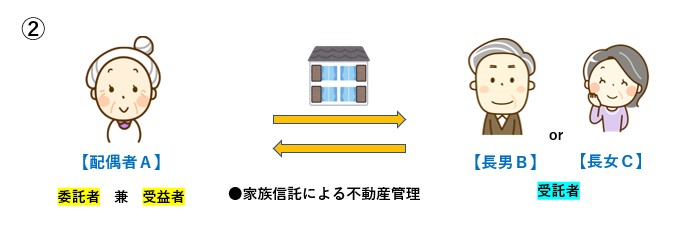

そこで、当法人の司法書士と提携税理士とで、ご家族全員と話し合う機会を設け、下記の2つの方法をご提案させて頂きました。

②の家族信託契約は、契約条項も複雑でスキーム作りに非常に時間がかかり、計画中に当事者が認知症になってしまうおそれがあることから、今回の相談者の方は①の方法を選択されました。

後日、遺産分割協議書及び贈与契約書に調印を済ませ、自宅マンションの名義は長男長女が2分の1ずつ取得することができ、母の相続対策・認知症対策・老後資金対策をすることが出来ました。

数年前から母の施設費用・扶養のことで、気をもみ続けてきた長男長女の方。手続きを終え、非常に安心した様子でした。

当法人では、依頼者のお話しをじっくりと聞き取り、その依頼者の問題解決のための方策としての選択肢はいくつあるのかを常に考慮し、ご提案することに繋げています。

相続手続き、相続対策等でお困りの場合は、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、まずはお気軽にご相談下さい。

数次相続と法定相続分の行方 (2020.06.30)

以前のトピックスで、法定相続人・法定相続分・相続放棄のご説明をさせて頂きました。

今回は、実務で年間数件お目にかかるか否かの特殊な事例を掲げ、ご説明していきたいと思います。

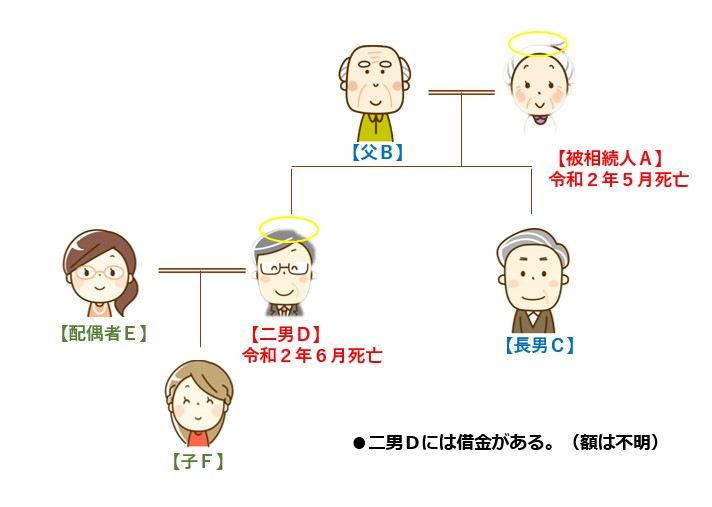

当法人にご相談にいらした方で、話を聞くところ下記のような相続関係でした。

実はこちらのご相談、既に手の打ちようがなく最終的にお受けすることは出来なかった案件です。

いったい、何がどのように困った状況だったのか、順を追ってご説明いたします。

先程の事例ですが、最終的な法定相続人は、B・C・E・Fになります。

まず、Aの死亡時の法定相続人はB・C・Dに確定します。

ところが、上記の事例ではAの遺産分割未了の内に二男Dが亡くなっています。

このように、相続が立て続けに発生することを数次相続と言い、被相続人Aの遺産分割をする際、二男Dが被相続人Aから承継した4分の1の法定相続分はそのままDの法定相続人に承継されます。

ですので、Dの代わりにDの第一順位の法定相続人であるE・FがAの法定相続人として登場することとなるのです。

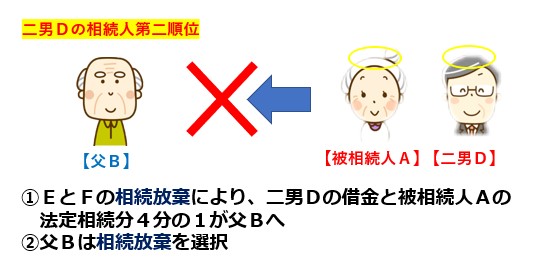

ここからかなり複雑な話になりますが、二男Dには借金があり、目ぼしい財産はAの法定相続分4分の1しかないことから、Dの配偶者Eと子Fは相続放棄の申述を家庭裁判所に提出していきました。

すると、二男Dの借金とAから承継した法定相続分4分の1は、第二順位の父Bに承継されます。

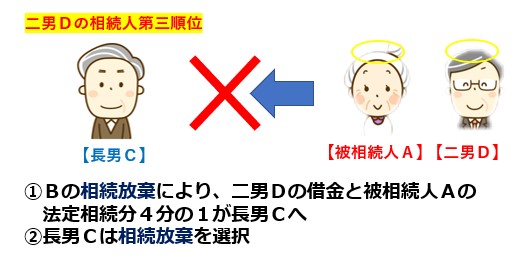

父Bが相続放棄を選択した場合、最終的に第三順位の兄弟Cに借金とAから承継した法定相続分4分の1が承継されます。

実務上、借金がある場合、第一順位の相続人が相続放棄を選択すると、第二順位・第三順位の相続人に順次借金返済の義務を生じさせてしまうことから、第三順位の兄弟まで相続放棄の申述を提案していくパターンが多いと言えます。

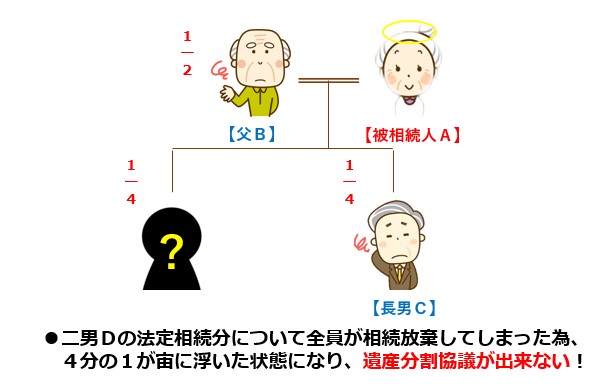

第一順位~第三順位の法定相続人全員が相続放棄をすると、相続人不存在となり、借金はもとより、Dに帰属していたAの法定相続分4分の1は宙に浮いた状態となります。

Dの相続関係について、Dの法定相続人が全員相続放棄をしたから、Aの遺産分割協議はB・Cのみで行えるということではないのです。

この事例においてAの遺産分割協議をする場合は、Dの相続財産管理人(通常弁護士か司法書士が選任されます)の選任の申立てを家庭裁判所に申立て、選任された相続財産管理人とB・Cとで遺産分割協議をすることとなります。

相続財産管理人の選任申立てには、家庭裁判所に予納金として通常30万円~100万円ほど予納しなければならない他、Dの相続財産管理人とB・CがAの遺産分割協議をする際、Dに帰属した法定相続分4分の1相当を代償金で支払う、等の策をとらなければ、遺産分割協議は成立しません。

相続財産管理人は、相続人不存在となった場合に登場し、被相続人(ここではDのこと)に帰属した債権債務を早期に取り立て・弁済する義務を負っています。

よって、4分の1相当の代償金が支払えない場合は、相続財産管理人から遺産分割調停・審判を申立てられ、Aの遺産である自宅等を売却する手続きを取られてしまう可能性があります。(換価分割)

上記の事例は、他事務所の司法書士が既にDの法定相続人全員の相続放棄を完結させた上で、後日Cから当法人に相談を頂いた事例でした。

相続放棄を担当した司法書士は、相続放棄後の始末をすることが出来ずお手上げ状態だったとのことで、当法人に相談が来た次第です。

本来であれば、事前に全ての流れを聴取した上で、例えばDの財産については限定承認をするなどのご提案が可能です。

相続に精通している専門家でないと、このように複雑な事情が絡んだご相談を解決に導くのは困難と言えるでしょう。

相続手続、相続放棄は安易に考えずに、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、是非一度ご相談にいらしてください。