遺産分割時に換価分割を検討する際の注意点 (2021.09.03)

以前のトピックスにおいて、遺産分割方法について、現物分割・代償分割・換価分割・共有分割の方法があるとお伝え致しました。

今回は、良く質問される換価分割について取り上げたいと思います。

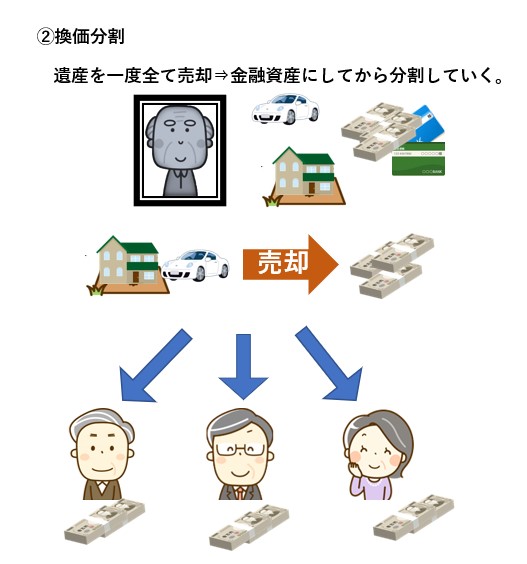

換価分割とは、対象となる遺産(不動産や株)を換価(お金に変える事)して、そのお金を予め定めた分配比率に応じて分割することをいいます。

ただし、この定義を誤ってしまうとトラブルになる可能性もありますので注意が必要です。

前述の通り、『今ある遺産をお金に変えて分割する』が換価分割の趣旨ですから、将来、またはいつか売却してお金に変わったら分配すればいいや、とのあいまいな形で手続きを終えてしまいますと、虚偽の遺産分割・虚偽の相続登記・贈与税の課税リスクが浮上してきます。

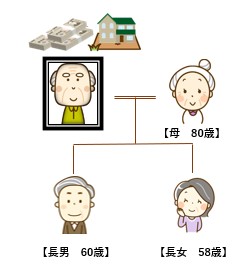

下の相関図をご覧ください。

ご相談者の長男からは次のように相談を受けました。

田舎にある父の遺産としての自宅は、現在母が住んでいるから、まだ売却は出来ないけれど、いずれ母も一人暮らしが限界になることだし、その際は売却して、3人で売却代金を法定相続分通りに分配しよう。

但し、母の名義に相続登記を入れてしまうと、認知症になった場合スムーズに売却手続きが出来ないと聞いたから、登記名義は一旦長男である僕が代表して名義を貰っておこう。

先生、この内容はネットで調べたら換価分割という方法だと思いますが、これで手続きしてもらえますか?

さて、このご相談者の考え、皆さんはどう思われますか?

上記のご相談内容は、実は換価分割とは言えません。

なぜなら、『対象となる遺産を速やかに換価する作業をしていないから』です。

将来売るべき時が来たら売って、売却益を法定相続分通り分配するという点では換価分割と性質上似ているとは言えますが、これは単に売れるまで一旦登記名義を預かるだけの行為であり、売却時期についても見込みが無い為、換価分割とは呼ぶことができないのです。

更に、税務上においても、本来すぐさま売却してその売却益を分配すべきであるのに、5年も10年もその行為をせずに登記名義を預かる事自体がもはや、『他の相続人にお金を分配する債務を免除してもらっている行為』と同視することができ、他の相続人から登記名義を預かった贈与税が課せられる可能性があります。

もちろん、法務局の登記においても同じことが言え、一旦便宜上登記名義を預かるということは換価分割が成立しておらず虚偽の登記になる為、登記申請を取り下げて下さいと法務局に指示される可能性があります。

このように、換価分割は解釈を間違えてしまいますと、課税のリスクが生じ、また、登記手続きも受理されない危険性が生じてきます。

当法人では、様々な遺産分割に精通した専門チームがリスクが無く希望通りの遺産分割をご提案させていただきます。

相続手続・生前対策をお考えの方は、渋谷区マークシティ、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまで、まずはお気軽にご相談ください。

争続(あらそうぞく)~遺産分割調停の活用~ (2021.07.06)

過去のトピックスで、疎遠である前妻の子へのアプローチのしかた、遺産分割の方法を掲載させて頂きました。

遺産分割についてのトピックスはこちら↓

今回は、遺言が無く相続人同士で相続争い(争続)となってしまった場合の手続きについて、ご案内させて頂きたいと思います。

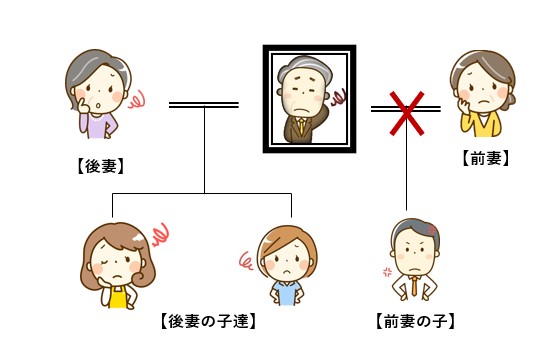

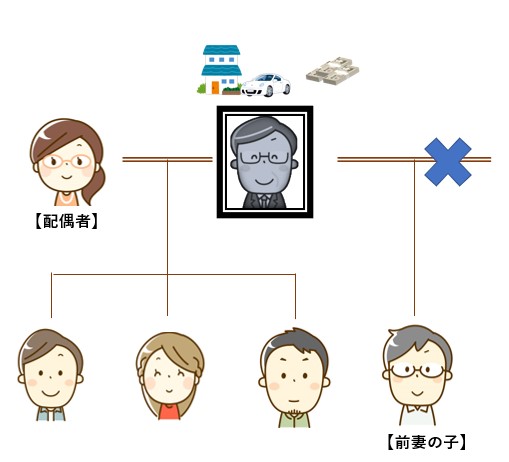

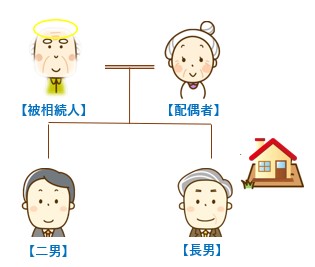

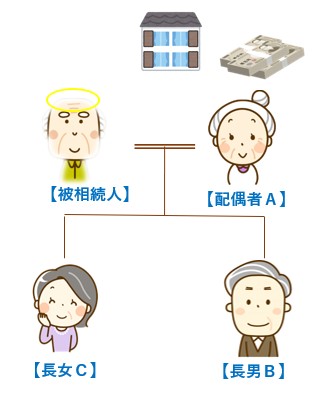

まず、下の相続関係図をご覧ください。

【相続関係=被相続人父、配偶者、子二人、前妻との子一人】

お父様がお亡くなりになり、悲しみに暮れる中、戸籍を収集しているところ、家族には全く聞かされていなかった前妻のお子さんがいることが判明。

この場合、前妻の子を排除したまま相続手続きが出来ないものか、よくご相談をされる方がかなりの数いらっしゃいます。

遺言でもあれば、その可能性は一定程度残されていきますが、遺言が無い場合、前妻の子も列記とした法定相続人のうちの一人なので、その子を排除して手続きを進めることは出来ません。

遺言があった場合でも、どなたかが遺言執行者に選任されている場合は、遺言執行業務において法定相続人の確定作業及び全法定相続人に遺言執行者就任通知を送ることが義務付けられている為、遺言がある場合でもほとんどの場合は、上記の様な疎遠の相続人には一定のアプローチをしていく必要があります。

では、前妻の子の住所居所が判明した場合どのような方策が考えられるでしょうか?

相続の専門家であれば、まずはその前妻の子にまずは『お父様がお亡くなりになり、相続手続きにご協力頂けないでしょうか?』更に、『今後の法定相続分の主張等、相続に関しての言い分はございますか?』という内容のお手紙を送付することをご提案していきます。

この手紙の書き方が重要で、しっかりと相手方の法定相続分や相続財産になにが含まれるか等、誠意をもって手紙を書けば円満に相続手続きが進む場合がありますが、手紙の中で相続財産を故意に秘匿したりするなど、ぶしつけな手紙の書きっぷりだと、相手方に不信感を植え付けてしまい、結果として協力をしてもらえない場合が多々あります。

また、いくら誠意のある手紙の内容でも、相手方が後妻一家の事をよく思っていない場合等は、法外な代償金を要求されたり、そもそも手紙を受け取ってもらえない場合も多々あります。

このように、事案が暗礁に乗り上げてしまった場合、どう解決を図れば良いでしょうか?

答えは2つあります。

①弁護士に依頼をし、相手方と交渉をしてもらい、相手方の判子を取り付けて貰う。

②遺産分割調停を家庭裁判所に申立て、裁判所を介して話し合いをし遺産分割協議を成立させる。

※調停とは裁判所内での話し合いの場であり、家庭裁判所審判官(裁判官)と男女ペアの調停員2名、計3名で構成される調停委員会の主導のもと、紛争を解決に導いていく手続きのことを言います。

①については、依頼される方も一定数いらっしゃいますが、抜本的解決が出来ない場合が多々あると言えます。

弁護士と言えども、相手方の法定相続分を無視した交渉は出来ませんので、相手方に話を突っぱねられてしまうと交渉決裂となります。

②については、家庭裁判所は遺産分割調停が申し立てられた場合は、必ずその請求に応じる必要があり、調停が不成立となった場合は自動的に審判(裁判と同義)手続きに移行しなくてはならず、必ず解決の糸口を掴めるといえます。

むしろ、弁護士は交渉が決裂してしまうと遺産分割調停の申立てを必ず提案してきますので、自分の主張をしっかりと言える方、ある程度相続のことが分かっている方については、ご自身で裁判所で何をどう分けたい、何を取得する代わりにお金をいくら支払う等と言った主張を展開されるのをお勧め致します。

調停員は、40歳以上の方で社会的に思慮分別のある方が、裁判所に選定されていますので、調停員の意見を互いに聞き入れれば、解決に向かうことも多々出て来ます。

当事者同士で、いがみ合い主張しあっていてもらちが明かないと言った場合は、調停制度を利用して、第三者に入ってもらうことで円滑に遺産分割をスムーズに進めることが出来ます。

当法人の相続専門チームでは、争続(あらそうぞく)となった場合の遺産分割調停の申立てのサポート、調停の流れのご説明、必要書類の収集精査等もお手伝いさせて頂いております。

疎遠のご相続人がいらっしゃる場合でも、是非お気軽にお問合せ下さい。

相続手続・生前対策をお考えの方は、渋谷区マークシティ、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまで、まずは一度、お早目のご相談をお薦め致します。

離婚と遺産分割・財産分与の関係性とは (2021.01.27)

前回までのトピックスにおいて、遺産分割について多く触れて来ました。

今回は、相続人の離婚と実家の土地の相続についての相談事例を基にお話しをしたいと思います。

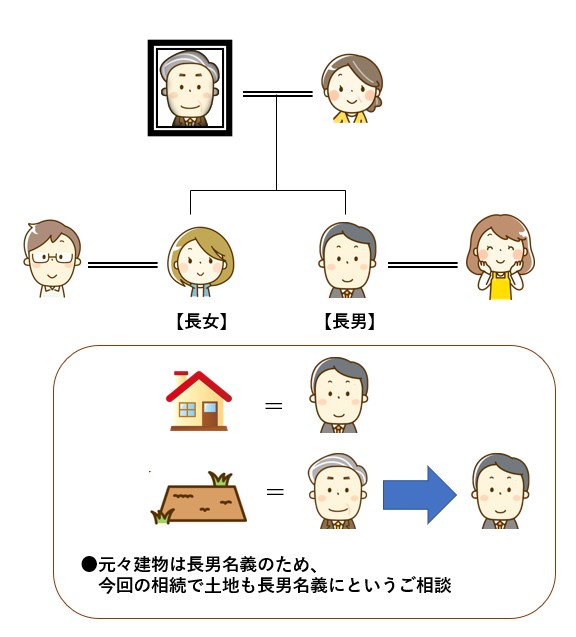

下記の相関図をご覧ください。

≪相関図≫

父(被相続人)、母(同居)、長女(嫁いでいる)、長男(同居)

弊社の司法書士が、ご自宅を訪れ遺産分割協議についてお話をお伺いしたところ、建物は同居の長男で登記名義が入っている為、今回父の底地の相続登記も長男名義にしたいと、お話が進み、相談が終盤に近付きました。

同居のお母様も、ご長女の方も、実家の土地は、ご長男が単独名義をいれることで納得していたのですが、肝心のご長男はなぜか難色を示し、なかなか発言をしません。

そして、最後にご長男から次の様なご意見が、、、、

『実は、今妻と別居中でして。。。

これから、財産分与について話し合う所なのですが、今、私が実家の土地を相続してしまうと、この土地の一部を財産分与で妻に渡す必要があるかもしれないと思って。。。

それだけは、耐えがたく今回は私の名義にしたくないのですが。。。』

皆さんは、この問題についてどう思いますか?

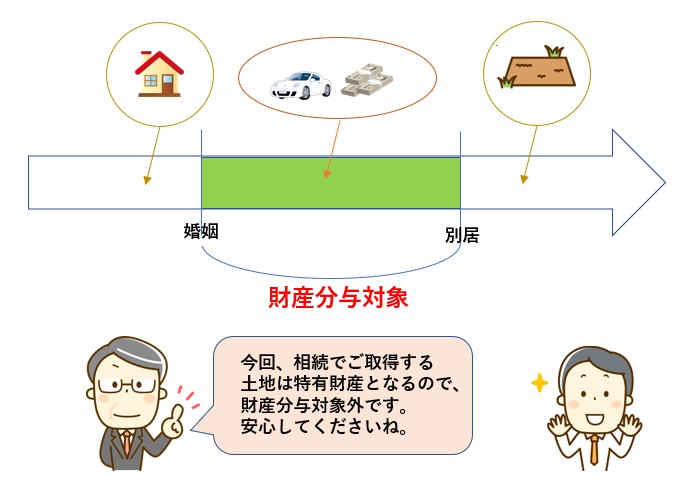

結論から先に申し上げますと、今回のケース、実家の土地の相続は、離婚時における財産分与には影響を与えません。

ですので、今回のケースは、相続人全員のお話合い通りご長男が取得したとしても、ご長男の妻には、実家の土地の持分や代償金を財産分与として支払う必要はありません。

離婚時の財産分与は、婚姻時点~別居時点までに夫婦で共同で築き上げてきた財産一切が対象となりますが、婚姻前にご自身名義で買った財産や、実家の相続で取得した財産は特有財産と言われ、一切財産分与の対象にはなりません。

上記の内容をお伝えすると、ホッとしたご様子で、無事ご長男名義で相続登記の申請をすることが出来ました。

相続専門の司法書士は、単なる手続き代行ではなく、各ご家庭が置かれた状況や一切の事情をヒアリングし、時には相続とは関係ないように思われる法律知識も駆使しながら最適な遺産分割を提案していきます。

遺産分割で迷っている、二次相続を睨んだ遺産分割をしたい、相続人の一人が債務整理をしている、相続人の一人が離婚協議中である、相続人の一人が失踪してしまっている。

等々、、、遺産分割には多種多様な論点が盛りだくさんです。

当法人では、多種多様な相続手続きを手掛けてきた専門の司法書士がチームを組み、要所要所で最適な提案をしていきます。

相続でお悩みの方は、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、是非お気軽にご相談下さい。

特別代理人の選任申立について (2020.12.15)

以前のトピックスにて、相続人の中に未成年者が含まれる場合に、『特別代理人』の選任が必要になるケースがある事について触れました。

今回のトピックスでは、特別代理人の選任申立について、より詳しく見ていきましょう。

特別代理人を選任するには、未成年又は成年被後見人である相続人の住所を管轄する家庭裁判所で申し立てを行います。

(例えば、東京都目黒区であれば東京家庭裁判所本庁に、神奈川県相模原市は横浜家庭裁判所相模原支部になります。)

申立人となるものは親権者もしくは利害関係人です。

●特別代人選任申立書(800円の収入印紙貼付)

●連絡用の郵便切手

(各管轄の家庭裁判所によって金額が異なりますので、直接家庭裁判所へお問い合わせください。)

●添付書類

・親権者又は未成年後見人の戸籍謄本(全部事項証明書)

・特別代理人候補者の住民票又は戸籍附票

・利益相反に関する資料(遺産分割協議書案・契約案等)

(・提出する戸籍謄本等の原本還付が必要であれば、原本還付の上申書)

特別代理人になる人の資格については特に制限はなく、遺産分割について利害関係の無い人であれば、子供の親族であっても問題ありません。

例えば申立人の父母や兄弟姉妹でも特別代理人になることはできます。ただし、特別代理人の候補として届け出た人が適切ではない場合は、家庭裁判所によって弁護士や司法書士などの専門家が選任されます。

特別代理人になってもらえる人が見つからない場合、ご自身で司法書士等の士業専門家を代理人の候補者に選任することもできます。

裁判所では遺産分割協議書案の内容を確認した上で、特別代理人の申立を受理するかどうか判断します。

特別代理人が選任された時と異なる遺産分割協議書の内容で、遺産相続手続きをすることができません。

遺産分割協議書案の内容が未成年に不利な内容であれば、特別代理人の申立は受理されない可能性があります。

しかし、例えば遺産が自宅の不動産のみで子供が幼い場合など、未成年者を養育するために親権者が相続した方がよいケースもあります。

このような場合は、遺産分割協議書や上申書・陳述書に「子の養育費に必要なため、親権者に遺産を相続させる」旨の内容を記載しておくと相続人に不利な内容ではないことが分かるので、家庭裁判所に受理されやすくなります。

遺産分割協議書案の内容によって家庭裁判所の判断が決まってしまうため、特別代理人が必要になる場合は、協議の段階から早めに専門家に相談すると良いでしょう。

当法人では経験豊かな相続専門の司法書士が、様々な側面を総合的に考慮し、遺産分割協議および特別代理人選任申し立てを包括的にご対応させて頂いております。

ご不明な点がございましたら、渋谷区マークシティ、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまで、是非一度お気軽にご相談ください。

遺言と異なる内容の遺産分割協議 (2020.10.13)

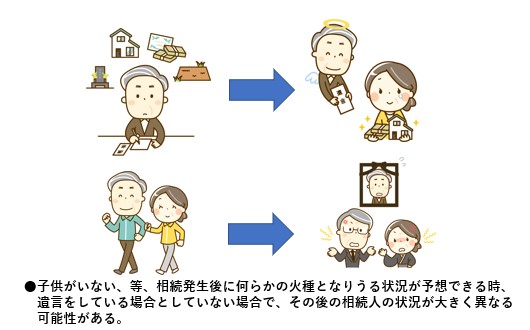

相続が発生し、被相続人に財産があった場合、誰がその遺産を相続するか、という話になりますが、実務上、まず確認することは被相続人が遺言を遺しているか否か、という点です。

法律上、遺言は遺言者の最終意思の尊重という観点から、原則、遺言内容に従う必要があります。

ですので、相続登記や遺産整理を受任する際、司法書士としては遺言が残されているかヒアリングをしていきます。

ヒアリングだけでは、遺言の有無が分からないときは、場合によっては公証役場にて、公正証書遺言の存否を確認する手続きをとる場合もあります。

これほどまでに、遺言というものは尊重されるべきものなのです。

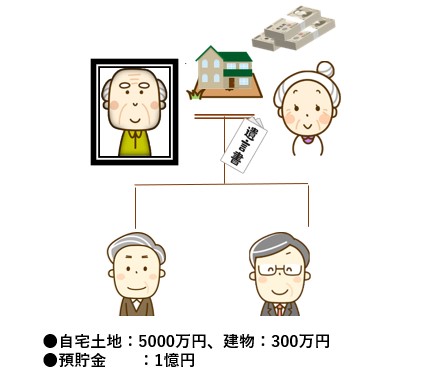

では、例として下記の相関図を見てみましょう。

被相続人が『一切の遺産を妻に相続させる』旨の遺言を残して亡くなった場合、相続人全員は自分たちの意思に反して遺言通りに手続きを進めなければならないでしょうか?

答えは、、、

NOです!!

上記の事例では、奥様が遺言通りに相続財産を受け取ってしまうと、近い将来に訪れるであろう二次相続の際は、配偶者特例が一切使えず、長男・次男が重い税負担に苦しむことは目に見えています。

そういった不合理な結果を招かないよう、原則は遺言の趣旨を最優先するべきなのですが、実務上の法解釈では、相続人全員の合意があれば、遺言と異なる内容の遺産分割協議にて手続きをしても良い、ということになっています。

但し、以下の場合には注意が必要です。

①遺言書中に、相続人ではない第三者への遺贈を含む文言が含まれる場合

②遺言書中に、相続人ではない方が、遺言執行者に指定されている場合

上記①は、当該第三者が遺贈の放棄をすれば、遺贈された財産は遺産に復帰するので、前述の通り、遺言内容と異なる遺産分割協議が出来ます。

上記②は、遺言と異なる遺産分割協議に当該遺言執行者の同意があれば、遺言と異なる遺産分割協議が可能となります。

当法人では、遺言の内容を吟味し、遺言と異なる遺産分割協議が可能であるか、将来起こりうる二次相続税を睨み、最良の遺産分割はどうしたら良いかご提案をさせて頂いております。

まずはお気軽にご相談下さい。

疎遠な相続人との遺産分割調整 (2020.09.15)

前回までのトピックスで、遺産分割の方法等を取り上げました。

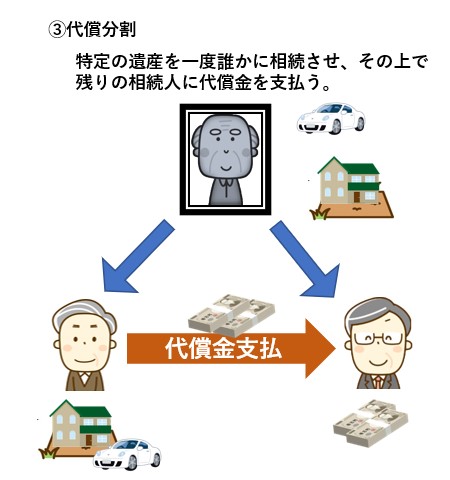

遺産分割の方法には、具体的に現物分割・代償分割・換価分割がありますが、今回は実務上良く使われる代償分割の方法を、事例を交えてご説明していきます。

下記の相続関係図をご覧ください。

上記の関係図は、相続を専門に扱うとしばしば目にする関係図ですが、この関係性において、司法書士が相談を受けるのは後妻たる配偶者からです。

この場合、よくあるご質問が、

②『全く面識がないので全てそちらでお話合いしてもらえませんか?』

③『全て私が相続する内容で交渉してもらえませんか?』

です。

上記①は、前妻の子も法定相続人である以上、その子の協力なしで手続きすることは一切不可能と言えます。

②と③は弁護士に数百万円(時には数千万円)の報酬を支払えば可能と言えますが、相手方である前妻の子にも法定相続分がある以上、敏腕弁護士が入ったとしても、希望通りの結果が待っているとは限りません。

むしろ、疎遠になっている前妻の子としては、大抵の場合、養育費を長年支払ってもらっていないなどの不満等もあり、逆に必死に交渉をしてくる傾向があり、簡単に交渉がうまくいかないケースが多いといえます。

司法書士は、弁護士と違い、遺産分割についての交渉代理権がありません。

また、いきなり弁護士名義での手紙が届くなどすれば、感情面での折り合いがうまくいかないことが多々あります。

ですので、原則はあくまでご本人が交渉のテーブルにつき、遺産分割方法を提示した手紙を書いて相手方の意向を確認する必要があります。

しかし、多くの場合、遺産分割方法を知らない、法定相続分の説明が出来ない、法的要素を踏まえた伝わりやすい手紙の書き方が分からない等、一般の方にはハードルが高すぎると言えます。

この事案に置いて、当法人の司法書士は、後妻の立場、前妻の子の立場に立って下記のような方法で、解決に導いて行きました。

まず、この事案に置いて一番重要なのが、相手方(前妻の子)の法定相続分に配慮することが一番大事で、上記の相関図から前妻の子の法定相続分は8分の1と計算できます。

次に遺産の範囲が、何かを具体的にヒアリングします。

遺産には、不動産・現金・有価証券・預金・動産(自動車等)が含まれます。

この事案では、不動産・預貯金・自動車が主な遺産であり、不動産については固定資産税評価証明書、預貯金は残高証明書、自動車は査定書を取り付け、全てを遺産目録に反映し全財産を金銭に見積もった額を算出しました。

後日、残高証明書等全ての資産のエビデンスを付けた遺産目録を付けた上で、後妻と当法人連名での手紙の文案を考案し、前妻の子の住所に送付しました。

この事案では、財産を全て開示し、法定相続分の主張があれば全て代償金でお支払いをする(代償分割の提案)旨の手紙を送ったところ、前妻の子も誠意を感じ、すんなりと円満に遺産分割協議が成立しました。

遺産相続に不慣れな司法書士事務所がやってしまいがちな、手紙の文案作成の手法として、遺産を開示せず『相続についてご意向如何でしょうか?』といった内容で、ざっくりとした文案を考案することが散見されます。

この場合、十中八九、『遺産を開示してほしい。法定相続分はいくらまで主張できるのか。』など、初っ端から相手方の不信感をあおり円満な解決が見込めないことが多いです。

円満な遺産分割協議が出来ない場合、家庭裁判所において遺産分割調停・審判に進むこととなりますが、調停・審判でも全ての遺産を調査し、目録に反映して申立していくこととなり、当然相手方にも家庭裁判所を通して、遺産目録が開示されることとなります。

やはり、一回目の意向確認の段階から、相手方の法定相続分に配慮してご説明し、遺産分割方法を提案していく方が後々の裁判手続きに置いても有用に働くと言えます。

司法書士は中立公正を保ち、終局的な、調停・審判を見据えた手紙の文案を考案する必要があります。

当法人には、相続専門チームが設置されており、日々あらゆる遺産分割を模索してお客様を解決に導いています。

まずは、お気軽にご相談下さい。

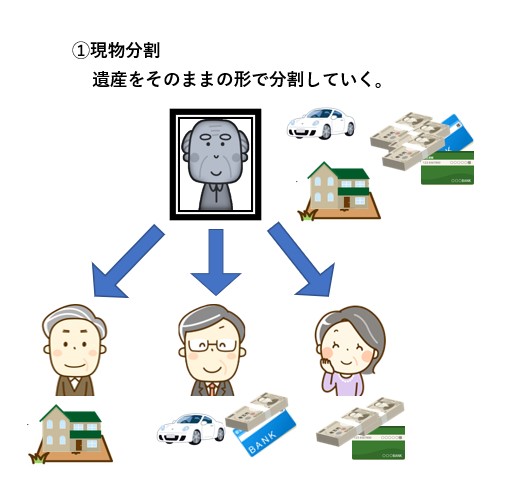

遺産分割の方法 (2020.08.28)

相続が開始すると、遺言書がある場合には遺言書どおりに遺産を分ける流れとなりますが、遺言書がない場合には、相続人の話し合いによって遺産の分け方を決定します。

これまでのトピックスで、遺産分割協議について何度か取り上げてきました。

今回は実際に遺産分割する際の方法について、改めて紹介していきたいと思います。

遺産分割の方法には大きく分けて3つの方法があります。

現物分割とは不動産、現金などの財産を「そのままのかたちで相続する」という分割の方法です。

例えば自宅を長男が相続し、預貯金は次男が相続、株式は長女が相続する場合などです。

●手続きが簡単で分かりやすい

現物分割は、基本的に「誰か1人が対象の遺産を引き継ぐ」だけなので手続きが簡単です。

●遺産をそのままの形で相続することができる

被相続人が残した自宅などを、形を変えずに残しておくことができます。

●完全に平等に分けることが難しい

現物分割は、相続人間で不公平になりやすい問題があります。例えば遺産が不動産しかない場合、長男が1人で不動産を取得すると他の相続人は不満を感じるでしょう。

他に車や動産、株式などの財産があっても不動産と比べると価値が低いケースも多々あります。

現物分割では完全に公平に分割するのは困難なケースが多いのです。

換価分割とは、「遺産をいったん売却してその代金を相続人で分ける」という分割の方法です。

例えば、被相続人が所有していた土地と建物を売却し、その売却代金の5,000万円を妻が2,500万円相続し、子二人が1,250万円ずつ相続するという場合です。

●平等に分割することが可能

遺産を売却し金銭にするわけですから、1円単位で平等な分割をすることができます。

●被相続人の遺産をそのままの形で残しておくことができない

亡くなられた方や自分の実家を売却するのは心苦しい、と思う方もいらっしゃるかと思います。

●費用や手間がかかる

遺産をいったん売却するという手続きが入りますので、他の分割方法に比べて費用と時間がかかることがあります。

●相続人に税金がかかることがある

不動産を売却してそれによって利益を得た場合、不動産譲渡所得税という税金が課されます。

代償分割とは、「遺産を一人の相続人が多く取得し、その代わりに遺産を少なく相続した相続人に対して金銭を支払う」という分割の方法です。

例えば、相続財産が5,000万円相当の不動産と預金1,000万円だった場合(相続人は長男と次男)に、「長男が不動産を相続し次男が預金1,000万円を相続した上で、長男は次男に2,000万円の現金を支払う」といった分割方法です。

●遺産をそのままの形で残すことができる

換価分割のように遺産を売却するわけではないので、被相続人の遺産をそのままの形で残しておくことができます。

●代償金を支払う相続人にお金がなければならない

代償金は遺産を相続する相続人が支払わなければなりませんので、その人に支払うお金がなければすることができません。

●後に争いになる可能性がある

代償金を支払うと決めたのに期限になっても支払いをしてくれない、などの理由で争いに発展する可能性もあります。

以上、三つの遺産分割の方法についてご紹介致しました。

いずれかの方法によらなければならないということはなく、それぞれを組み合わせるといった方法も可能です。

遺産分割では相続人間の利害が対立し、争いになるケースもあります。そうならないため、一度専門家に相談することをお勧めします。

当法人では経験豊富な相続専門の司法書士が、税務などの周辺知識も踏まえた上で、最適なコンサルティングをご提供致します。

是非一度、お気軽にご相談ください。

遺産分割協議と債務整理手続き (2020.07.16)

前回までのトピックスでは、相続手続きのみに着目してトピックスを掲載してきましたが、今回は相続と他の手続きの関連という観点から、遺産分割と債務整理手続きとの関連をご説明させて頂きます。

数は多くない事例ですが、ご相談を受けて「これは、、」とハッとした事例を記事にしたいと思います。

上記の相続関係において、被相続人の遺産は自宅の土地建物のみであり、長男が全て相続することで話が進んでおり、手続きのご相談に来られました。

相続税が課税されるリスクもなく、担当の司法書士が「今回はスムーズに手続きが進みそうだ。」と思いながら、談笑交じりに各種委任状等に署名捺印をもらっていた矢先のことです。

これから、遺産分割協議書を作って判を貰おうとしている中でのこの長男様の何気なく発した一言に、担当の司法書士は冷や汗をかいたそうです。

しかし、いったいどういう事でしょう?

民事再生手続きとは、『借金の返済が困難となった人が、裁判所に申立てを行うことによって、借金の減額を目指す救済制度』のひとつです。

その為、土地や家屋と言った価値の高い資産を保有したままで手続きを行うことは、この制度の趣旨に沿ったものではありません。

なぜなら、個人再生には清算価値保障の原則というものがあり、資産が多ければそれだけ返済額も高額となる仕組みとなっているからです。

逆に、民事再生手続き中に相続が発生し、遺産を貰えるのに自己の判断で遺産分割協議により相続分を放棄してしまった場合、この事実が裁判所に明るみになると民事再生手続きに支障をきたしてしまう恐れがあります。

もう少し分かりやすく言うと、

①相続で遺産を取得すると弁済総額が上がる

②遺産分割協議において自己の相続分を放棄した事実が裁判所に明るみになってしまうと、再生計画が認められず民事再生手続きが否認されてしまうおそれがある

今回は②のケースだったのです。

後日、当法人から民事再生手続きを受任している弁護士法人にご連絡をして、内容を詳しく聞き打合せたところ、二男様は今回のお父様の相続について、家庭裁判所に正式に相続放棄の申述をしてもらうことで話がまとまっていきました。

遺産分割協議の中でする相続分の放棄と違い、家庭裁判所へ申し立てる相続放棄の申述は、初めから相続人で無かったものとみなされる為、民事再生手続き中に行っても再生計画に影響を及ぼすことは一切ないのです。

ただし相続放棄には、相続開始の事実を知ってから3か月以内に申立てをしないと原則認められませんので注意が必要です。

また、今回の相続関係では、相続放棄者(二男)以外にも第一順位の相続人(長男)がいたから良かったものの、第一順位の相続人が一人であって、かつその相続人が相続放棄をしてしまうと、相続人がガラリと変わってしまいます。

相続放棄の絡む法定相続人の考え方はこちら↓

もし相続人の中に債務整理手続き中の方がいる場合、お早目にその事情も含めご相談頂ければと思います。

こういった特殊な事情を含む相続関係ですと、相続を専門としている事務所でないと思わぬ見落としが発生、取り返しのつかない状況になりかねません。

是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

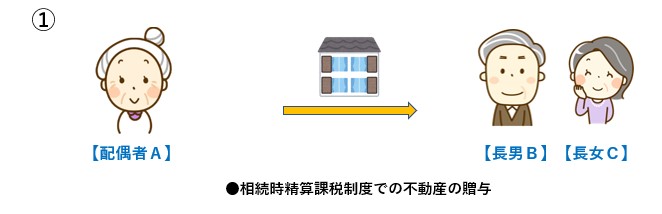

遺産分割と相続時精算課税制度を利用した贈与 (2020.07.02)

平成15年度税制改正において経済活性化の為に新たに創設された「相続時精算課税制度」。

実務ではなかなかお目にかかれないこの制度ですが、今回は、この制度を利用して問題解決をした事案をご紹介してみたいと思います。

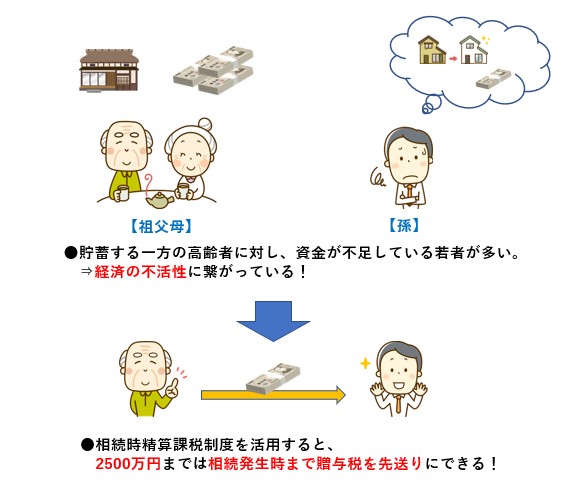

まず、相続時精算課税制度とは、60歳以上の父母、祖父母(平成26年までは65歳以上の父母)から20歳以上の子、孫(平成26年までは20歳以上の子)へ贈与をした場合、相続時精算課税制度を選択した贈与税申告を税務署にすることで、2500万円までの贈与に関しては贈与税を課税しないという制度です。

高齢者は基本、大きなお金を使う機会がなかなかありません。

一方で若い人は大きなお金を持っておらず、消費が活性化しないといった理由から、早めに次世代に財産を贈与させ、経済を活性化させようとして新設された制度で、一見聞こえが良い制度なのですが、実務上ほとんど利用されるケースがありません。

なぜなら、この制度には裏があり、贈与された財産は「相続財産の前渡し」と考えられ、贈与した父母等が亡くなった場合、その財産は贈与した父母等の相続財産として足し戻しの対象として計上しなければならないことから、あまり節税の意味がないと言われているからなのです。

つまり、読んで字のごとく、贈与時には2500万円までの贈与であれば課税しないが、贈与者に相続が発生したらその時点で精算するという、いわば贈与税のツケ払いの様な制度なのです。

前述した制度の性質上、相続税がかかるご家庭の節税対策では、まず利用されないことがほとんどです。

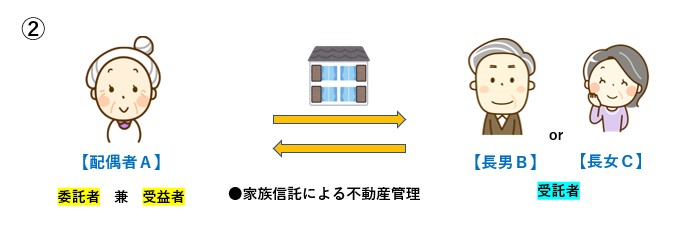

しかし、考え方を変えれば、将来相続税が発生しないことが確実視される場合は、認知症対策としての資産承継対策に利用することが出来ます。

上記の相続関係において、実際に当法人が相談を受け提案をした事例をご紹介します。

(※税務相談及び税務申告部分は提携税理士によります。)

被相続人の遺産は、自宅マンションの持分3分の2のみ

配偶者は78歳で、配偶者の財産は、自宅マンションの3分の1(評価額650万円程)及び預貯金240万円のみで、計890万円相当

(配偶者が亡くなった場合の相続税の基礎控除額は4200万円であり、聴取した内容では相続税はかからないと見込まれる)

長男、長女は父の遺産は、兄弟で2分の1ずつ取得し、将来母が施設に入る際の入居費用として、いつでも売却出来るようにと考えている

また、配偶者も長男長女はよく自分の面倒を見てくれるし、今更自分の名義を入れようとは思わないという意向

遺産分割協議については、上記の通りで話がまとまっていきましたが、配偶者にはまだ固有の財産として自宅マンションの3分の1が残っています。

この3分の1を元気な内に何とかしなければ、いざ施設に入ろうとしてお金が必要な時に、認知症になっていた場合、成年後見申立て及び居住用財産の許可審判をしなければ、売却活動が一切できなくなってしまう恐れがありました。

そこで、当法人の司法書士と提携税理士とで、ご家族全員と話し合う機会を設け、下記の2つの方法をご提案させて頂きました。

②の家族信託契約は、契約条項も複雑でスキーム作りに非常に時間がかかり、計画中に当事者が認知症になってしまうおそれがあることから、今回の相談者の方は①の方法を選択されました。

後日、遺産分割協議書及び贈与契約書に調印を済ませ、自宅マンションの名義は長男長女が2分の1ずつ取得することができ、母の相続対策・認知症対策・老後資金対策をすることが出来ました。

数年前から母の施設費用・扶養のことで、気をもみ続けてきた長男長女の方。手続きを終え、非常に安心した様子でした。

当法人では、依頼者のお話しをじっくりと聞き取り、その依頼者の問題解決のための方策としての選択肢はいくつあるのかを常に考慮し、ご提案することに繋げています。

相続手続き、相続対策等でお困りの場合は、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、まずはお気軽にご相談下さい。

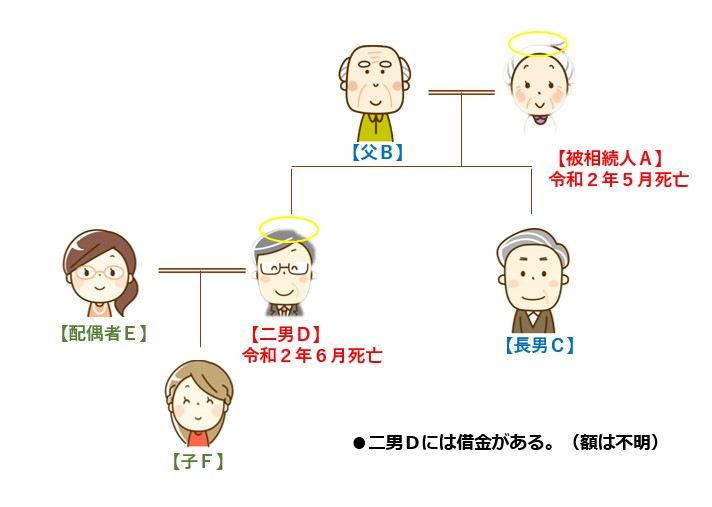

数次相続と法定相続分の行方 (2020.06.30)

以前のトピックスで、法定相続人・法定相続分・相続放棄のご説明をさせて頂きました。

今回は、実務で年間数件お目にかかるか否かの特殊な事例を掲げ、ご説明していきたいと思います。

当法人にご相談にいらした方で、話を聞くところ下記のような相続関係でした。

実はこちらのご相談、既に手の打ちようがなく最終的にお受けすることは出来なかった案件です。

いったい、何がどのように困った状況だったのか、順を追ってご説明いたします。

先程の事例ですが、最終的な法定相続人は、B・C・E・Fになります。

まず、Aの死亡時の法定相続人はB・C・Dに確定します。

ところが、上記の事例ではAの遺産分割未了の内に二男Dが亡くなっています。

このように、相続が立て続けに発生することを数次相続と言い、被相続人Aの遺産分割をする際、二男Dが被相続人Aから承継した4分の1の法定相続分はそのままDの法定相続人に承継されます。

ですので、Dの代わりにDの第一順位の法定相続人であるE・FがAの法定相続人として登場することとなるのです。

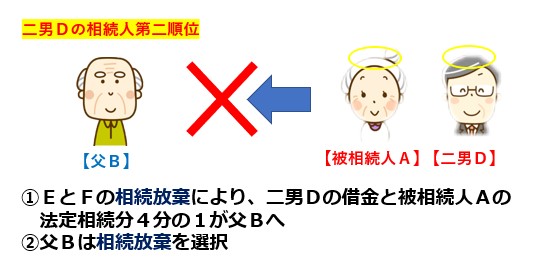

ここからかなり複雑な話になりますが、二男Dには借金があり、目ぼしい財産はAの法定相続分4分の1しかないことから、Dの配偶者Eと子Fは相続放棄の申述を家庭裁判所に提出していきました。

すると、二男Dの借金とAから承継した法定相続分4分の1は、第二順位の父Bに承継されます。

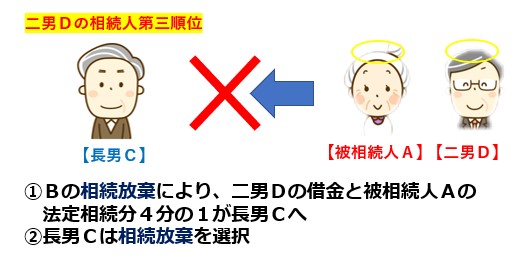

父Bが相続放棄を選択した場合、最終的に第三順位の兄弟Cに借金とAから承継した法定相続分4分の1が承継されます。

実務上、借金がある場合、第一順位の相続人が相続放棄を選択すると、第二順位・第三順位の相続人に順次借金返済の義務を生じさせてしまうことから、第三順位の兄弟まで相続放棄の申述を提案していくパターンが多いと言えます。

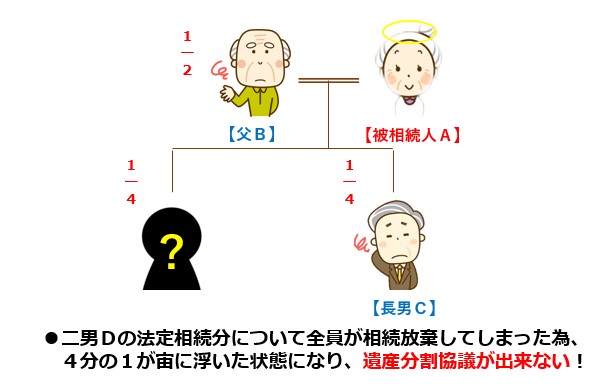

第一順位~第三順位の法定相続人全員が相続放棄をすると、相続人不存在となり、借金はもとより、Dに帰属していたAの法定相続分4分の1は宙に浮いた状態となります。

Dの相続関係について、Dの法定相続人が全員相続放棄をしたから、Aの遺産分割協議はB・Cのみで行えるということではないのです。

この事例においてAの遺産分割協議をする場合は、Dの相続財産管理人(通常弁護士か司法書士が選任されます)の選任の申立てを家庭裁判所に申立て、選任された相続財産管理人とB・Cとで遺産分割協議をすることとなります。

相続財産管理人の選任申立てには、家庭裁判所に予納金として通常30万円~100万円ほど予納しなければならない他、Dの相続財産管理人とB・CがAの遺産分割協議をする際、Dに帰属した法定相続分4分の1相当を代償金で支払う、等の策をとらなければ、遺産分割協議は成立しません。

相続財産管理人は、相続人不存在となった場合に登場し、被相続人(ここではDのこと)に帰属した債権債務を早期に取り立て・弁済する義務を負っています。

よって、4分の1相当の代償金が支払えない場合は、相続財産管理人から遺産分割調停・審判を申立てられ、Aの遺産である自宅等を売却する手続きを取られてしまう可能性があります。(換価分割)

上記の事例は、他事務所の司法書士が既にDの法定相続人全員の相続放棄を完結させた上で、後日Cから当法人に相談を頂いた事例でした。

相続放棄を担当した司法書士は、相続放棄後の始末をすることが出来ずお手上げ状態だったとのことで、当法人に相談が来た次第です。

本来であれば、事前に全ての流れを聴取した上で、例えばDの財産については限定承認をするなどのご提案が可能です。

相続に精通している専門家でないと、このように複雑な事情が絡んだご相談を解決に導くのは困難と言えるでしょう。

相続手続、相続放棄は安易に考えずに、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、是非一度ご相談にいらしてください。