自筆証書遺言と物件の同一性 (2020.07.31)

以前のトピックスで、自筆証書遺言について取り上げました。

公正証書遺言と法務局で保管された自筆証書遺言(令和2年7月10日より保管制度開始)以外の遺言書は、家庭裁判所の検認を受けなければなりません。

遺言書の検認を受けていなければ、不動産の名義変更登記の申請、預貯金解約等の相続手続きをすることができないからです。

しかし実のところ、検認を受けたからといって、その遺言書を使って不動産の名義変更等を行えるとは限りません。

遺言書の記載内容が明確でないために、遺言書だけではその内容を実現できないケースがしばしば見受けられるのです。

≪事例≫

相続人からの遺言書に関するご相談で、お亡くなりになった方は生前に自筆証書遺言を作成していました。

遺言書はすでに検認手続き済みとのことです。

遺言には「自宅はAに相続させる」「別宅はBに相続させる」と記載されていました。

住所などの記載はないものの、以前よりお亡くなりになった方から遺言内容を聞いていたため、相続人の間では対象物件がどれになるのか合意済みで、特に争いはありません。

しかしこの事例、遺言書に基づく不動産の名義変更について、事前に登記所に照会をかけたところ、受理できないとの回答を受けました。

不動産の名義変更を登記所に申請する場合、対象となる物件を正確に特定しなければなりません。

今回のケースであれば、登記簿謄本の記載に従って、少なくとも

●建物なら所在、家屋番号

を遺言書に記載する必要があります。

これらの情報を知るには、不動産ごとの登記簿謄本の確認が必要です。

上記で挙げた情報がないと、遺言書で書かれている不動産と、名義変更の対象となる不動産が同じ物件なのか登記官が判断できず、遺言書を使って不動産の名義変更することができないといった不具合が生じます。

しかし、ご自身で作成する自筆証書遺言の場合、こういった形式的な事情を知らずに住居表示(=住所)で記載されることが多く、この住居表示と対象物件の所在・地番等が同一の物件であることを申請者側で示さなければなりません。

今回の遺言書では「自宅」「別宅」としか記載されていないため、まずはその所在等を明らかにします。

また、ここでいう自宅・別宅とは建物だけなのか、それとも敷地である土地も含むのかも併せて検討が必要となります。

遺言書の内容が不明確な場合、特定の条項の解釈をどのように行うべきか、下記の最高裁判例があります。

≪最高裁判決 昭和58年3月18日≫

遺言の解釈にあたっては、遺言書の文言を形式的に判断するだけではなく、遺言者の真意を探究すべきものであり、遺言書が多数の条項からなる場合にそのうちの特定の条項を解釈するにあたっても、単に遺言書の中から当該条項のみを他から切り離して抽出しその文言を形式的に解釈するだけでは十分ではなく、遺言書の全記載との関連、遺言書作成当時の事情及び遺言者の置かれていた状況などを考慮して遺言者の真意を探究し、当該条項の趣旨を確定すべきものであると解するのが相当である。( 一部抜粋 )

なんだか難しい表現ばかりで解りづらいですよね。

要約すると、『遺言書の特定の部分が不明確であった場合、杓子定規に文言の字面だけで判断するのではなく、遺言書の全体との関連性や諸事情を考慮することも認めていますよ。』という事なのです。

よって、内容が不明確な遺言がある場合には、この判例を前提として検討する必要があります。

遺言書・対象不動産の登記簿謄本・お亡くなりになった方の戸籍附票謄本などを集め、各不動産の所在地を管轄する登記所に事前相談を行います。

この際、遺言の対象となる不動産と、名義変更の対象として提示した不動産が同じものかどうかの判断は、登記官に委ねられます。

よって、案件によって、相続人全員の署名・実印済み上申書(印鑑証明書付き)の追加提供を求められたり、遺言書による名義変更を受け付けてもらえないといったことが起こるのです。

自筆証書遺言はご自身だけで気軽に書けるメリットがあります。

しかし、作成時に適切なサポートがないと、ご自身の想いを望んだ形で遺せないという大きなデメリットも存在する、といった事例でした。

いかがでしたでしょうか。

上記のような事例はほんの一例であり、実際には検認手続きをするまでもなく無効と判断されてしまった件や、登記には問題なく受理されたが、金融機関の解約手続きでかなり危うい状況に陥りそうになった件(最終的には何とか受理されましたが、個人でお手続きされていたらまず突っぱねられていたでしょう。)なども、実は多く見受けられます。

大切なご遺産を確実な形で遺したいとお考えの方は、まずは専門家へご相談する事をお奨めいたします。

遺言をお考えの方は是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまでお気軽にご相談ください。

所有者の住所が異なる相続登記 (2020.07.14)

1.被相続人の最後の住所と登記簿上の住所が異なる場合

1-1.住所変更登記は不要

1-2.被相続人と登記上の所有者が同一人物であることの証明は必要

2.被相続人の戸籍(本籍地)を確認する

3.住民票の除票や戸籍の附票の除票の住所を確認する

4.所有権に関する被相続人名義の登記済証を提供する

5.登記簿上の住所を管轄する役所に、不在籍証明書・不在住証明書の請求をする

相続が発生して、相続による不動産の名義変更の準備を始めたところ、不動産の所有者の登記簿上の住所が亡くなった時点での住所と一致しない、というケースがよくあります。

この様な場合は、通常よりも複雑な確認作業を必要とします。今回はこの確認作業の流れと必要な書類について取り上げてみましょう。

不動産の所有者Aさんがご存命の場合、例えば売却や贈与等でその物件を手放す事になったタイミングで、住所の変更があれば変更登記をしなければなりません。

しかし相続に限り、変更登記をしないまま所有者が亡くなった場合は、あえて亡くなった時の住所に変更する必要はありません。

ただし、その住所のまま相続登記をしようとした時、過去に住所移転をした経緯を知らない法務局の登記官からすると、登記簿上のAさんが、違う住所で亡くなったAさんと同一人物かどうか、一見すると判断がつきません。

そのため、亡くなったAさんがその不動産の所有者であったことを証明する必要があります。

具体的には以下の順序に従って確認作業を進めていきます。

所有者となる被相続人Aさんの出生から死亡までの全戸籍において本籍地を確認し、登記簿上の住所と合致するかをチェックします。

これは、過去の登記法において、登記をする際に本籍地を住所として登記していた時期があったためです。

(現在は本籍地ではなく、住所により登記します。)

合致する本籍地の記載がある戸籍があれば、その戸籍をもって、Aさんが不動産の所有者で間違いないことを証明することができます。

被相続人Aさんの住民票の除票や戸籍の附票の除票(改製原附票を含む)に記載されている、現住所より以前の住所等を確認します。

もし、登記簿上記載されている住所と同じものがあれば、それらを添付して登記手続きを進めることができます。

※住民基本台帳施行令の一部改正(令和元年6月20日施行)により、現在の戸籍の附票の除票及び住民票の除票の保存期間は5年間から150年間に延長されました。

しかし、それ以前に保存期間を経過してしまっているものは交付を受けられないため注意してください。

上記1,2で住所がつながらない場合において、所有権に関する被相続人Aさん名義の登記済証を添付すればよいことになりました。

(平成29年3月23日民二第175号通達)

登記済証とはいわゆる権利証のことです。登記済証はこの世に一つしか存在せず、しかも、基本的に所有者自身が保管しているものです。

よって、この書類の提供があれば、登記簿上の所有者Aさんと被相続人Aさんが同一人物であるとしてもよいだろう、という趣旨になります。

上記1~2によっても登記簿上の住所に合致する記載が一切見当たらず、かつ3によることもできない場合は、不在籍証明書・不在住証明書・相続人全員で作成した上申書などを管轄法務局へ提出する方法が考えられます。

※個々のケースで何を提出すべきかは、管轄法務局での取り扱いを事前に確認する必要があります。

いかがでしたでしょうか。

本来、住所変更登記は所有者が生前に行うべきものなのですが、手間や費用がかかるため、実際には放置している方が多いのが現状です。

今回ご紹介したのはほんの一例であり、相続手続きには複雑な確認作業を要する場合が多くございます。相続による不動産の名義変更をされる場合は、専門家に相談することをお勧め致します。

どうぞお気軽に司法書士法人鴨宮パートナーズまでご相談ください。

生命保険金が貰えない?保険を組む際の注意点 (2020.06.09)

前回までのトピックスで、税法上、生命保険には相続人一人当たり500万円の非課税枠があり、相続税対策として現預金を生命保険に組み替えて置くことが有用であることをご説明致しました。

今回は、保険の組み方によってかかってくる税金の種別の違いや、特殊な生命保険の組み方についてご説明してみたいと思います。

まず前提として、生命保険金(死亡保険金)は被保険者が死亡するという保険事故が発生しない限り、おりてきません。(具体的な補償内容は商品によって異なります。)

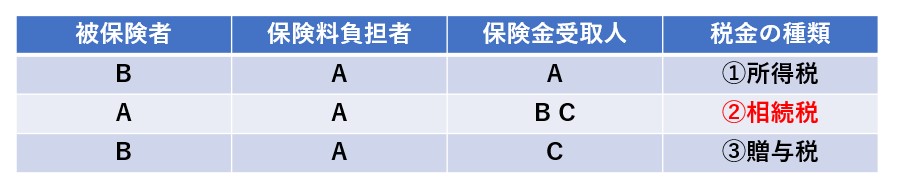

交通事故や病気などで、被保険者が死亡し、保険金受取人が死亡保険金を受け取った場合には、被保険者、保険料の負担者及び保険金受取人がだれであるかにより、所得税、相続税、贈与税のいずれかの課税対象になります。

具体的な課税関係は、下記の例を参照してください。

【死亡保険金の課税関係表】

相続税の非課税枠として、相続人一人当たり500万円の非課税枠が使えるのは上記の表の内、②の組み方で生命保険を組んだ場合に限られます。

相続手続きを行う際、故人のご自宅に伺い相続人からお話しを聞いていて、②のケースでしっかりと相続対策をされているご家庭もあります。

しかし残念なことに、保険の営業マンに「相続税の非課税の対象になるから」と、不正確なアドバイスを受け①のケースで保険を組み、結果何の相続対策にもならなかったケースに年間何件か当たることがあります。

保険の組み方を間違えてしまうと、全くもって相続税対策になりませんので、保険を組む際は十分に注意した方がいいでしょう。

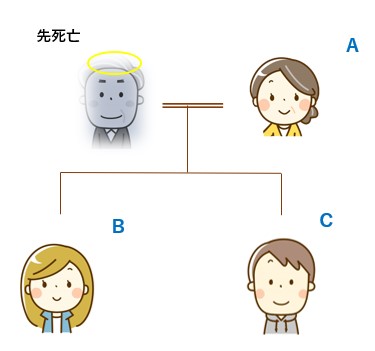

ところで、①のケースで保険を組んでいる場合、Aが亡くなった場合、保険金は誰が受給できるでしょうか?

答えは、誰も受給出来ません。

なぜなら、被保険者Bが亡くなっておらず、保険事故が発生していないからです。

このケースで発生する手続きは、生命保険金の受給手続きではなく、生命保険契約の契約者の地位の変更手続きです。

生命保険の契約者の地位も相続財産の一種となりますので、遺産分割の対象となり、相続手続きを行う必要が出てくる訳です。

契約者の地位の変更手続きは、一切保険金はおりないのですが、Aが納めたこれまでの保険料をそのまま引き継ぐ意味を持ちますので、A死亡時点の解約返戻金相当額を保険会社に計算してもらい、その金額を他の財産にプラスして総財産を把握する必要があります。

もし、相続税が課税される場合、上記の死亡時点の解約返戻金相当額は、相続人一人当たり500万円の非課税措置は適用されないこととなります。

いかがでしたでしょうか。

保険契約を締結する場合は、今後起こりうる相続のことを睨んで、司法書士や税理士、ファイナンシャルプランナーに連携を取ってもらい、適切な組み方をすることをお勧めいたします。

保険で相続対策をされる際は是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまでお気軽にご相談ください。

海外在住の相続人がいる場合の相続手続き② (2020.05.18)

前回のトピックスで、日本国籍をもつ海外在住の相続人がいる場合を取り上げました。

(⇒【海外在住の相続人がいる場合の相続手続き①】 はこちら)

今回はその続編として、海外在住の相続人が外国籍を取得している場合のお話です。

日本においては、「相続は、被相続人の本国法による」と定められています。(法の適用に関する通則法第36条)

そのため、被相続人が日本国籍であれば、相続人の国籍にかかわらず、日本国籍の相続人と同様の権利・義務が発生します。

しかし、今回のように海外在住の相続人が国籍そのものも外国籍に変更している場合、どのように手続きを進めればよいのでしょうか。

まず、日本国籍でないため、現地の日本領事館で署名証明書や在留証明書を発給してもらうことができません。

また、外国に帰化すると日本国籍を離脱して戸籍から抜けてしまいます(除籍)。

そのため、除籍以降の情報については戸籍謄本以外の方法で補い、相続人であることを証明する必要があります。

相続人の国に日本と同様の戸籍制度があれば、その国の戸籍証明書を取得します。しかし、ほとんどの国には、日本のような戸籍制度は存在しません。

よって、海外在住の相続人が外国籍を取得している場合、相続手続きに必要となる書類が取得できないので、これに代わる証明書を用意しなければなりません。

こうした場合に、必要書類のうち不足するものを補うために利用されるのが「宣誓供述書」という書類です。

宣誓供述書とは、『宣誓供述を行う者が自分の知りうる事実を書き記し、大使館の係員や本国の公証人などの認証権者の面前で、その記載内容が真実であることを宣誓したうえで署名または押印し、認証権者(公証人等)が、宣誓する者と署名する者が同一人であること、本人の供述であることを確認して認証文や印章を付与した書面』のことです。

相続人についての宣誓供述書の場合ですと、

「被相続人◯◯の相続人は✕✕である」

「✕✕以外に相続人は存在しない」

「宣誓供述を行う者の住所」

「サインが本人で間違いない」

などの文言を1通にまとめた宣誓供述書を作成し、これに現地の公証人の面前で署名し、それを認証してもらったものを利用するのが一般的です。

なお、この書面は日本国内の相続手続きに利用するため、現地の母国語で記された書類の他、日本語に翻訳したものも用意します。

海外在住の相続人が外国籍を取得している場合、相続手続きの必要書類が通常とは異なります。

上記のように、必要条件を記した書類を作成するだけでも、それ相当の準備と時間がかかります。ですので、個人での対応や、こういった相続案件を経験していない司法書士では手続き完了まで辿り着くこと自体が至難の業と言えるでしょう。

今回のケースに当てはまる場合は、様々な案件対応した専門チームを有する、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまでお早めにご相談ください。

相続手続きと法定後見制度 (2020.05.07)

認知症・知的障害者の方が相続人に含まれる場合、相続手続きの一環として、必ず申立て、利用しなければならないのが法定後見制度です。

今回は、相続手続きで必要な法定後見制度をテーマにお話をしたいと思います。

まず前提として、法定後見制度は、認知症や知的障害で判断能力を欠く、又は、判断能力が不十分な成人の方(未成年者は親権・未成年後見で対応)の財産管理・身上監護を適切にする為に設けられた制度です。

認知症や知的障害には、その症状・度合いに応じて、民法上、次の区分けに応じて、家庭裁判所が『後見人・保佐人・補助人』を選任していきます。

■成年被後見人…精神上の障害により事理弁識能力を欠くもの。→後見人

■成年被保佐人…精神上の障害により事理弁識能力が著しく不十分なもの。→保佐人

■成年被補助人…精神上の障害により事理弁識能力が不十分なもの。→補助人

相続手続きを行っていく際、故人が遺言を残されている場合を除き、遺産分割協議という、相続人全員での遺産分けの話し合いが必要となります。

この遺産分割協議は、一般的な相続手続きのうち、全体の90%以上を占めると言われており、ほとんどの場合、遺産分割協議が必要となります。

遺産分割協議は、各相続人が保有する法定相続分を任意に放棄したり譲渡したりする、云わば法律行為であり、その意味内容を適切に把握して意思表示をすることが重要となります。

この点、認知症のお年寄りや知的障害の方は、通常人と比べると判断能力が不十分と言え、遺産分割協議の中で他の相続人に上手く言いくるめられたりと、自己の法定相続分を安易に失ってしまう危険性があります。

そもそも、重度の認知症や重度の知的障害であれば、意識がなく寝たきりであったりと、全く意思表示が出来ない例も少なくありません。

その為、日本の相続手続きにおいては、真正な遺産分割協議の成立を確保する為、前述の法定後見制度を利用して、判断能力の不十分な相続人に対して、後見人を選任し、判断能力の不十分な相続人の財産(ここでは法定相続分)を守ろうという運用がなされています。

前述の法定後見の中で、実務上圧倒的に多く家庭裁判所に選任申立をされるのが、成年後見人と保佐人の制度です。

成年後見人とは、成年被後見人の法定代理人と位置づけられ、日用品の購入等を除き全ての法律行為を代理していく、云わば未成年者に対する親権者のような働きをする人のことを指します。

一方、保佐人とは、民法13条に規定された法律行為(遺産分割協議や売買契約、建物の大規模修繕、借入、保証契約等)に関し、被保佐人がした法律行為(例えば遺産分割協議)に同意を与える働きをする人のことを指します。

どちらの制度も、民法に定められた申立権者(配偶者、四親等内の親族、検察官等)が申立人となり家庭裁判所へ申立しなければスタートしていかず、申立てが受理されるまで相続手続きはストップしてしまいます。

その為、当法人が相続手続きの相談を受け、相続人の方に認知症の方等がいることをうかがった場合は、即座に後見等の申立から進めていきます。

ところで、この後見等の申立、どのようにしていくのか?とのご相談を受けることが良くあります。

ざっと、家庭裁判所が指定する必要資料を下記にまとめますのでご参照下さい。

□親族関係図

□申立書

□診断書

□診断書附票

□愛の手帳写し

□本人の戸籍謄本

□本人の戸籍の附票

□登記されていないことの証明書

□後見人等候補者の戸籍の附票

□申立事情説明書

□親族の同意書

□後見人等候補者の事情説明書

□財産目録

□収支状況報告書

□財産関係の資料(通帳・保険証券写し、登記簿謄本等)

□負債資料の写し

上記資料を収集した上、遺産分割の場合は、成年被後見人等の法定相続分が確保された遺産分割協議案を添付していかなければなりません。

「自分で手続きしたい。」と仰るケースもありますが、法律や事務作業、資料収集に精通した方でないとまず不可能に近い手続きかと思われます。

法務局や官庁での書類取り寄せもあることから、お仕事をされている方にとっては尚更難しい手続きと言わざるを得ないでしょう。

また、被後見人の方の財産関係をよく存じて無い場合は、

・通帳の過去の履歴を見て、毎月どのような引き落としがあり支出がどうなっているのか

・どのような保険契約があるか

等の情報を読み解いていく必要がありますが、通帳の読み方や保険証券の読み方は慣れていないと非常に煩わしいものです。

また、後見等申立の費用についても質問をされる場合がありますが、

□申立手数料、収入印紙800円

□登記手数料、収入印紙2,600円

□郵便切手、5,000円ほど(裁判所に都度確認)

上記費用(目安)で申立が出来ます。

後は、申立添付資料の収集実費に5,000円程考慮に入れて、自力で手続きをされる場合は総額20,000円程で手続きが出来るでしょう。

後見等申立のお手伝いは、司法書士か弁護士しか出来ない決まりとなっていますが、司法書士等の専門家に依頼する場合は別途報酬がかかることとなります。

最後に、良く受けるご質問で、

との質問を受けます。

これは、本人の財産状況・被後見人と後見人候補者との関係性、居住関係等全ての事情を考慮して、家庭裁判所が職権で決定することになります。

つまり、手をあげても確実に後見人に選任されるとは言い切れないのです。

東京家裁の運用では、金融資産500万円を超えると一般的に専門職後見人といって、司法書士が選任されるケースが多いと言われています。

また、全国的な統計をみても、司法書士等の専門職が選任されるケースが七割ほどであり、親族後見人が選任されるケースは少ないと言えます。

成年後見人の申立手続きから審判確定には、通常3ヶ月~4ヶ月のお時間を要します。

相続人のうちに認知症の方がいらっしゃる場合等は、お早目にご相談されることをお薦め致します。

借金等がある場合の相続手続き (2020.04.22)

2.相続放棄の概要

3.相続の種類とは

3-1.限定承認について

3-2.相続財産に不動産が含まれる場合

3-3.キャピタルゲイン(増加益)への課税

4.専門家に依頼する場合

一口に相続手続きと言っても、故人の資産状況等、各ご家庭の事情によりその手続き方針は千差万別です。

今回は、故人の財産が借金等しかない場合の相続手続きをご紹介致します。

故人にプラスの資産がなく、借金しかない場合、何も手続きをせず放置をしていると、日本の法律では、その借金は相続人に自動的に承継される決まりとなっています。

(銀行ローン、消費者金融からの借り入れ、故人の友人からの借金等など。)

上記の借金諸々を、何も手続きをしない限り、相続人が法定相続分に従って、借入先にお支払いしていく義務が出てくるのです。

このような、借金関係を一切承継したくないという相続人は、故人が亡くなったことを知ってから3か月以内に、所轄の家庭裁判所に『相続放棄』という手続きをとることにより、借金の承継を免れることができます。

相続放棄の手続きは、必要書類を添付して所轄の家庭裁判所に申述しなければならないばかりか、3か月以内という期間制限があることから、手続きの流れを熟知していないと、所轄の家庭裁判所に『期限切れで却下』という扱いを受ける危険性があります。

また、家庭裁判所に相続放棄の申述をしてもすぐに手続きが終わるのでは無く、後日届く家庭裁判所からの照会書に回答をして、家庭裁判所に相続放棄を認めて貰えなければ相続放棄の手続きは完了しません。

さらに実務上、債権者に対しては、相続放棄申述受理証明書を提出しなければ、相続放棄の効果を認めて貰うことが出来ません。

この、相続放棄申述受理証明書、家庭裁判所が自動的に発行してくれるのでは無く、別途、『相続放棄申述受理証明書の交付申請』という手続きをしなければ手に入らない代物なのです。

前述した、手続きに必要な必要書類は、故人と相続人がどのような関係であったのかにより、大きく異なってきます。

また、借金等のマイナスの遺産が無いと思っていたら、ある日突然債権者からの通知が届くケースも多々あります。

相続が発生すると、相続人は法律上、下記の3つの選択肢の中から手続きを選択することとなります。

①単純承認:プラスの財産もマイナスの財産も一切合切相続するということ

②相続放棄:プラスの財産もマイナスの財産も一切合切相続しないということ

③限定承認:マイナスの財産も相続するが、そのマイナスの財産(借金)の弁済は、相続財産の中から弁済し、相続財産の中から弁済しきれないものについては責任を負わないという選択

実務上、圧倒的に多いのが①のケースです。

続いて、多いのが②のケース。このケースは、「もはや遺産が借金しかない場合や、遺産に借金はなく不動産があるけれど固定資産税を払いたくない、そして売却しようにも買い手がつきにくい場合」等が挙げられます。

ここで、実務でほとんど選択されない③のケースをご紹介致します。

この限定承認という手続き、必要書類も手続きの流れも、前述した相続放棄の手続きよりも格段に難易度があがります。

限定承認は、適正な手続きを取って各債権者に弁済をし、余剰財産があれば相続人が取得することが出来るという制度です。

一見すると聞こえはいいのですが、手続きが非常に煩雑なのです。

一般的には、遺産を把握しきれず債務超過となっているか明らかでないため、相続放棄をした方がいいかどうか判断できない場合や、債務超過だが家業の承継のため相続財産の一部だけは確実に取得したい場合等に有効な制度といえます。

限定承認は、相続人全員で同時に申立をしていく必要があります。

この申立の際に、借金等のマイナス財産も含めた相続財産の目録も添付していかなければならない為、事前の財産調査が必須となります。

また、限定承認申立後、家庭裁判所は相続人の中から相続財産管理人を選任し、選任された相続財産管理人は、相続財産の管理及び清算手続きを行っていくこととなります。

この相続財産管理人に選任された相続人は、故人の債権者の方々に対し、官報(国の機関紙)公告をしたうえ、知れたる債権者(取引銀行等)には各別の催告(通知と同義にとらえて頂いて結構です。)をしなければなりません。

限定承認の手続きでは、相続財産に不動産等が含まれる場合、この不動産を換価(売却してお金に換えること)していく必要があります。

この換価手続きは原則、民事執行法に規定する競売の方法により行われますが、限定承認者が買受けを希望する場合には、家庭裁判所が選任した鑑定人が評価した相続財産の価額を支払うことによって、競売せずに買受けることが出来ます。

これを先買権の行使といいますが、この先買権の行使をすることによって、例えば、家業を承継する為に故人の不動産をどうしても取得して、その他の債務・借金は相続財産の中から支弁したいという方にとっては有用な手続きと言えるでしょう。

上記手続きを終えると、相続財産管理人は、申し出のあった相続債権者に対し、相続財産をもって弁済をしていくこととなります。

弁済が終了してもなお残余の相続財産がある場合、相続人間で遺産分割して当該財産を取得していきます。

限定承認をすると、相続税とは別個に、みなし資産譲渡所得税という譲渡所得税が発生します。

相続は、故人から相続人への承継という概念がありますが、限定承認をすると、相続が開始した時の時価で資産が譲渡されたものとみなされ、譲渡所得税が課税されることとなるのです。

このみなし譲渡所得税課税にも注意しながら手続きを進める必要がありますが、この課税リスクの考え方は税理士でも頭を抱えるほど難しく、容易に判断ができるものではないのが実情です。

みなし譲渡所得税は、相続財産から支払うこととなり、万が一相続財産から支払えない場合でも、相続人固有の財産から支払う義務は一切ありませんが、事前に税理士への相談はしておいた方がよろしいかと思います。

このように手続きを紐解いて行くと、司法書士・税理士等が連携を図りながら進めていく必要があり、また、相続人にも相続財産に対する管理責任や競売手続き、相続財産の鑑定人選任申立手続きを伴うことから多大な負担となり、家業を承継して相続財産の中から特定の財産のみを買い取りたいといったような特別の事情がない限り、あまり選択されない手続きと言えます。

相続放棄を検討する上で、前述したような期限、手続き内容の複雑さを鑑みると、士業専門家に依頼するのが良策と言えるでしょう。

ただしどの専門家でも良いというわけではありません。

相続放棄の申立ては家庭裁判所へ行う為、お手続きをお手伝い出来るのは、司法書士か弁護士に限られており、税理士・行政書士等の他士業は関与することが出来ません。

また、司法書士・弁護士と言っても専門分野が多岐に分かれており、手続きの進め方・考え方等は相続に専門特化していなければ、ご提供が出来ません。

例えば、故人に借金等があったのかすら把握されていない相続人からのご依頼の場合、各種機関に信用情報調査を依頼するところから始まります。

当法人では、故人に借金があったことをたった今知ったけど、相続放棄の期限まで『あと3日』等という事案を解決したケースも過去にございました。

各ご家庭の事情にもよりますが、上記の様なケースでも、相続放棄の手続きを多く取り扱って来た当法人のノウハウを活かせば、最適な方法をご提案することができます。

限られた期間内に相続放棄の手続きを完了させるのは、至難の業です。

もしも、特別な事情等がある場合、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、まずは一度、お早目のご相談をお薦め致します。

遺産分割協議と行方不明者 (2020.04.20)

相続のお手続きは、各ご家庭の置かれている状況、家族構成やその関係性によって変わってくることがあり、同じ事案というのは一つとしてありません。

今回は、「相続人の内の1人に行方不明者がいる場合の相続手続き」をテーマにご説明をしてみたいと思います。

故人が遺言書を残されていない限り、故人の遺産は、故人がお亡くなりになった瞬間に、自動的に各相続人に法定相続分通りに帰属していき、共有状態となります。

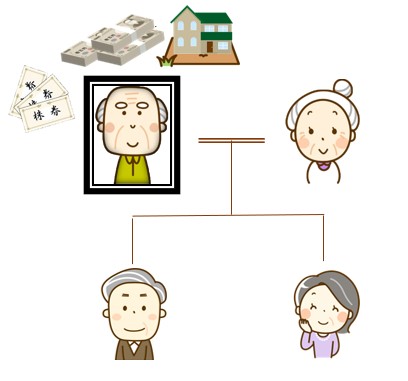

下記の例を参照してください。

故人死亡後、自動的に遺産(不動産、預貯金、株式等)のすべてについて、妻2分の1、長男4分の1、長女4分の1、と法定相続分通り帰属し、共有状態となってしまいます。

この法定相続分通りの共有状態を解消する(例えば、一切の遺産を妻が取得する)為のお話合いを、法律上、遺産分割協議と言っていきます。

遺産分割協議は、相続人全員で合意をしさえすれば、法定相続分の規定に関わらず、どういった分け方でも自由に出来ます。

実際、妻が一切の遺産を取得するといったケースは、実務では多く見受けられる遺産分割のパターンです。

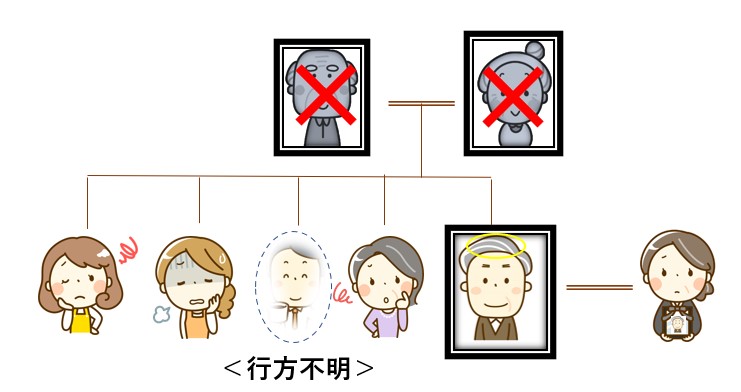

ところが、今回のテーマのように、相続人の内の1人が失踪して行方不明となっている場合は、そうは行きません。

この場合、遺産分割協議を実現していく為に、行方不明の相続人を『不在者』と位置づけ、当該不在者の最後の住所地を管轄する家庭裁判所に『不在者財産管理人の選任申立』をしていかなければなりません。

家庭裁判所に選任された不在者財産管理人が、行方不明者の法定代理人として遺産分割協議に介入し、他の相続人と遺産分割協議を成立させていくのですが、、、

この不在者財産管理人の選任申立、意外と厄介な手続きなのです。

民法上、『不在者とは、従来の住所又は居所を去って、容易に帰来する見込みのない者』を指しますので、申立段階ではこの事実を疎明していく事に重きを置いていきます。

家庭裁判所に提出する資料としては、

●利害関係を証する資料

●不在者の戸籍謄本及び戸籍の附票

●財産管理人候補者の住民票

●不在の事実を証する資料

●財産目録

等がありますが、上記のうち取得・作成するのが一番難しい資料が不在の事実を証する資料です。

家庭裁判所が、行方不明者を不在者と認定し、行方不明者の為に財産管理人を選任すべきか否かを判断する為の、最重要資料と言っても過言ではありません。

不在者の住民票や戸籍の附票等の役所発行の住所証明書の住所欄が、職権消除されているときを除き、まずは不在者の住民票上の住所に手紙を送り『あて所に尋ねあたりありません』といった郵便局のスタンプを残していきます。

次に、確実に不在者が住民票上の住所にいないことを確認する為、現地に赴き現地調査(別人の居住の有無、生活感があるか否か、ガスメーター等の作動状況、表札等の確認)をしたうえ、現地写真付きの調査報告書を作成して提出し、裁判所を納得させていきます。

不在者の親族の方や隣地住人の方等、行方不明者が不在になったいきさつを知っている方がいれば、その方にも陳述書を書いてもらい、裁判所を納得させるのも一つの手段となります。

晴れて、不在者財産管理人(弁護士・司法書士が圧倒的に多いですが、相続人とならない親族を候補者として申立をしている場合であって遺産が少ない場合は、その親族が管理人に選任されるケースもあります。)が家庭裁判所から選任されると、当該不在者財産管理人と他の相続人様との間で、遺産分割協議をしていきます。

しかし、不在者財産管理人が選任されたケースでは、前述のような柔軟な遺産分割協議(妻が一切の遺産を取得する等)を成立させることは原則困難となります。

不在者財産管理人は、全体の遺産に対する不在者の法定相続分を確保した遺産分割協議でなければ、判を押してくれないのです。

代償として、法定相続分通りの金銭を支払うケースが一般的です。

まれに、遺産分割協議書に『不在者が帰来・出現し、請求された場合は、相続人●●は不在者△△に金〇円を支払うものとする。』との帰来時弁済型の遺産分割協議が、不在者財産管理人及び家庭裁判所に認められる場合がありますが、これは下記のような一定の要件を勘案し、その他すべての事情を総合考慮した上で、帰来時弁済型の遺産分割協議をしても問題ないと家庭裁判所に判断された場合のみに限られます。

●不在者の年齢や帰来可能性の有無

●遺産総額に対する不在者の法定相続分が100万円程度であるか否か

故人が亡くなったら妻が全ての遺産を取得するはずで、長男長女も納得していたけれど、故人の死亡前に長男が失踪して行方不明になった、等のケースでは、上記のような帰来時弁済型の遺産分割を認めて貰いたいものです。

なお、上記要件の内、不在者が取得すべき法定相続分が100万円程度であるか否か、という判断材料はあくまで指針ですので、実務上200万円~400万円でも帰来時弁済型の遺産分割が認められたというケースは多々あります。

不在者財産管理人選任における現地調査や調査報告書の作り方、遺産の調査、申立後の帰来時弁済型遺産分割の許可の見込み等は、高度な専門性とノウハウが無ければアドバイスが出来ません。

各種裁判所申立、各種遺産分割に関与してきた当法人のノウハウを活かせば、具体的事情をヒアリングした上、今後の遺産分割の見通しをつけることも可能な場合があります。

渋谷区、目黒区学芸大学の司法書士法人鴨宮パートナーズまで、是非一度お気軽にご連絡ください。

相続手続きと銀行実務の実態 (2020.04.13)

ご家族にご相続が発生すると、亡くなった方の遺産全体を把握して、様々なお手続きをしていかなければなりません。

その中で、ほぼ確実に発生する手続きが銀行預金の解約手続きです。

当法人の数々の経験則から、故人様の中で、預貯金を全くお持ちでない方は、ほぼいらっしゃらないかと思います。

特に、ご高齢の方であれば、ゆうちょ銀行にお金を預ける又は年金の振込先指定口座としているケースが多々見受けられます。

ご本人が預金口座の解約を取引銀行に申し入れる場合、手続きは簡単で、申込書にサインと届出印を押印するぐらいで手続きは進みます。

ところが、相続となるとそうはいきません!

銀行から求められる書類が膨大なのです。

・印鑑証明書(有効期限あり)

・故人の出生から死亡までの連続した戸籍(戸籍・除籍・改製原戸籍)

・相続届(銀行所定の用紙で書き方の確認を銀行と折衝する必要があります)

解約手続には、上記に挙げたような書類を事前に用意する必要となります。

ようやく、手続き書類を入手して銀行窓口に行くと、、、、順番待ちで、30分は待たされます。

更に自分の手続きの順番となっても、書類を受け取った担当の行員さんは、、、『上席と確認を取って参ります。』とバックヤードに入り、なかなか帰って来ません。

30分経過後、行員さんが戻ってきて、『後ほど相続専門部署から連絡が入る場合がございます。』と一言。

その後、相続専門部署から電話があり、『戸籍が〇通足りてないので提出してください。』等と言われるケースは多々あります。

銀行の窓口対応は、9:00~15:00まで、お仕事をされている方は、忌引き休暇・有給休暇を駆使して手続きしなければなりません。

さてさて、ここまで読んで頂いただけでも一筋縄ではいかない手続きだとご認識頂けたのではないでしょうか。

そんなご面倒なお手続きですが、ご遺族の負担を少しでも減らすべく、当法人は遺産整理業務(預金等解約業務)を積極的に提案し、受任しています。

預金解約業務は、頑張ればご自身でも出来ますが、その費用対効果等を鑑みると、専門家に依頼する方がはるかに楽な場合が多くあります。

実際、最初はご自身で始めたお手続きでも、あまりに修正・再提出が重なり、疲労困憊で当法人にご依頼頂いたケースや、相続・遺産整理業務を熟知している当法人が銀行とご遺族との間に入った事で、順調に解約手続きが終了したケースは数えきれない程ございます。

また、司法書士等の専門家が代理人として手続きすることで、銀行の対応も一変します。

これは実はよくある話なのですが、銀行内での手続きの都合上提出すべきとされている書類でも、法的根拠に則って考えると実は不要だった、といったケースがあります。

こういったケースへの対応も、相続に詳しくないご遺族の場合、そのまま言われたとおりに対応せざるを得ませんが、専門家が法的根拠を示したことで、現状の提出書類だけでOKとなり、その後の対応がスムーズになる、と言った実例があります。

次に、遺言書がある場合の銀行実務を取り上げてみたいと思います。

自筆証書遺言(手書きで書いた遺言)がある場合、家庭裁判所で検認手続きをしさえすれば、法律上、公正証書に匹敵する効力を持ちます。

しかし自筆証書遺言には下記のような厳格な要件があり、

●日付の記載

●氏名の記載

●押印

ひとつでも要件を欠いていると、せっかく書いた遺言書ですが法的に無効となってしまいます。

※民法改正により、2019年1月13日より一部緩和され、財産目録部分についてはPCで作成したものや通帳のコピーでも可能となっております。

また、預金債権の特定を誤ったり、文言を間違えてしまうと、せっかく書いた遺言を使っても手続きが出来なくなってしまうケースが多く見受けられます。

下記に、過去に手続きに使えなかった記載例を掲げます。

・〇〇銀行は妻●●に任せる。

(任せるは、管理なのか相続取得させるのか意図が不明瞭で手続きが出来ません。)

・遺言内容をレコーダー等に録音している。

(電子機器は容易に改ざんされる可能性がある為、遺言として認められません。)

・押印がない。

・ワードで本文を記載し、氏名と押印のみがある。

上記の様な事例では、遺言を利用しての手続きが一切出来なくなる可能性がありますので、一度司法書士等の専門家に見てもらったほうが有用でしょう。

上記の要件をクリアして、ようやく遺言を利用しての手続きに進んだ際、多くの銀行担当者に言われるのが、下記の事項です。

①『当行では、公正証書による遺言しか受け付けしません。』

②『遺言に加え、相続人様全員の実印と印鑑証明書を取り付けてください。』

③『遺言執行者を立ててもらえないと受付できません。』

①と②は、非常に頻繁に言われることなのですが、そもそも遺言を書く大抵の方が、

◆前妻との間にお子さんがいる。

◆行方不明の相続人がいる。

などの事情を踏まえて書いているケースが多く見受けられます。

そのため、上記②のように、相続人全員の実印・印鑑証明書を取り付けるとなると、そもそも遺言者が遺言を書いた意味がなくなってしまいます。

当法人ではこのような場合、法人として遺産整理受任者となり、法律知識を駆使して銀行に粘り強く交渉をしていきます。

また、③のようなご指摘を受けた場合、家庭裁判所に当法人を遺言執行者とする申立を行い迅速に手続きを進めて参ります。

いかがでしたでしょうか。

銀行により必要な書類等は千差万別ですし、遺言のある場合の手続きとなりますと、対応もかなり変わって来ます。

当法人では、豊富な相続に関する知識と登記手続き、解約手続きのみならず相続税などの周辺知識にも明るい司法書士が、専門チームにてご対応致します。

まずはお気軽に、渋谷区マークシティ、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズにご相談ください。