会社の代表取締役が認知症になってしまった場合の手続き (2020.12.03)

日本の高齢者人口は増え続けていて、その点は会社の経営者についても例外ではありません。

経営者が認知症になってしまうと、経営の判断の質が低下したり、言動から取引先の信用が低下してしまう、などの弊害が生じます。

場合によっては経営者の意思能力が無いと主張され、契約の効力を争ってくる可能性もあります。

このような場合、他の取締役等は、どのように手続きをしていくべきなのでしょうか。今回はこちらのテーマで書かせていただきたいと思います。

A株式会社の代表取締役はB、取締役はBの息子であるCが登記されています。

普段からBは、「近頃物忘れがひどくなってきたので、会社の経営は息子であるCに任せている」旨を、取引先にも公言していました。

しかし、代表取締役はBの状態のまま、Bの認知症が悪化してしまいました。

この場合Cはどうしたらいいでしょうか。

まず考えていくのが、このままですと会社経営にリスクがありますので、代表取締役Bを解任する手続きを取っていくことが考えられます。

株主総会にて「取締役」Bの解任(代表取締役資格は自動的に失う)をしていくか、仮に取締役会を置いている会社でしたら、取締役会にて「代表取締役」の資格のみ先に解任することも可能です。

しかし、取締役会にて取締役の意見が一致しない可能性もあります。

また、株主総会においても、中小企業などの場合、株式の大多数を代表取締役が持っていることも多いため、代表取締役であるBが議決権を行使した多数の票に意思能力の問題が残り、後になって株主総会の決議自体の効力が争われてしまう恐れがあります。

上記①のような手続きには、不確定的部分がどうしても生じてしまします。

また、仮に経営する会社関係の問題をクリアしたとしても、その他の私生活においての問題が残ります。

預貯金が下せなかったり、不動産の売却や、施設の入所契約ができない等の問題は解決されません。

そこで、Bについて成年後見の申立を行うという方法が考えられます。

CはBの息子ですので、成年後見の申立を行うことができます。

代表取締役が成年被後見人となった場合には、取締役としての資格を自動的に失います(会社法331条の取締役欠格事由)ので、上記①で述べた手続きが確定的なものとなります。

その後は、後見人に選任された者が、Bに代わって議決権を行使し、新たな代表取締役を選定していくことになります。

取締役会を置く会社では、Bを除く構成員による取締役会によって、新代表取締役を選定していくことになります。

また、必要に応じて株式の譲渡等を行い、経営権を承継していくことになります。

しかし、後見人に選任される者は、経営のプロではありませんので、適切な取締役を選ぶことができるとは限りません。

また、後継者について社内に争いがある場合には、正式な代表者が定められない状態が続いてしまうリスクは依然として残ってしまいます。

法定後見制度は、認知症になってしまった場合の制度ですので、既に認知症を発症してしまうと、法定後見制度を利用する以外の方法が無くなってしまいます。

今回取り上げた例のように認知症が悪化してしまう前に、起こりうることに備えて他の方法によって準備することはできます。

例えば暦年贈与によって株式を後継者に移譲しておく、民事信託の契約をしておき、後継者を決めておく等も考えられますが、任意後見契約を結んでおくという方法もご紹介できればと思います。

任意後見契約では、まだ本人に意思能力があるうちに、認知症になってしまった場合に備えて、信頼できる者を後見人に指名し、予め契約を結んでおきます。

本人が認知症になってしまった場合は、後見監督人のもとで、後見人が本人の代わりに権利を行使し、適切な取締役を選任することになります。

認知症はいつ発症するかわかりません。そして、発症してしまうと取りうる手段が限られてきてしまいます。

備えられるうちに、できるだけ早めに対策を講じておくことで、安心して経営できる状態を作っておくことが望ましいといえます。

司法書士法人鴨宮パートナーズでは、様々な制度を選択肢として検討し、ご本人の状態等も考慮しながら、最適な利用方法のご提案をさせていただきます。

このようなお困りごとがございましたら、是非一度お気軽にご相談ください。

遺産分割の優先順位 (2020.12.01)

以前のトピックスにて遺産分割の方法について取り上げました。

この中でいくつかの分割方法をご紹介いたしましたが、分割方法にも優先順位があるのをご存知でしょうか?

遺産分割審判(裁判)となった場合、裁判官が選択する遺産分割方法の順番があります。

今回は遺産の分割方法の優先順位についてご説明いたしましす。

通常遺産分割をする際、現物分割が最優先となります。

財産をそのまま(現物)分割するので預貯金や現金などの分割に向いています。

財産の形状や性質を変更することなくそのものを分割する方法です。

例えば分割対象に実家等の不動産があった場合、持分割合によって実際に建物や土地を分けるというのは現実的ではありません。

このように現物分割が不可能な場合、次に代償分割を検討します。

一人の相続人が財産を取得し、他の相続人に代償金として支払う方法です。

ここで注意したいのが、遺産分割協議書で代償分割の記載がないと贈与とみなされ、贈与税を課税されることがあるので注意が必要です。

3番目の分割方法として換価分割が挙げられます。

法定相続分通りに遺産分割しようとした時、不動産の価格によっては相続分がかなりの価格となり、代償分割で代償金を支払うのが困難なこともあります。

このような時に、財産を売るなどして金銭に換えて(換価)分割する方法です。

不動産がある場合に行うことが多いですが、有価証券にも利用できます。

現金化することになるので、公平性を重視する場合にも採用されやすい方法と言えます。

最後の共有は、できれば避けたい方法です。

1つの財産を複数の相続人で持ち分を決めて持ち合う方法となります。

例えば、別荘は皆で使って維持費は折半する、という方法になります。

共有のメリットは、財産をそのまま皆に残せるため公平感がある、ということです。

収益物件なら持ち分に応じて利益を受け取る権利も取得できるため分配が楽である、という面もあります。

共有のデメリットは、財産を個人で自由に変更したり処分したりすることができなくなる、ということです。

また共有者に相続が起こると権利関係が複雑になる、という面もあります。

既に売却が予定されている空き家がある場合等に選択する方法と言えるでしょう。

共有分割した場合には早期に解消する方向で遺産分割をすることが望ましいです。

遺産の分割方法は、それぞれのケースにあわせて考える必要があります。

安易に共有してしまうと将来的に禍根をのこしてしまう場合もありますので、遺産の分割にお悩みの方は、是非一度、目黒区学芸大学駅の司法書士法人鴨宮パートナーズまでお気軽にご相談ください。

そのまま手続きできる?後見人を立てなければならない場合 (2020.11.19)

認知症になってしまった事で、銀行や施設との手続関係において、今までできていたことができなくなった(拒否された)、というご相談をよくいただきます。

どのような場合に拒否される(可能性がある)のかを把握しておくと、事前に備えることもできるかと思います。

そこで今回は、後見人を立てないと手続きができなくなる場合を、例を交えてケース毎にご紹介していきたいと思います。

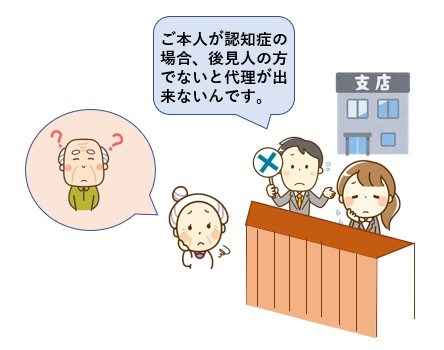

Aさんには認知症の夫Bさんがいます。Bさんは今まで何とか銀行に出向いて、生活のための預金を下ろせていましたが、最近夫の認知症が進行していることを心配し、Aさんが代わりに預金を下ろしに行ってあげたいと考えました。

ある日Aさんは、生活費のためBさんの預金口座から預金を下ろし、日用品の購入や公共料金の支払い等をしようと、銀行に行きました。

しかし、「Bさんは認知症のようですので、預金の引き出しはできません。」と言われてしまいました。

Aさんにとっては、自分と夫の老後のために資金として貯めておいた口座から預金を引き落とすことができず、生活費が支払えなくなりました。

上記のような状態になってしまうと、Aさんの生活自体も危うくなってしまいます。

すぐに成年後見人を付けて(もしくは自分が後見人となり)預金を下ろしたいところですが、後見申立てにはおよそ2~3ヶ月の申立期間がかかってしまいます。

認知症になる前に、任意後見契約や財産管理等契約(詳しい説明は別のトピックスにて掲載致します)を結んでおいて、このような事態に陥らないよう、事前の予防策を講じることが大切です。

軽度の認知症にかかっているが、老人ホームに入居したいと考えていたAさんは、夫がすでに死亡しており、子供はいません。弟がいますが、住居は遠方で疎遠となり、連絡先も知りません。

このような場合に施設を探していましたが、施設入居の条件に「身元保証人が必要」と言われてしまいました。

しかし、親族は連絡先のわからない弟しかおらず、入居することができません。

この場合には、たとえ成年後見人を立てたとしても、成年後見人は身元保証人にはなれませんので、成年後見人を立てれば入居できるとは限りません。

しかし、施設によっては「身元保証人が立てられないのであれば、成年後見人を立ててください」というところもありますので、まずは施設に確認し、成年後見申立を行いましょう。

成年後見人がいることは、施設側にとっても安心になるようです。

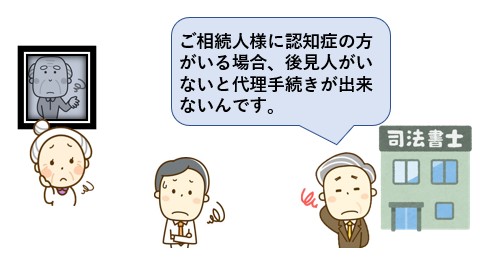

認知症のAさんの夫Bさんは、先日他界してしまいました。息子のCさんは、Bさんの相続手続きをしようと考え、不動産の名義書き換え、預金の解約を進めようとしました。

ところが、不動産名義の書き換えのために相続登記を司法書士に依頼したけれど、Aさんに認知症の疑いがあるとのことで断られてしまいました。

預金の解約に行った銀行からも同じように断られてしまい、結局このままでは手続きができません。

相続人の中に認知症の方がいる場合には、基本的に相続手続きをすることはできません。

この場合には成年後見人を立て、成年後見人と他の相続人とで遺産分割協議をすることで、相続による不動産名義書き換えや、預金の解約手続きを行っていくことになります。

上記の例で仮にCさんが成年後見人に就任した場合には、Cさんは、Bさんの相続人であるAさんの後見人の立場と、自身のBさんの相続人の立場と二重になり手続きが出来ませんので(このような状況を利益相反といいます)、遺産分割協議のために特別代理人の選任申立を行っていくことになります。

Aさんの成年後見人はCさんで変わりないのですが、今回の遺産分割に限って、成年後見人Cさんの特別代理人が、Cさんと一緒に遺産分割を行っていくことになります。

認知症の父Aさんは、妻Bさんに先立たれて一人暮らしをしていて、遠方ですが息子Cさんがいます。

Cさんは月1回くらいのペースでAさんの様子を見に行っていましたが、行くたびに見知らぬ商品が増えていっていました。

CさんがAさんに聞くと、親切な方が置いて行ってくれていると言っていました。

しかし契約書のようなものが見つかり読んでみると、高額な商品を購入するというもので驚いてしまいました。

CさんがAさんの息子だとしても、このままではAさんのした行為を直接取り消すことはできません。

この場合、成年後見人を立てることで、成年後見人がAさんのした行為を取り消して解決することができます。

近年の高齢者を狙ったオレオレ詐欺や振り込め詐欺などの特殊詐欺の被害は、残念ながら一向に減りません。

認知症になった場合には、このような詐欺被害から本人を守る意味でも、成年後見を検討していくことが望ましいと考えます。

いかがでしたでしょうか。司法書士法人鴨宮パートナーズでは、後見人を立てる必要性等も考慮しながら、最適な利用方法のご提案をさせていただきます。

少しでも疑問点ございましたら、是非一度お気軽にご相談ください。

相続人以外に財産を残すには?②~包括遺贈~ (2020.11.17)

前回のトピックスでは「特定遺贈」をご説明しましたが、今回は「包括遺贈」についてお伝えします。

包括遺贈とは、財産の全部または割合的一部を包括的に遺贈するもので、例えば、

「財産の全てを与える」や、「全財産の1/4を与える」など、相続分の割合を遺言者が指定します。

「財産のすべてを」であれば貰えるものが明確ですが、上記のような割合が指定された場合、受遺者は具体的に何をもらえるか分かりません。

ですので、他に相続人がいる場合は、その方と「遺産分割協議」を行う必要があります。

包括受遺者は相続人と同一の権利義務を有することになります。

包括受遺者は、相続財産に対して相続人と遺産の共有状態になるので、債務も承継することになります。

つまり、プラスの財産だけではなくマイナスの財産も引き継ぐことになります。

もし債権者から返済を請求されたら、応じる義務があります。

ですので、返済したくない場合は、包括遺贈の放棄を行う必要があります。

相続放棄の申立てと同じように、相続開始を知った日から3ヶ月以内に家庭裁判所に放棄の申述が必要となります。

このように相続人と近い地位になるのが包括遺贈の特徴です。

遺言書を作成する場合に、特定遺贈にするか包括遺贈にするかは慎重に検討するべきです。

包括遺贈にしてしまうと、上記のように受遺者には債務も承継されることになります。

また、遺留分についても考慮する必要があります。

兄弟姉妹以外の法定相続人には「遺留分」という最低限相続できる割合が決められています。

そのため、特定の相続人の遺留分を侵害して遺贈してしまうと、遺留分を持った相続人から遺留分侵害額請求権を行使されることがあります。

相続人以外の第3者に贈与する際は、遺言書で遺言執行者を選任していると、手続きがスムーズに進みます。

遺言執行者は、遺言者が亡くなった後に、遺言者の意思が実現するのを見届けてくれる人です。

必ず必要となるわけではありませんが、遺言執行者が選任されていると、相続人に代わって遺贈対象となった相続財産を管理するため、確実に遺贈が行われることになります。

いかがでしたでしょうか。

当法人では、何故遺言を書くのか、その方の置かれた背景事情や家族関係、遺留分のこと等を踏まえ、オーダーメイド型の遺言文案を提案することを心がけています。

遺言執行者に関してもお引き受け致しますので、相続対策でお悩みの方は、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまでお気軽にご相談ください。

相続のキホン③ ~失踪宣告とは~ (2020.11.12)

前回より相続の考え方、法律用語などを不定期にお届けしております『相続のキホン』。

行方不明者の生死不明の状況が一定期間継続したとき、その者を死亡したとみなす制度です。

これまでのトピックスで、遺言書がない限り、原則、遺産分割協議には相続人全員の実印と署名が必要となる旨についてはお話してきました。

この原則を忠実に履行しようとすると、困った事態に遭遇してしまうケースがあります。

例えばある家庭で相続が発生したとき、相続人の一人が10年以上前から音信不通であったとします。

所在を探ろうにも戸籍や住民票は当時の現住所のままで、実際にどこに住んでいるか分からず消息不明であったとすれば、その相続手続きはそれ以上先に進めない事になってしまい、他の相続人にとって大変な弊害が生じてしまいますよね。

そこで法律では、一定の要件を満たしたときに限り、その行方不明者を死亡したものとみなす制度=『失踪宣告』を設けました。

失踪宣告によって行方不明者は死亡したとみなされますのでそれによって相続が開始されます。

失踪には普通失踪と特別失踪の2種類に分かれており、それぞれ死亡したとみなされる時期が異なるため、相続開始時期が異なってきます。

行方不明者の生死が7年間不明であるとき、利害関係人の申立によって家庭裁判所は失踪宣言をすることができます。

普通失踪の場合、失踪(行方不明になって)から7年が経過したときに死亡したとみなされ、その日が相続開始日となります。

特別失踪は震災、戦争、船舶の沈没などによって生死不明となった者が対象とされます。

特別失踪は、危難が去ってから1年間生死不明の場合に、利害関係人の申立によって家庭裁判所が失踪宣告をすることができます。

特別失踪の場合、危難が去ったときに死亡したとみなされ、その日が相続開始日となります。

失踪宣告は利害関係人が申し立てることができます。

利害関係人とは不在者の配偶者、相続人にあたる者、財産管理人、受遺者などの失踪宣告を求める法律上の利害を有する者をいいます。

不在者の従来の住所地又は居所地の家庭裁判所に対して申立を行います。

①申立書

②標準的な添付書類

・不在者の戸籍謄本

・不在者の戸籍附票

・失踪を証する資料

※警察署長が発行する家出人届出受理証明書、返送された不在者あての手紙など

・申立人の利害関係を証する資料

※親族であれば戸籍謄本など

当法人では、相続に関する制度について何もご存知でなくても、ご相談時より一から丁寧にご説明させて頂きまして、書類の収集代理・提出書類の記入代理も致します。

また失踪宣告によって相続が開始しますので、その後の相続手続きまで一連のお手伝いを包括的にご対応することも可能です。

お困りの方は、目黒区学芸大学駅の司法書士法人鴨宮パートナーズにお気軽にご相談下さい。

相続人以外に財産を遺すには?①~特定遺贈~ (2020.11.04)

以前のトピックスにて、相続人の順位等を取り上げてきました。

相続人がいない方の財産は、遺言等で承継先を指定していない限り、相続人不存在となり、国庫へ納められます。

これを回避するのに有効なのは、遺言書により、相続人以外の方へ財産を承継する方法です。

これを遺贈といいます。

※相続人がいる場合でも、相続人ではない方へ遺言を利用して財産を承継する事も遺贈といいます。

受遺者(財産をもらう方)は個人、法人問わず、自由に選択することができます。

遺言は契約や財産を渡す側・もらう側双方の合意を必要とせず、財産を渡す人の一方的な行為であり、これを法律上、単独行為と言います。

遺贈はその指定方法の違いにより「特定遺贈」・「包括遺贈」に分かれます。

今回のトピックスでは、「特定遺贈」に焦点を当ててご説明いたします。

特定遺贈とは遺言者が受け渡す遺産を特定する遺贈方法です。

「○○に、A建物を遺贈する。」など誰に何を渡すかを記載します。

ポイントは遺産のうち、どの財産が遺贈対象物なのか、具体的に特定できる必要があるということです。

したがって銀行預金であれば金融機関名、支店名、預金の区別(普通・定期・当座)など口座番号を明記します。

特定遺贈の場合は、遺贈者の借金などのマイナス財産を引き継ぐことはありません。

特定遺贈の場合、意思表示をすればいつでも放棄が可能です。

ただし、例えば特定遺贈の他に相続財産がある場合、受遺者の意思がいつまでもはっきりしないと相続人関係者は遺産分割ができませんので、相続人等の利害関係者は受遺者に対して特定の遺贈を承認するか放棄をするかの確認の催告をすることが可能です。

(『催告』とは、相手方に対して一定の行為を成すように請求する事を言います。)

ここで受遺者が決められた期間内に回答しない場合は、承認したものとみなすことができます。

また、一度行った承認・放棄は撤回できません。ただし、制限行為能力者、詐欺・強迫を理由として承認・放棄の意思表示を取り消すことはできます。

なお、遺贈にて取得した不動産は、3年10カ月以内に売却すると、譲渡所得税を軽減する事ができます。

いかがでしたでしょうか。今回は「特定遺贈」に焦点を当ててみました。

次回は「包括遺贈」についてご説明いたします。

冒頭でご説明しました通り、相続人がいない場合、何もしないでいると、ご相続発生時に、ご自身の大切な財産が国庫に流れてしまう事になります。

『お世話になった友人に財産を譲りたい。』『ライフワークとして活動していたボランティア団体に寄付したい。』等、当法人にも様々な想いを寄せられるご相談者様がいらっしゃいます。

遺言・遺贈のご相談は、目黒区学芸大学駅の司法書士法人鴨宮パートナーズまでお気軽にご相談ください。

小規模宅地の減額特例 (2020.10.30)

2.減税の要件

2-1.配偶者が相続する場合

2-2.同居の親族が相続する場合

2-3.『家なき子』が相続する場合

3.その他の要件

3-1.遺産分割協議書が成立している(または遺言書がある)こと

3-2.相続税の申告をすること

ご家庭で相続が発生した際、まず何よりも気になってくるのが相続税の事ではないでしょうか。

実際、相続税の申告は相続発生後、10ヶ月以内と期限がありますし、相続人が複数ですと、誰が何を相続するかでその額も変わってきます。

相続財産には一般的に不動産や預貯金、有価証券などがありますが、その中でも評価額が高くなってくるのが、土地です。

特に都心部では地方に比べて土地の評価額がかなり高く、不動産以外に相続財産がなく、相続税を支払うために自宅を手放さなければならなくなった、なんてこともありえます。

高齢のお子様がいないご夫婦で、残された奥様が大事なご自宅まで手放さなければならなくなった、なんて事になっては気の毒ですよね。

そこで税法ではこのような場合に考慮して、被相続人の自宅敷地を特定の相続人が一定の条件を満たした場合の減税基準を設けています。

被相続人の自宅敷地を、特定の相続人が一定の条件を満たした場合、宅地の330㎡までの部分については、土地の評価額の80%を減額することになっています。

被相続人の自宅の敷地を相続する、という要件さえ満たせば80%の軽減措置を受けることができます。

被相続人の自宅の敷地を相続する場合で、相続税の申告期限まで継続して所有しなければならず、かつ、相続税の申告期限まで継続して居住をしなければなりません。

まず『家なき子』とはどんな人物でしょうか。

その定義としましては、

被相続人に配偶者も同居の親族もいない場合に、

①相続開始前3年以内に、3親等内の親族または特別の関係にある法人が所有する家屋に居住していない者

②相続開始時において居住している家屋を過去に所有していたことがない者

上記①②の要件を満たした者、を指します。

①に関しては、持ち家のある相続人の子(被相続人の孫)に遺言で相続させて、孫が特例を使うといった抜け道を排除するため防止するための要件です。

また、社長が会社所有の社宅に住んでいるようなケースも認められません。

②に関しては、持ち家のある相続人が、被相続人が亡くなる前に自宅を自分の子に贈与して、家なき子になって3年を経過することによって、①の要件を満たそうとするのを防止するための要件です。

家なき子が相続する場合には、被相続人の自宅の敷地を相続する場合で、相続税の申告期限まで継続して所有することが軽減を受けられる要件になります。

適用要件を図にまとめると以下のようになります。

小規模宅地の特例の適用を受けるためには、相続税の申告期限までに遺産分割協議が成立していることが必要です。

相続税の申告期限までに遺産分割協議が成立しなかった場合には、小規模宅地の特例は適用できず、法定相続分に沿って相続税を申告し、納付をしなければなりません。

しかし、法定相続分に沿って相続税を申告した場合であっても、申告期限までに申告期限後3年以内の分割見込み書を提出しており、申告期限から3年以内に遺産分割協議が成立すれば、小規模宅地の特例を適用する形で、払いすぎた税金は返還してもらう事が出来ます。

小規模宅地の特例の適用を受けると、結果的に相続税がゼロになる場合であっても、相続税の申告は必要になります。

小規模宅地の特例の適用を受けると、結果的に相続税がゼロになる場合であっても、相続税の申告は必要になります。

いかがでしたでしょうか。

今回ご紹介した小規模宅地の特例が絡んだ相談の実例は別のトピックスにてご紹介しておりますので、こちらも併せてご参照ください。

相続税は税理士の専門分野ではありますが、当法人では、相続税法等の周辺知識にも明るい相続専門チームが、業界トップクラスの税理士法人・事務所と共にサポートさせていただいております。

ぜひ一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談ください。

遺言書に記載すべき特記事項 (2020.10.27)

これまでのトピックスで、遺言に関わるトピックスを多数掲載してきました。

今回は、遺言(自筆証書・公正証書共通)に入れた方が良い文言をご紹介したいと思います。

相続人に相続させる、または、相続人以外であれば遺贈するとの文言を使い、誰にどの財産をあげたいかを特定すれば、それで立派な遺言が完成します。

しかし、相続専門の司法書士であれば、実際の手続きを想定して以下のような文言を入れるべきか検討し、提案をしていきます。

それでは、1から順に見ていきましょう。

銀行預金の解約等で、遺言執行者を指定しておいた方が、確実に手続きがスムーズに進みます。

実務的な話ですが、銀行は遺言があっても、相続人同士のトラブルに巻き込まれることを恐れます。が、この遺言執行者が指定されており、当該遺言執行者が預金解約の手続きをすると、難なく審査をパスすることが多いと言えます。

また、不動産の名義変更に論点を絞っても、この遺言執行者が登場するだけで、手続きは簡易に進みます。

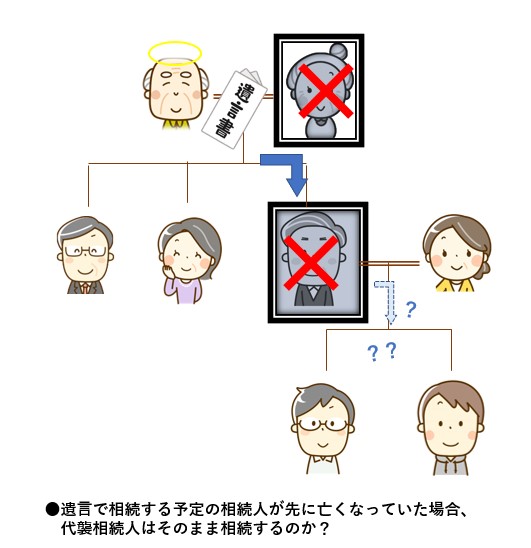

例えば、父が長男に全ての財産を相続させる遺言を残したとしましょう。

ところが、父がなくなる前にその長男が死亡。長男には子が二人います。

長男の子二人は遺言にしたがって、遺言者の長男が相続すべき財産を承継取得するでしょうか?

答えは、、、

NOです。

この場合、長男の子は当然に代襲相続するわけではなく、遺言は無効となってしまいます。

長男の子は代襲相続人とはなりますが、他の法定相続人との遺産分割協議がまとまらない限り、遺言内容どおりの全ての財産を相続する事は出来ません。

このような事態に備え、相続専門の司法書士であれば、遺言の内容を以下のように工夫します。

上記の『もし~』以降の部分が、予備的遺言(補充遺言)と言われる文言です。

もちろん、遺言者のご意志が一番重要なので、この文言を入れるか否かは遺言者と一緒に検討していく必要があります。

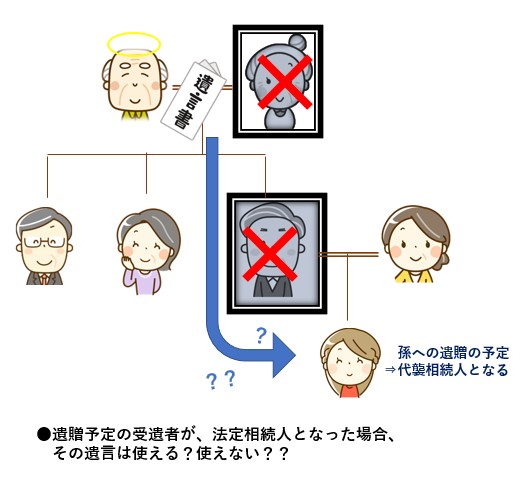

こちらは特に不動産の名義変更に直結した文言と言えますが、例えば、遺言者が孫にA不動産を遺贈するとの遺言を残したとします。

遺言者には孫の上の世代に長男がいましたが、孫が可愛すぎて上記のような遺言を残したと仮定して下さい。

孫は上の世代がいる以上、相続人とはなり得ないので遺贈との文言を用いることになります。

相続させるでも遺言でも同じ意味ですが、いざ手続きとなると全く変わってしまいます。

『相続人へ相続させる』文言であれば、他の相続人の協力なくして不動産の名義変更が出来ますが、遺贈という文言が使われている以上、遺言執行者が指定されていない限り、不動産の名義変更には相続人全員の実印と印鑑証明書が必要となります。

では、上記の事例で孫が不動産の名義を遺言によって変更する際、孫の父(遺言者の長男)が死亡して、相続人の地位を得ているとしたら、とうなるでしょう?

この場合、

といったように、『相続させる』文言への読みかえ規定が明記されていれば、他の相続人の協力を得ることなく単独で登記申請をする事が出来ます。

逆にこの文言が無い事で、他の相続人全員の協力を仰がなければならない、といった事態も、手続きを想定して遺言を書いていない事で起こり得ます。

皆様は負担ときいて何を連想しますか?

例えば、「会社内で自分にばかり重い仕事が降りかかってきて、負担に感じるなあ。」など、このようなときに使われている気がします。

負担とは、法律上は、法律行為の附款と定義されており、いわば条件のようなものです。

(遺言に条件という文言を入れると、実務上、遺言執行がかなり煩雑になるので、この負担という文言を用います。)

もう少し具体的に言えば、『この財産をあげる代わりにこういったことをしてほしい』、という時に使っていきます。

実務上、遺言の中で多く使われるケースは、

二.前項の負担として、長男は遺言者の妻◯◯の一生涯、介護扶養をしなければならない

といった表現です。

実際にそのようにして欲しいからという場合もありますが、何の負担もなしに全ての財産を長男に相続させると、後々に二男たちと遺留分争いになる可能性がある時などに、わざわざ上記の文言を入れたりします。

(もちろんケースバイケースではありますが)

家督相続で全て長男が遺産を相続していた旧民法時代は、この負担が当然に盛り込まれていたと解されており、権利を引き継ぐものが義務も引き受け、一族の大黒柱として遺産を承継できなかった弟たちの面倒を見るのが通常でした。

その為、遺産相続で争いに発展したことはないと言われています。

権利は主張出来るが義務は履行しない、という現代の遺産相続においては、遺言を作る際、上記の負担を本文に入れておくのも一つの対策と言えます。

万が一、遺産を承継する者が負担を履行しない場合、他の相続人から家庭裁判所に請求をして遺言を取り消すことができる強力な義務なので、遺言を遺す方にも安心と言えるでしょう。

付言事項とは、遺言の本文以外の部分に載せるメッセージのことをいいます。

遺言本文には法的効力があるものを記載していくのですが、この付言事項には法的効力がありません。

しかし、遺言者の相続人へ宛てた最後のメッセージとして、下記のようなことを記しておけば、無用な争いを防ぐ効果があります。

「二男◯◯には生前に自宅購入代金として、1000万円贈与しているので、今般の相続では長男に全てを相続させることとしました。

長男◯◯も二男◯◯も私の宝物でした。

今でも長男◯◯、二男◯◯が生まれた時のことを覚えています。

ですので、私亡き後は兄弟で争いをしてほしくありません。

父の最後の遺志をくみ取り、遺言通りに手続きをしてもらえることを願っております。」

日本人は面と向かって意思表示をすることが非常に苦手と言われております。

遺言でこういったメッセージを残すことで、もしかしたら争いを防ぐことができるかもしれません。

また万が一、遺言無効確認の訴えに事が発展した場合にも、遺言を作るに至った経緯やその時の背景事情を記しておけば、遺言者の真意がどこにあるか等、遺言作成当時の有力な事実を推測することに役立つと言えます。

いかがでしょうか?

当法人では、何故遺言を書くのか、その方の置かれた背景事情や家族関係、遺留分のこと等を踏まえ、オーダーメイド型の遺言文案を提案することを心がけています。

相続対策でお悩みの方は是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

相続のキホン② ~遺産分割協議とは~ (2020.10.20)

前回より相続の考え方、法律用語などを不定期にお届けしております『相続のキホン』。

今回は、『遺産分割協議』について取り上げていきたいと思います。

ご家族・ご親族のうちで相続が発生した際、亡くなった方(被相続人)の法定相続人を確定し財産調査を終えた後、誰がどの遺産を相続するか、遺産の分け方を決めなければなりません。

これを「遺産分割」と言い、相続人全員が参加して遺産の分け方を決める話し合いを「遺産分割協議」と言います。

民法では、相続人の順位によって法定相続分が定められていますが、相続人全員が合意すれば、民法で決められた法定相続分と異なる分け方をすることもできます。

遺言がなく、相続人が2人以上いる場合、その他に相続分譲渡証明書、特別受益証明書が無い限り、必ずこの協議が必要となります。

法定相続通りに分ける場合でも、どの財産を誰が引き継ぐか、を具体的に決める必要があります。

こうした分割協議において、最終的に合意に至った内容を書面に取りまとめた文書=「遺産分割協議書」を作成し、登記や預貯金の解約、税務申告等に用います。

遺産分割協議書作成の期限は特に決まっていませんが、相続税がかかる場合は、相続税の申告に間に合うよう10ヶ月以内に行う事が通常です。

(実際には相続税申告の手続書類に相応の時間がかかりますので、申告期限の3ヶ月程前には遺産分割を終えておく方が良いでしょう。)

また、相続税がかからない場合でも、相続関係が複雑にならないように、早めに遺産分割協議書を作成する事をお勧めします。

相続人全員で署名・実印で押印し、相続人の人数分作成して各自で保管します。

相続登記や銀行預金の名義変更などで、この協議書と印鑑証明書を併せて提出します。

分割方法には現物分割・代償分割・換価分割・共有分割の4つの方法がありますが、今回は最もオーソドックスな現物分割をした場合の遺産分割協議書の書き方をご紹介します。

現物分割とは、例えば、不動産は配偶者へ、預貯金は子供全員に均等に、といった具合に、遺産を分割する方法を言います。

書き方として、金融資産は金融機関名・支店名・口座番号等、出来るだけ特定する事をお勧めします。

市役所や都税事務所から届いた固定資産税の通知書に、土地の地番や建物の家屋番号が記載されているので、その地番等を基に法務局にて登記簿謄本を取得できます。

但し、固定資産税の通知書にも記載されていない場合もありますのでご注意ください。

権利証の確認等で、非課税の私道部分の登記漏れを防ぐ為にも、念のため司法書士に助言を受けた方がよいでしょう。

預貯金の金額は、遺産分割協議書に記載してもしなくても、どちらでも構いません。

誰がどの銀行のどの口座を相続するか具体的に記載します。

戸籍上相続人であると判明しているのに、一部の相続人を除いて遺産分割協議書が作成された場合や、相続人ではない人が加わっていた場合など、協議書自体の有効性が争われるケースがあります。

作成について不安が残る方は、是非一度当法人までお気軽にお問合せください。

相続税の計算方法 (2020.10.06)

前回までのトピックスで、法定相続人の見分け方等、相続でも取り分け民法を中心としたトピックスを掲載してきました。

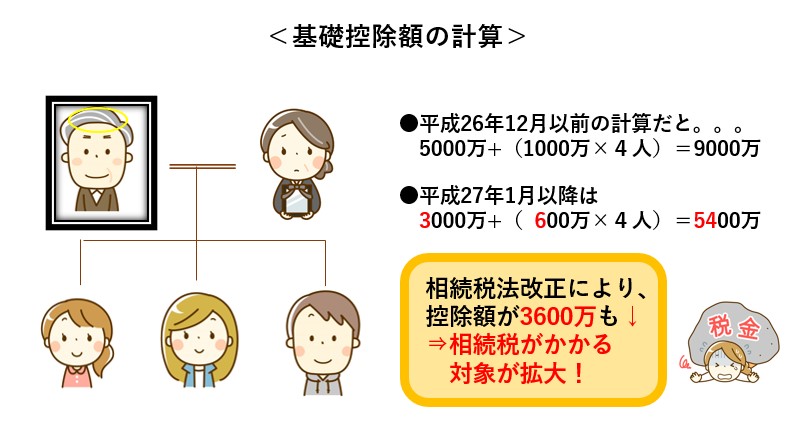

平成27年の相続税法改正により、相続税の対象となる人が大幅に拡大しました。

改正前は、相続が発生したご家庭につき、相続税が発生する割合が3~4%だったのに対し、この改正により8%程にまで上がりました。

平成27年1月1日以降の基礎控除額

【3000万円+(600万円×法定相続人の数)】

平成26年12月以前の基礎控除額

【5000万円+(1000万円×法定相続人の数)】

こうして比較すると、かなり縮小されていることが分かるかと思います。

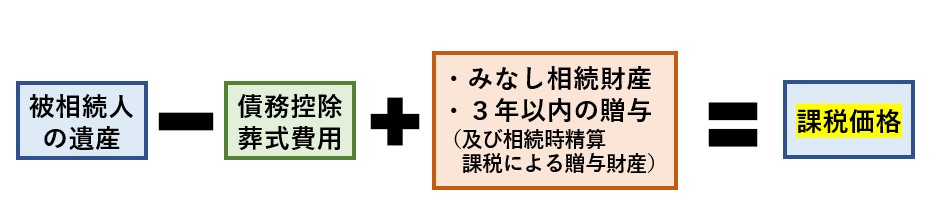

相続は、被相続人が死亡したときから開始されます。

相続税の納付と申告は、相続人が相続開始があったことを知った日の翌日から10ヶ月以内に行わなくてはなりません。

知らなかったとしても10ヶ月を超えると、ペナルティとして延滞税などがかかります。

また、過小に申告したり財産を隠したりすると、納付税額に35%をかけた重加算税や無申告課税がかけられます。

ですので、まずは申告・納税の必要があるかどうか確認しましょう。

上記の課税価格が基礎控除額を上回る場合にのみ、相続税の申告が必要となります。

→墓地・仏壇・仏具等の財産等が一般的です。

これらは祭祀財産と言い、相続財産とは別個の財産であり、相続税課税の対象とはならない他、儀礼的行為のために購入するものなので、固定資産税等もかけられません。

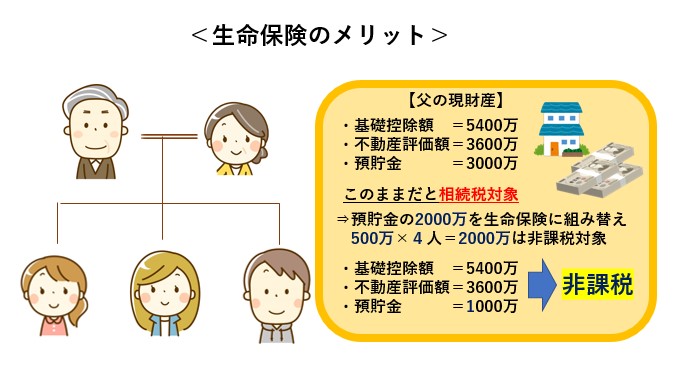

生命保険金や死亡退職金は原則、受取人ないし遺族固有の財産とされますが、税法上は一定の額を超えると相続財産とみなされます。

生命保険金や死亡退職金には非課税枠があり、非課税限度額は、次の算出で求めることができます。

※生命保険金は「契約者、被保険者、受取人が誰か」によって課税される税金が相続税、所得税、贈与税となりますのでご注意ください。

基礎控除額

【3000万円+(600万円×法定相続人の数)】

※法定相続人に相続放棄をした人がいても、計算上では人数にカウントします。

民法と税法とで、考え方に若干差異が生じていますので注意しましょう。

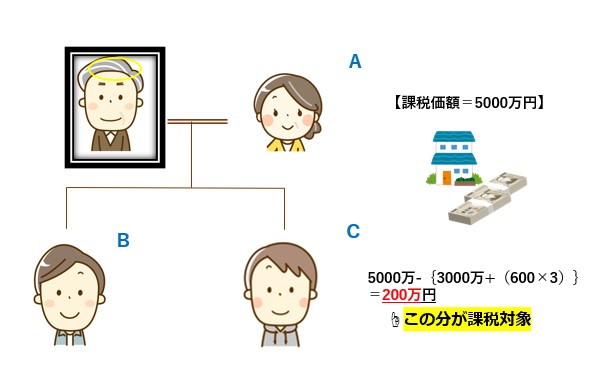

相続税はいったん相続人全員の税の総額を算出してから、改めて各自が実際に収める税額を計算するしくみとなっています。

まずは各人の取得できる金額を計算します。

法定相続人が3人の場合の基礎控除額は4800万円なので、

5000万円-4800万円=200万円

※基礎控除額を越えなければ申告の必要はありません。

配偶者の法定相続分は1/2、子供の法定相続分はそれぞれ1/4なので、取得金額は下記の通りになります。

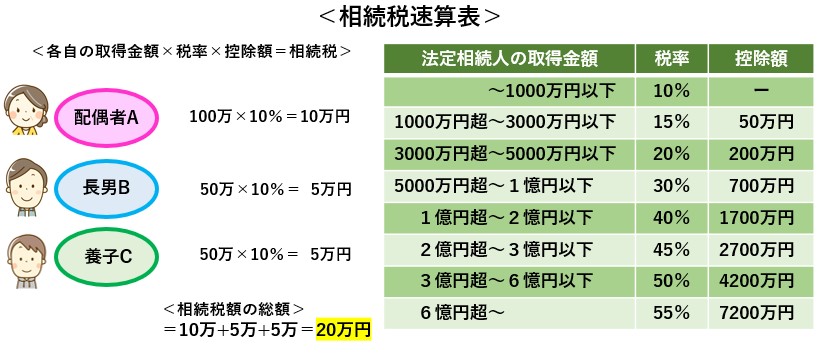

ここから各自が実際に収める税額を計算します。(相続税の速算表を基に計算します。)

上記のとおり相続税額の総額は、

10万円+5万円+5万円=20万円 となります。

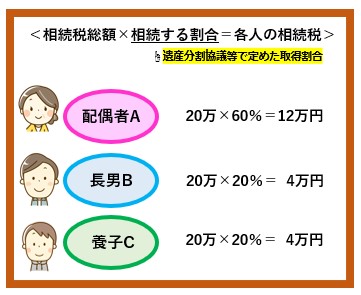

総額がでたら実際の相続分の割合に応じて各人が支払う税額を割り出します。

いかがでしたでしょうか。

上記の流れはあくまでも基本的な相続税計算の算出方法であり、実際の申告には様々な控除制度や、複雑なスキームがありますので、少しでも相続税についてご不安がある方は税理士に任せる方が確実でしょう。

実際の実務としては、司法書士と税理士がそれぞれの業務範囲を生かし相続手続きをすることが非常に多いです。

しかしながら、いくら税金について専門ではないからと言って、上記のように基礎控除額がどれくらいか、申告が必要なのかどうか等、相続税についての初歩的な事を判断できないレベルの司法書士に任せてしまうと、その後の一連の手続きについても不安を拭うことは難しいのではないでしょうか。

当法人では、相続税法等の周辺知識にも明るい相続専門チームが、業界トップクラスの税理士法人・事務所と共にサポートさせていただいております。

相続税についてもお悩みの方は、まずはお気軽にご相談ください。