「空き家特措法」とは?政府が空き家問題に打ち出した対策について (2022.04.14)

以前のトピックスにて、『空き家』問題に関するトピックスを取り上げました。

この空き家問題に関して政府も問題視しており、平成27年に「空家等対策の推進に関する特別措置法」が全面施行されました。

(=通称、『空き家特措法』 本稿では以下、通称にて記載いたします。)

この法律は5年経過毎に見直しを行うことが附則にて定められており、令和3年に最新の改正ガイドラインが国土交通省より周知されています。

今回のトピックスでは空き家特措法と、それに伴う罰則等の概要についてご紹介いたします。

まずはじめに、そもそもなぜこの空き家特措法が制定されたのか、について確認してみましょう。

1-1.特措法制定の背景

■平成25年時点で空き家は全国820万戸と増加傾向にあり、多くの自治体が空家条例を制定するなど、全国的に対策が課題となっていた。

■適切な管理が行われていない空家等が防災、衛生、景観の観点から地域住民の生活環境に深刻な影響を及ぼしていた。

■地域住民の生命・身体・財産の保護、生活環境の保全、空家等の活用の為に対応が必要だった。

1-2.空き家の定義

■「空家等」‥建築物又はこれに付属する工作物であり、居住その他の使用がなされていない事が常態であるもの及びその敷地

■「特定空家等」‥次の①~④の状態に該当するものをいう

①倒壊著しく保安上危険となるおそれのある状態

②著しく衛生上有害となるおそれのある状態

③適切な管理が行われないことにより著しく景観を損なっている状態

④その他周辺の生活環境の保全を図るために放置することが不適切である状態

※基本指針の改正により、「将来著しく保安上危険又は著しく有害な状態になることが予見される」空家等に関しても、特定空家等に含まれることになりました。

上記は国土交通省より発行されている『空家等対策特別措置法について』の資料より抜粋したものです。

⇒外部リンク「空き家対策の推進に関する特別措置法関連情報」国土交通省

使われていない空き家を管理せずに放置していることにより老朽化が進み、火災が発生したり地震による倒壊の危険性があったり、さらには犯罪の温床になったりと地域住民に様々な被害や悪影響を及ぼしている現状が問題視されていました。

そこでこの法律が施行されたことにより、市町村単位で以下の施策が可能となりました。

1-3.施策の概要

- 空家等への立入調査

- 所有者等を把握するための固定資産税情報の内部利用

- 空家等及びその跡地の活用

- 空家等対策の円滑な実施に要する費用補助、税制上の措置

- 適切な管理のされていない空き家を「特定空家等」に指定

- 特定空家等に対する除却、修繕、立ち木伐採措置への助言・指導・勧告・命令

- 行政代執行による強制執行

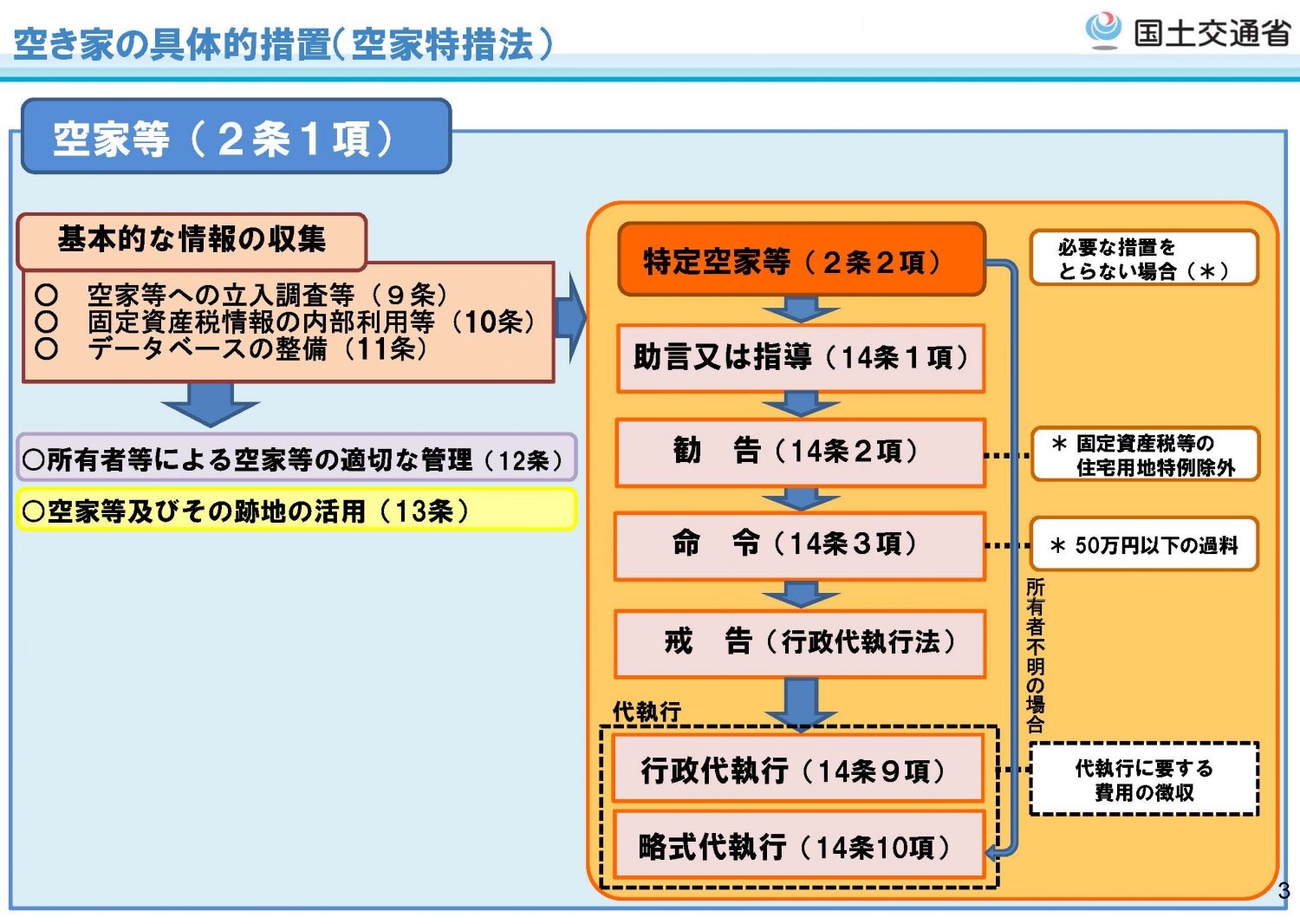

具体的措置は以下の資料のとおりです。

(※国土交通省資料『空家等対策特別措置法について』より抜粋)

本来であれば特定空家に指定される前に対策を講じるべきではありますが、上記の概要のうち、所有者が実際に不利益を被る事になるのは⑥の勧告~となります。

指導の段階では具体的な罰則等はありませんが、勧告を受けると固定資産税等の住宅用地特例から除外されてしまい、以降、罰則が重くなっていきます。

そもそもなぜ所有者(または諸州者の相続人)は、空き家のままで放置しているのでしょう。

諸々の理由はあるでしょうが、主に次の要因が考えられます。

不動産の所有者は毎年、固定資産税と都市計画税を支払う義務があります。

場所にもよりますが、自身の住居の固定資産税や都市計画税(賃貸の場合は家賃等)の他にこれらを支払うとなるとそれなりに負担は大きいでしょう。

しかしマンションや戸建て等の居住用不動産の場合、軽減措置により1/3、最大で1/6まで減額することが可能となります。

これは居住用建物が存在することが前提であり、もし空き家を解体してしまうとこの軽減措置が受けられなくなるため、空き家のままでも放置している方が多いのです。

空き家とひとまとめにしても、その規模は異なります。

解体費用は建物の大きさや敷地の広さにより、場合によっては百万円単位の費用負担が想定されます。

日本の土地利用には、都市計画法により一定の制限がかけられています。

現在の空き家が建っている地域が市街化調整区域(予め建築用途が定められている区域)に含まれていた場合、元々は規制がなく自由に戸建てを建築出来ていたとしても、解体後にはその土地に建物建築が出来なくなってしまった、というケースもあるのです。

元の所有者が亡くなり、誰が相続するか確定できないと、そもそもその後の管理・解体・リフォーム等を行うことが出来ません。

2-2.固定資産税の軽減措置の除外

上記の①を是正する為、勧告を受けた特定空家に対して、固定資産税等の住宅用地特例から除外する措置を設けました。

特例除外されると当然減額されませんので、最大で今までの6倍の税金が課せられます。

2-3.50万円以下の過料

勧告を受けてもなお是正措置を講じないままの場合、先述した住宅用地特例からの除外の他、改善命令が出され、50万円以下の過料が課せられます。

2-4.行政代執行による家屋の解体

改善命令を受けてもなおそのままの場合、行政による代執行となります。

多くは建物の解体となりますが、当然、その費用は所有者へと請求されます。

請求額は数百万円といった額となる場合もあり、払えない場合は土地部分を差押えられる事もあるでしょう。

令和3年の改正により特定空家の対象が拡大し、今後一層、締めつけは厳しくなることが予想されます。

ここまで読まれた方はデメリットしかないの?と思われる事でしょう。

もちろん、デメリットのみ、では批判も増えるため、税制上の優遇や自治体等への助成金という形でのメリットもあります。

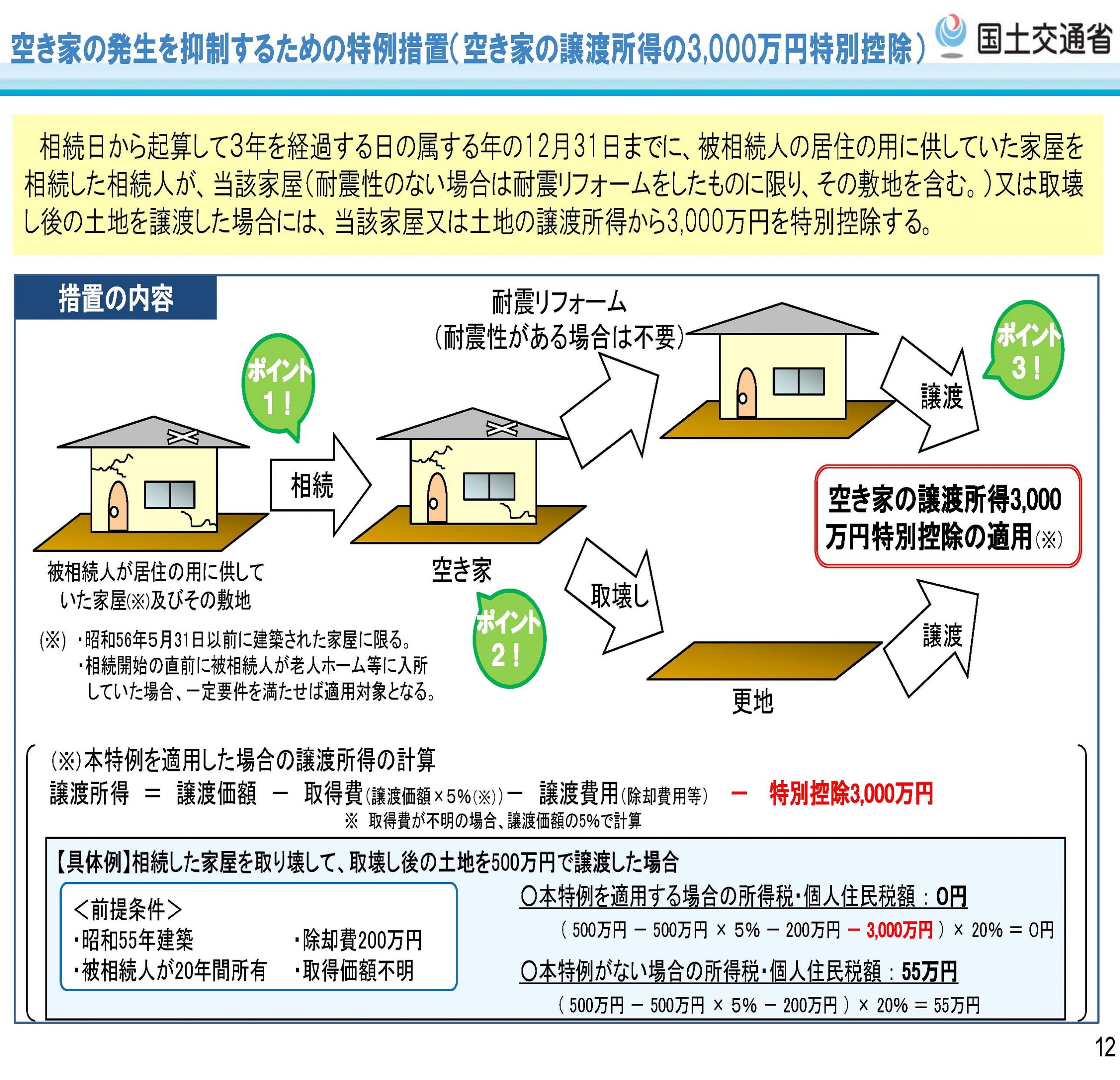

3-1.譲渡所得の特別控除

相続が発生した日から起算して3年を経過する日の属する年の12月31日までに、亡くなった方の居住用の家屋を相続した相続人が、耐震リフォーム(元々耐震性がある場合は不要)を施した家屋と敷地、または家屋を取壊し更地となった土地を売却(譲渡)した際の譲渡所得から3,000万円が特別控除されます。

(※国土交通省資料『空家等対策特別措置法について』より抜粋)

空き家とは言え、不動産売却(譲渡)した際の所得税や住民税の負担を考えますと、この特別控除の存在はありがたいでよね。

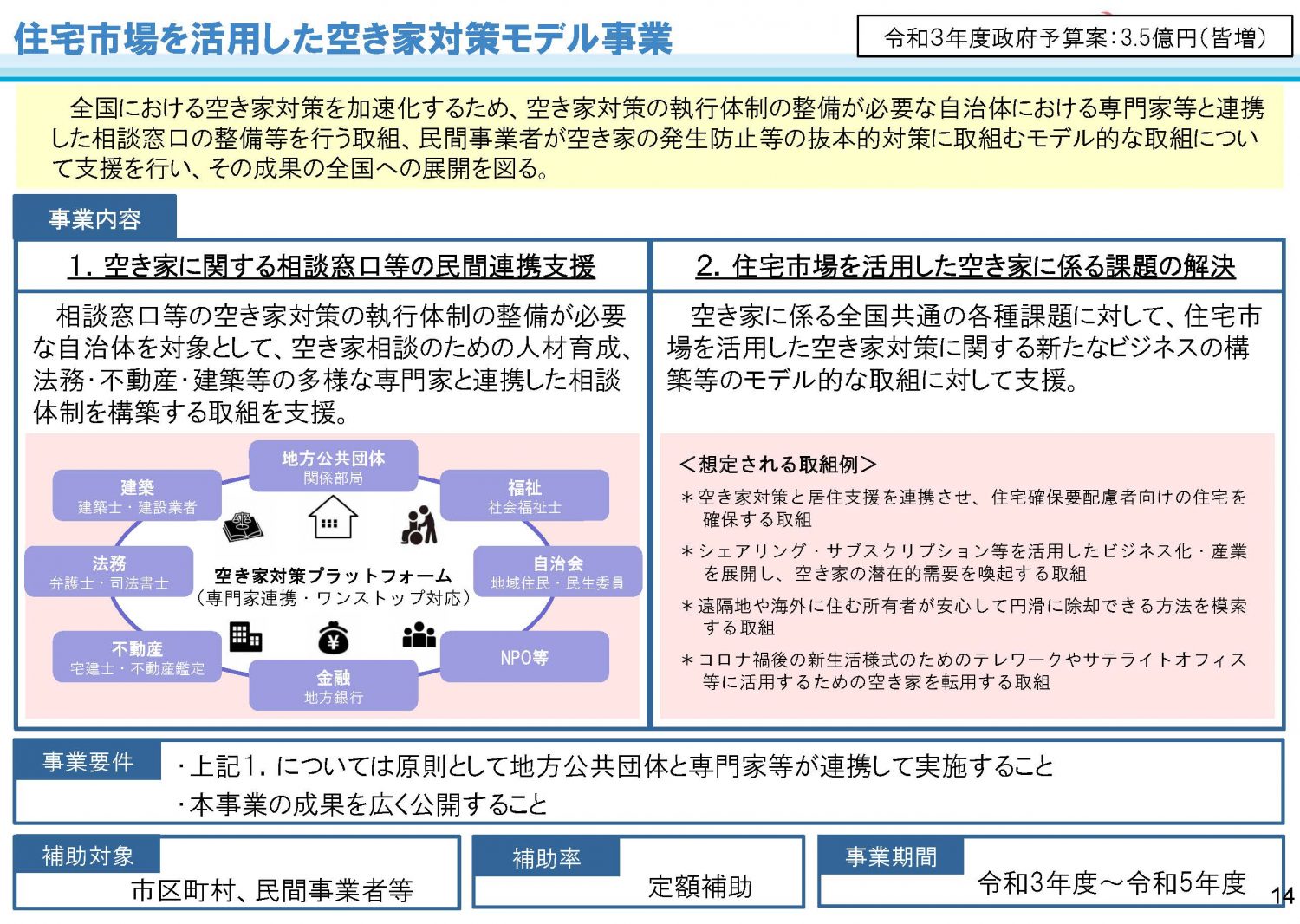

また、自治体によって「空き家バンク」と銘打って、空き家物件情報をホームページ等で広く情報を募集し、移住・交流希望者に提供する取り組みを行っています。

所有者側からすればこちらに登録することで、賃貸等により空き家の有効活用となり、行政側としても特定空家等を減少させる施策となる為、広く利用を促しているようです。

(※国土交通省資料『空家等対策特別措置法について』より抜粋)

(※国土交通省資料『空家等対策特別措置法について』より抜粋)

令和3年度の改正によって、「将来著しく保安上危険又は著しく有害な状態になることが予見される」空家等も特定空家等に含まれるようになった事から、今後より一層の厳罰化が進められることが推察されます。

また、2024年より相続に関する登記申請の義務化される背景からも、政府がこれまで以上に空き家対策に本腰を入れている姿勢が伺えるでしょう。

これまでは空き家のままで放置していた、という所有者の方も、今後は「管理・活用・売却」のいづれかの方針を講じていく必要があります。

また、そもそも相続発生後に所有者が確定できていない不動産に関しては、まずは相続登記をしない限りその後の展開を検討することが出来ません。

当法人では、相続登記の申請はもちろんのこと、提携の多数の不動産会社ネットワークを駆使し、その後の活用・売却についてもサポートさせて頂きます。

空き家問題にお困りの方は是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまでお気軽にお問い合わせください。

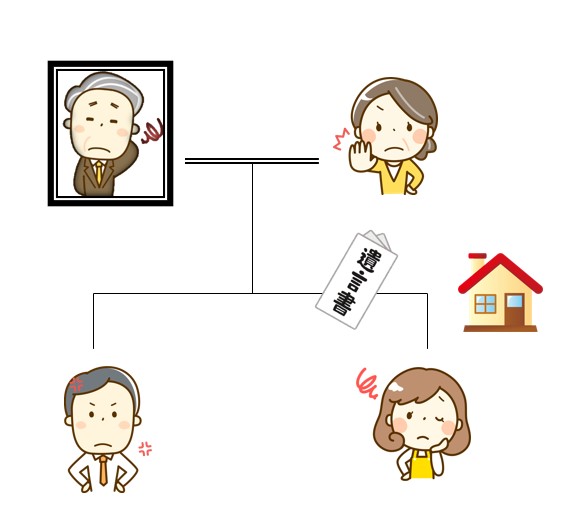

遺留分侵害額請求と和解勧告の関係性 (2022.03.15)

令和1年7月1日、遺留分の見直しがされた新民法が施行されました。

それまでの遺留分の概念は、遺留分減殺請求に基づく相続財産の共有化です。

つまり、遺留分の侵害をされた相続人からの遺留分減殺請求がなされると、相続財産全てに遺留分(基本は法定相続分の2分の1)が及び、遺言にて相続した相続人と遺留分減殺請求をした遺留分権者との共有となり、以後、不動産等は換価等を自由に出来なくなってしまいます。

これでは、相続した不動産を売却して遺留分相当額を金銭で賠償する、という和解が成立し得ないという事態が相次ぎました。

この事態を重く見た政府は、令和1年7月1日以降の相続開始による遺留分については、遺留分減殺請求権から遺留分侵害額請求権という権利に変更し、相続財産全てを金銭に見積り、遺留分権者に対して相当額の金銭を支払うことで解決を試みる法改正を実施しました。

遺留分侵害額請求についての詳細は、別トピックスにて取り上げていますのであわせてご覧ください。

前置きが長くなりましたが、今回のご相談のケースは以下のとおりです。

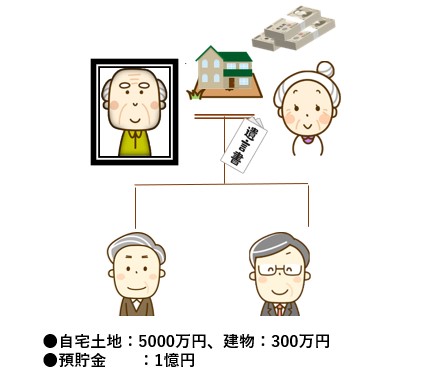

相続関係・・被相続人父、妻(相続人母)、長女、長男

遺言内容・・都内の一等地を全て長女に相続させる内容が記載され、その内容に基づき長女名義に相続登記を申請予定

後日、母・長男の両名が長女に対して遺留分侵害額請求権を行使し、地裁にて争われることに。

前述のとおり、遺留分侵害については令和1年7月1日以降、全て金銭で解決することとなっております。

ところが、今回のケースでは相続財産のほぼすべてが相続登記をした土地のみで、預貯金等はありません。

そうすると、都内の一等地である土地を金銭に見積り、母及び長男に遺留分相当額(母の法定相続分1/2×1/2=1/4 + 長男の法定相続分1/4×1/2=1/8、計8分の3)を自己の財産から持ち出して支払う必要があります。

もし、皆さんがご長女の立場であれば都内の一等地、例えば8,000万円の8分の3=3,000万円を現金で用立て、一括で支払えるでしょうか?

土地を売却すれば問題ないかもしれませんが、思い入れのある実家等をすぐにご売却出来ない方もかなりの数いらっしゃいます。

そこで、裁判所の運用では、ほとんどの訴訟事件において和解勧告をしていきます。

今回のケースでは、土地が広かったので半分に分筆をして、遺留分相当額の弁済をしたことにする、という和解勧告です。

この和解手続き中にご相談を受けましたが、訴訟の和解手続き中に登記をすることは基本的に出来ません。

裁判所の手続きと違う手続きに万が一流れてしまった場合、当事者に余計にトラブルが生じるからです。

この場合、登記手続きは裁判所の和解が成立するまで待ち、和解調書が作成されてから司法書士に依頼される事をお勧めします。

また、登記手続きは裁判・和解の種類によっては登記を受理されない場合もありますので、事前に弁護士等を通して司法書士と和解条項について入念な打合せをすることをお勧め致します。

本ケースにおいて、登記手続きが受理されるには、和解調書において以下の文言が記載される事が必要と思われます。

【和解条項要旨】

●被告は、原告らに対して遺留分侵害額として金○○円の支払い債務があることがあることを認める。

●被告は1の債務の弁済として、別紙遺産目録の土地Aにつき、別紙図面A点B点C点D点A点の各測点を結んだ土地を分筆登記をして、「年月日代物弁済」を原因として原告らに各4分の1ずつの所有権移転登記をする。

●訴訟費用及び登記費用は被告の負担とする。

●原告ら、被告は、本件につきその他一切の債権債務がないことを確認する。

弊社では、相続登記はもちろんのことながら、相続に付随する各種登記についてもご相談に応じております。

また、今回ご紹介した和解勧告等について、単純に相続についての知識のみならず、周辺の裁判事務にもある程度明るい必要があるでしょう。

判決・和解による登記は、その取り決めた文言によっては登記が受理出来ないことも多々ありますので、司法書士法人行政書士法人鴨宮パートナーズまで、お早目にご相談下さい。

親の相続財産に『農地』があった!売却または活用に必要な手続とは? (2022.02.02)

相続が発生した際にまずやらなければならない事が、亡くなった方の財産調査です。

ここ日本における財産の多くは『不動産』と言われており、田舎の両親は持ち家、という方は決して少なくないでしょう。

不動産は法務局の登記簿謄本により所有者等の詳細が管理されていますが、その項目の中には、『地目』といってその土地の種類・用途が記載されている箇所があります。

その中でも『農地』と表記されている土地の扱いには法的な様々な制限が課されているため、相続財産の中に農地があった場合は注意が必要です。

今回のトピックスでは、『農地』を相続する際の売却または活用の為の手続について取り上げていきたいと思います。

まずは農地を相続する際のメリット・デメリットを簡単に確認してみましょう。

【メリット】

・農地を賃貸ができれば賃料が見込める

・売却、農地以外に活用すれば資産になる

【デメリット】

・一度相続すると簡単には手放せない

・活用が出来なければ負の遺産となる

上記メリット挙げた通り、そのまま活用or農地以外に転用して活用or売却のいずれかの方法が出来れば相続人の資産となり得ます。

ご両親と同居していた場合やご自身でも農業を営んでいる方はそのまま活用することもあるでしょうが、別居でしたり、他のお仕事をされている方は賃貸に出したり、売却したりする方が現実的でしょう。

しかし農地の賃貸・売却には農地法による制限があり、最悪の場合、何も活用が出来ず、手放す事も出来ずに維持管理のコストがかかり続ける状況も想定せねばなりません。

個人や法人が農地を売買または賃借するには、原則、その農地を管轄する農業委員会の許可(農地法第3条)が必要となります。

こちらの基準については管轄によって異なりますので、詳細についてはその不動産を管轄している各市町村の農業委員会に問い合わせてみましょう。

では、実際に農地を相続するとした時に、「法務局での登記申請」と「農業委員会への相続届出」の手続が必要となります。

まずは不動産の『登記申請』(=名義変更)から行います。

現時点(2022年1月現在)では相続登記について法律上の義務はないですが、2024年4月より相続登記の義務化される予定ですので、相続する場合は登記手続が必須となります。

こちらは法務局での申請となり、ご自身でする事も出来ますが、戸籍謄本等の必要書類の手配やその後の対応を考慮すると司法書士等の専門家に依頼する方が無難と言えるでしょう。

ただし、『遺言』による名義変更の場合、遺言書の内容によっては農業委員会の許可が下りない場合もありますので、このケースの際は事前に農業委員会に問い合わせましょう。

農地の所有権を取得した相続人は、登記名義人となった日から10ヶ月以内に農業委員会に許可の届出をする必要があります。

(参考)⇒農林水産省サイト『農地の売買・賃借・相続に関する制度について』

こちらの届出の際にそのまま相続するのか、農地を賃貸・売却するのかによってその後の手続内容が異なってきます。

農地をそのまま農地として他の農家に賃貸・売却するケースはそれほど多くないと思いますので、今回は農地以外の地目に転用(以後、『農地転用』と表現します。)するケースで見ていきましょう。

農地にはいくつか種類があり、転用許可が不要な場合や、そもそも農地転用が出来ない場合もあります。

市街化区域内にある農地は農業委員会に届出れば事足りますが、区域外ですと4ha以下では都道県知事に、4ha超では農林水産大臣にそれぞれ許可を求める事となります。

下記ののいづれかに該当する場合、農地転用許可はおりません。

① 農用地区域内農地・・市町村が定める農業振興地域整備計画において農地用区域に指定された農地

② 甲種農地・・市街化調整区域内にある、特に良好な営農条件を備えた農地

③ 第1種農地・・0ha以上の集団農地や、農業公共投資の対象となっている農地、生産性の高い農地

下記の場合、届出により農地転用が可能となります。

④ 第2種農地・・将来的に市街地として発展する環境であったり、農業公共投資の対象外であって生産力の低い小団地農地

⑤ 第3種農地・・市街地区域内、都市的整備がされた区域内の農地

どの農地についても必ず必要となる書類は、下記のとおりです。

・転用予定農地の公図

・転用予定農地の図面

・転用予定農地および周辺地の写真

登記簿謄本と公図については法務局に請求する事で取得出来ます。

図面については住宅地図をインターネット等で取得し、対象となるどの農地を転用予定なのか分かるようにしておきます。

その他、農地転用後に住宅建築する場合等、内容によって必要書類が異なってきますので、こちらも必ず事前に確認が必要です。

上記に挙げた農地転用の許可申請は、内容によって手続きもかなり複雑になります。

煩雑な手続きが面倒だという方は、行政書士による代理申請を検討するのも良いでしょう。

いかがでしたでしょうか。

今回は相続した農地の農地転用について焦点を当てて取り上げましたが、実際の手続に進むまでに遺産分割協議等を含めいくつかものハードルがあります。

個人で進める事も可能ではありますが、登記手続・農地転用をそれぞれ対応するのはかなり骨が折れますし、専門家に依頼する際にも司法書士と行政書士で別々の事務所に依頼した場合、うまく両者が情報を共有して事を進めてくれるとも限りません。

弊社では相続専門の司法書士と行政書士が専門チームを組んでご対応しております。

また、その後の売却・活用についても多くの不動産会社・建設会社と提携しているため、すべてワンストップ対応することが可能です。

相続でお困りの際は目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、まずは一度お気軽にご相談ください。

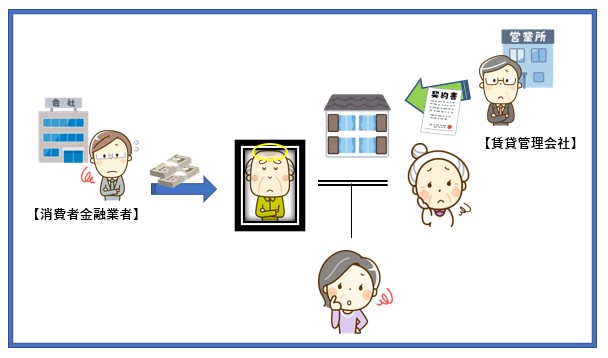

賃貸不動産と相続放棄 (2021.10.28)

過去のトピックスで相続放棄に関する論点を複数挙げて来ましたが、今回は賃貸不動産と相続放棄にポイントを絞りお話ししたいと思います。

相続放棄は、家庭裁判所に始めから相続人ではなかったことを認めてもらう手続きです。

ですので、相続放棄をするまでの間に下記の行為をしてしまうと、原則的には家庭裁判所は相続放棄を認めてくれません。

◆相続財産の処分(売却、取り壊し等)

◆遺産分割協議をすること

◆相続税申告をすること

◆準確定申告をすること

◆相続債務を支払うと債権者に言ってしまったり現実に支払ってしまうこと

上記は一部の例ですが、これらの行為は相続人としての通常の行為であり、自己が相続人であることを対外的に認める行為であるので、家庭裁判所は相続放棄を受理してくれないのです。

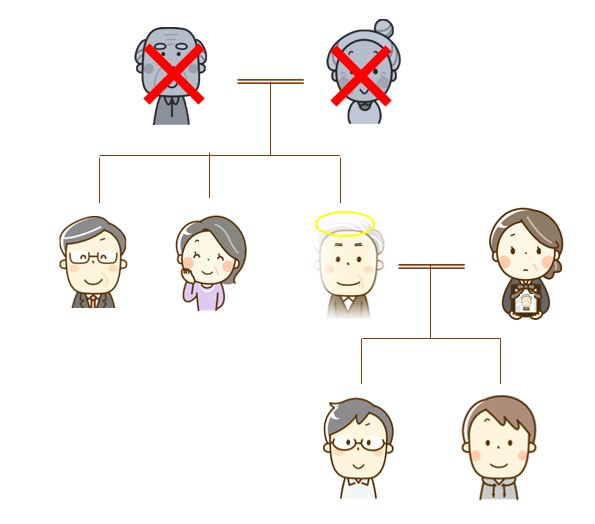

この前提で下記の相関図と基本情報をご覧ください。

≪基本情報≫ ※被相続人父、配偶者、子供のご家庭

①被相続人には消費者金融からの数百万の借金がある

②配偶者、子供は被相続人名義で賃借しているアパートに同居

③その他プラスの財産はなし

④賃貸管理会社から賃借人の更新手続きを迫られている

⑤家財道具は全て被相続人が購入

一見すると、借金さえなければ通常のご家庭なのですが、この状況下で相続放棄をする場合、非常に難儀な法的論点が待ち構えているのです。

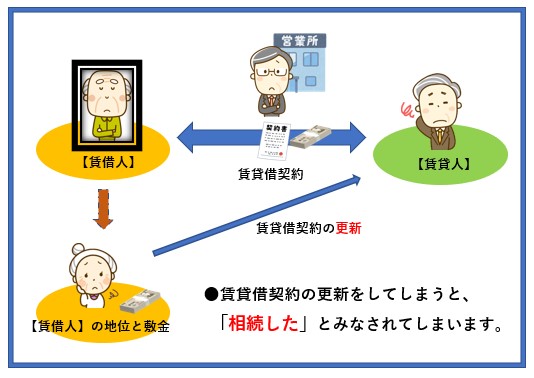

④の賃借人の更新手続きです。

これを行ってしまうと、被相続人が契約していた賃貸借契約上の地位を相続してしまったことになり、預けていた敷金も相続したとみなされてしまうのです。

また⑤の家財道具ですが、経済的価値のあるものを廃棄したり売却したりそのまま利用し続けると相続を承認したものとみなされかねません。

前記の基本情報を前提に相続放棄をするのであれば、まず、賃貸借契約及び敷金は引き継がず、そこに住み続けたい意思があれば新たに配偶者、子供名義でオーナーと新契約を結ぶ必要があります。

もし、住み続ける意思がなく他に移転するのであれば、滞納家賃などは連帯保証人になっている場合を除き一切支払わず、家財道具は残置したまま退去するかトランクルーム等に現状維持のまま保管する必要があるでしょう。

家庭裁判所の相続放棄の手続きは、実体調査まで踏み切らないので比較的容易に手続きが完了します。

しかしながら、後日債権者から相続放棄をするに足りない事由があったとして、民事訴訟を提起され相続放棄の効果を覆されることもありえます。

相続放棄に関する考え方は、判例が非常に少なく判断が難しいところではありますが、当法人では相続専門チームを筆頭に日々あらゆる問題に対応しておりますので、お力になれることがあるかと思います。

お悩みの際は是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。

遺産分割時に換価分割を検討する際の注意点 (2021.09.03)

以前のトピックスにおいて、遺産分割方法について、現物分割・代償分割・換価分割・共有分割の方法があるとお伝え致しました。

今回は、良く質問される換価分割について取り上げたいと思います。

換価分割とは、対象となる遺産(不動産や株)を換価(お金に変える事)して、そのお金を予め定めた分配比率に応じて分割することをいいます。

ただし、この定義を誤ってしまうとトラブルになる可能性もありますので注意が必要です。

前述の通り、『今ある遺産をお金に変えて分割する』が換価分割の趣旨ですから、将来、またはいつか売却してお金に変わったら分配すればいいや、とのあいまいな形で手続きを終えてしまいますと、虚偽の遺産分割・虚偽の相続登記・贈与税の課税リスクが浮上してきます。

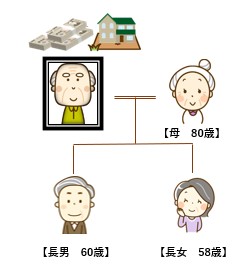

下の相関図をご覧ください。

ご相談者の長男からは次のように相談を受けました。

田舎にある父の遺産としての自宅は、現在母が住んでいるから、まだ売却は出来ないけれど、いずれ母も一人暮らしが限界になることだし、その際は売却して、3人で売却代金を法定相続分通りに分配しよう。

但し、母の名義に相続登記を入れてしまうと、認知症になった場合スムーズに売却手続きが出来ないと聞いたから、登記名義は一旦長男である僕が代表して名義を貰っておこう。

先生、この内容はネットで調べたら換価分割という方法だと思いますが、これで手続きしてもらえますか?

さて、このご相談者の考え、皆さんはどう思われますか?

上記のご相談内容は、実は換価分割とは言えません。

なぜなら、『対象となる遺産を速やかに換価する作業をしていないから』です。

将来売るべき時が来たら売って、売却益を法定相続分通り分配するという点では換価分割と性質上似ているとは言えますが、これは単に売れるまで一旦登記名義を預かるだけの行為であり、売却時期についても見込みが無い為、換価分割とは呼ぶことができないのです。

更に、税務上においても、本来すぐさま売却してその売却益を分配すべきであるのに、5年も10年もその行為をせずに登記名義を預かる事自体がもはや、『他の相続人にお金を分配する債務を免除してもらっている行為』と同視することができ、他の相続人から登記名義を預かった贈与税が課せられる可能性があります。

もちろん、法務局の登記においても同じことが言え、一旦便宜上登記名義を預かるということは換価分割が成立しておらず虚偽の登記になる為、登記申請を取り下げて下さいと法務局に指示される可能性があります。

このように、換価分割は解釈を間違えてしまいますと、課税のリスクが生じ、また、登記手続きも受理されない危険性が生じてきます。

当法人では、様々な遺産分割に精通した専門チームがリスクが無く希望通りの遺産分割をご提案させていただきます。

相続手続・生前対策をお考えの方は、渋谷区マークシティ、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまで、まずはお気軽にご相談ください。

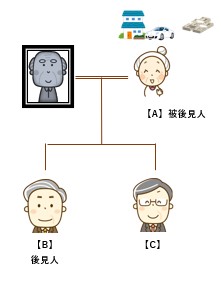

法定後見制度の注意点 (2021.07.29)

ご家族が認知症になった等をきっかけに、成年後見制度を利用したいとのご相談が近年さらに増えてきていると思います。

関連するトピックスはこちら→

また、家庭裁判所のホームページでは後見センターの専門ページもあり、ニーズの高さが伺えます。

(外部サイト⇒【家庭裁判所後見センター 手続きの流れ・概要】)

しかしながら、制度自体は聞いたことがあるけれど、内容は良く分からないという方も多いのではないでしょうか。

そこで今回は、制度利用開始に際して良くご質問されること、誤解されている方が多いと思われる点についてご紹介していきたいと思います。

成年後見の申し立てを行う場合、具体的に候補者を決めて申し立てることができます。

例えば、夫を亡くした妻が、認知症になってしまい、夫婦の実の息子を後見人候補者として申し立てを行うとします。

ところが、裁判所は候補者が立てられたからといって、必ず候補者を後見人に就任させなければならないわけではありません。

具体的には、被後見人の心身の状態や生活財産の状況から、

●後見人に就任した時に本人の権利擁護、財産保護を行うことができるのか

●後見人候補者の生活状況や職業から後見人として問題ないか

●本人と後見人候補者との間に利害対立が生じていないか

●本人が、候補者が就任する事に関してどのような意見を持っているか

などの項目を総合的に考慮し、誰を後見人とするかを決定していきます。

場合によっては、第三者である司法書士や弁護士が後見人に選任されたり、候補者が後見人に選任されたうえで、司法書士や弁護士が後見監督人(後見人を監督する者)として選任されたりすることもあります。

また、誰が選任されるかという点については、裁判所に対して不服申し立てができません。

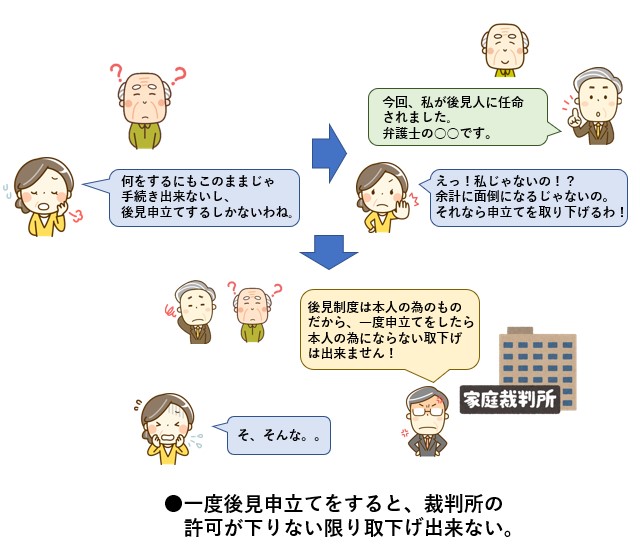

しかも、後見の申し立て書類を提出した後は、裁判所の許可が無ければ申し立てを取り下げることができなくなります。

後見人として第三者が入ってくるのは絶対に避けたいとお考えの方は、是非認知症になる前に、自身の意思で後見人を選定できる、任意後見人の制度をご利用されることをお勧め致します。

任意後見制度について詳しくは別のトピックスにてご紹介致します。

例えば、実家に一人暮らしの母親が認知症になってしまったが、まだ程度がそこまで重くない為、そのうち手続きをすればよいと考えていたとします。

ある時を境に急に症状が悪化し、家に一人にしておくのは心配と考え、父親から相続した母親名義の実家を売却し、その資金を基に施設に入居させたいと考えたとしても、すぐには手続きが進みません。

まず実家の売却や施設に入所する手続きのためには、成年後見人の申し立てを行っていかなければなりませんが、

①申し立て準備に1、2ヶ月

②裁判所の精神鑑定や調査で2、3ヶ月

③さらに審判が降りた後2週間の期間経過後に審判が確定

④後見人として登記事項証明書が取得できるまでには更に1、2週間程度

ケースによりますが、上記のように合計4ヶ月から6ヶ月程度、時間を要してしまいます。

また、手続きを進めようと考えた時に、本人や親族から反対の声が上がったために、説得に時間を要することも考えられます。

認知症等により判断能力が低下している場合には、できるときに手続きをすることが望ましいと思います。

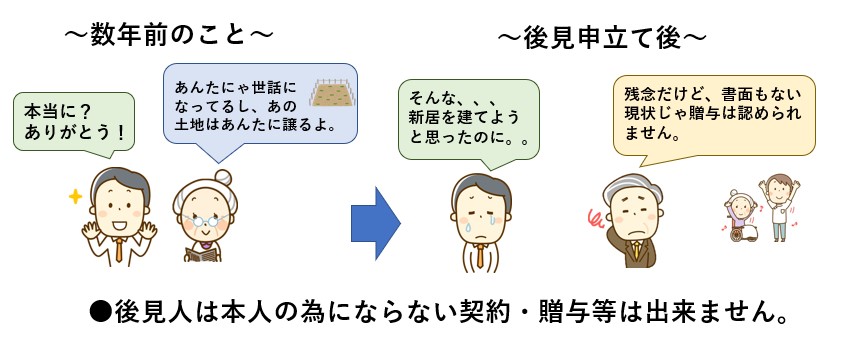

後見人が就任する前の契約等によって、将来、贈与等を約束していた場合でも、約束通りに履行されるとは限りません。

例えば、母親が認知症を発症したが、相談者である息子は遠方に居住していたために、第三者である弁護士が後見人に就任したとします。

母親は息子である相談者のために、認知症が発症する前から、自身の財産の一部を贈与すると約束していたとしても、財産管理をする後見人がこれに応じてくれるとは限りません。

そもそも成年後見制度は、申立人等の親族のためのものではなく、あくまで被後見人のための制度です。

本人の財産を保護するのが制度の目的になりますので、認知症が生じる前で、かつ書面等によりその意思が明確に確認できる場合でなければ、贈与のように一方的に被後見人の財産を減少させる行為には応じない可能性が高いと思います。

但し、どんな贈与も認められないわけではありません。

母親からすると、息子に対しては扶養義務があります。(民法877条)

この扶養義務履行の為に毎月生活費を支払う行為は、通常の範囲内であれば問題無いといえる可能性があります。

このような場合には、第三者である後見人は、裁判所と相談をし、この贈与や契約に応じるかを判断していく事になります。

後見制度を利用するか否かに関わらず、大事なことは契約書等の書面を作成しておくと、このようなときにも有効です。

成年後見申立のための書類の準備が整い、申立書及び提出書類を裁判所に提出すると、正式に申立がなされたことになります。

そして一度申立がなされた後は、審判前であったとしても、家庭裁判所の許可を得なければ申立を取り下げることはできません。

これは、成年後見制度がそもそも本人(被後見人予定者)保護のための制度であるため、申立人の判断のみで終了させることが適切でないと考えられるからです。

例えば、本人Aさん(被後見人予定者)の息子Bさんが申立人となり、後見人候補者をBさんとして申立書を提出したとします。

手続きが進むにつれて、家庭裁判所の調査官の言動から、Bさんではなく専門職の弁護士が選任されそう、あるいは後見人にはBさんが選任されそうだけれども、後見監督人として弁護士が選任されそうと感じたとしても、家庭裁判所の許可なく取り下げることはできません。

また、第三者が選任されそうとの理由のみでは、許可も下りない可能性が高いと思われます。

申立書類は、申立以後取り下げられなくなることを念頭に、提出する必要があります。

審判を出すか出さないか、あるいは誰を後見人として選任するかは、個々の事情から最終的には家庭裁判所の裁判官が判断をするため、確定的なことは申し上げられません。

しかし財産の多寡や親族の関係性、申立てをして成年後見人をつける目的等により、家庭裁判所がいかなる判断をしうるかとの見通しをある程度立てることは可能ですので、申し立てを行う際はご相談いただければと思います。

成年後見の申立のご相談をお受けする場合、大多数の場合、申し立てる目的があります。

Aさんは父親が10年前に亡くなり、その際に父親が所有していたAさんの実家を、母親が相続し、母親がそこで一人暮らしをしています。

ところが母親が認知症になってしまったため、母親をグループホームに入れる資金に充てるために、実家の売却目的で後見申立をしたいというケース

この場合、無事申立が認められ後見人としてAさんが就任し、実家の売却手続きを完了させたとしても後見人でなくなるわけではありません。

後見は、被後見人である母親が亡くなるか、あるいは認知症が治癒(判断能力が回復)するまで続きます。

後見人を立てないとできないからと、何らかの手続きのために一時的に成年後見を利用するということはできません。

これも、本人を保護する制度である以上、申立人が考える目的を果たしたとしても、本人の要保護性が消滅するわけではないからです。

なお後見人は、病気などやむを得ない事情がある場合には、家庭裁判所の許可を得て辞任することができます。

この場合にも、後見自体が終了するのではなく、別の後見人を就任させ、新後見人に引き継がれることになります。

基本的にはご本人が亡くなるまで一生続くことですので、特に親族が候補者になる場合には、よく検討して申立手続きをする必要があります。

例えば母親Aのために息子Bが申立人となって後見申立を行い、弁護士や司法書士等の専門職の後見人Cが選任されたとします。

Bは後見人が就任したことで一安心したのも束の間、Cとはなかなか連絡がつかないうえ、愛想が悪くてうまくコミュニケーションが取れません。

Bは、Cとそりが合わないため、交代させたいと考えるようになりました。

この場合、仮にBがC後見人を交代させたいと考えたとしても、家庭裁判所に申し立てて無条件に交代させることはできません。

このように後見人を交代させたい場合には、本人や親族が後見人の解任請求を行っていくことになりますが、これが認められるためには、後見人が任務に適しない正当な事由がなければなりません。

例えば後見人が本人に対して虐待行為を行っている、あるいは財産を本人のためでなく後見人自身のために使っている(横領している)、等の事由が必要になります。

成年後見制度はあくまで本人のための制度であるため、親族が望んだとしても本人の不利益になっていないのであれば交代すべきではない、と考えられるからです。

例を挙げてみましょう。

被後見人A(夫は既に他界している)の長男Bが、Aの後見人に就任し、預貯金の一切をBに渡し、日常的に必要な金銭をAの預金から支払っていたとします。

Aはしばらくして病気により死亡しました。Bには、弟のC(Aの子)がいます。

この場合、被後見人死亡により、後見は終了します。しかし、既に預かっているAの預貯金はBのものになるわけではなく、相続財産としてBとCが相続することになります。

BがCから相続権を主張された場合、法定相続分(Aの財産の半分)については渡さなければなりません。

後見申立の相談を受けていると、「後見人になった者が財産をもらえる」と考えている方がいらっしゃいます。

しかし被後見人の財産は、後見人が被後見人のために預かっているに過ぎず、被後見人死亡による後見終了後は、全て「相続財産」として相続人に引き渡されることになります。

被後見人に相続が発生した場合、相続人が財産を取得する旨は上記7で述べた通りですが、後見人が相続の際に有利になるとは言えません。

後見人であった者の相続権が、他の相続人より多いとの規定はないからです。

また例えば上記7の例で、後見申立の際に、「Aと同居しているBが後見人となり、Aの面倒を見る代わりにCは相続を放棄する。」との念書をCに書いてもらったとします。

しかし、被後見人の生前に相続放棄の念書を書いたとしても、これには何ら法的拘束力はありません。

これは民法915条に、相続放棄をする場合には「相続があったことを知った時から3か月以内」に行う旨が明記されておりますので、あくまで「死亡後」に手続きをすることが前提となっており、被相続人が死亡する前に相続放棄することはできないからです。

それどころか、Cから「後見人としての管理が悪かったから、相続財産を無駄にした」と不当な因縁をつけられてしまうこともあるようです。

家庭裁判所に求められるか否かにかかわらず、後見終了時に争いにならないように、後見人として被後見人の財産を使った場合には、全て領収書等を保管しておくことが望ましいと思います。

後見人は、被後見人の財産を管理し、財産に関する法律行為についてのみ、被後見人の代理行為ができます。

言い換えれば、一身専属行為は代理することはできません。

一身専属行為とは、一身に属するという文字のごとく、いかなる場合も他人には行えない、本人のみに行える行為ということです。

例えば、結婚や離婚等の行為や、養子縁組、認知等が挙げられます。

これらの行為は、いかに後見人であろうとも、本人が決定すべき事柄であり、後見人が口を出すことを認めるべきではないからです。

また、「遺言」も一身専属行為とされているため、後見人が代理で行うことはできません。

ご相談を受ける中で、母が認知症になってしまい、母亡き後の財産の処分方法について法定相続に従うと不都合があるため、自分が後見人となって遺言を書きたいとおっしゃる方がいらっしゃいますが、これはできません。

被後見人となった後も遺言を書くことはできますが、判断能力が一時的に回復していて、医師2人以上の立会のもと、事理弁識能力のあることを確認できた場合にのみ行うことができます。

遺言等の生前対策は、認知症が心配になる前の元気なうちに行っておきたいですね。

当法人では、後見制度の注意点等も踏まえ、最適な制度の利用方法のご提案をさせていただきます。

少しでもご不安な点ございましたら、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、まずは一度ご相談ください。

相続分の譲渡とは?相続放棄との違いと注意点 (2021.07.16)

被相続人が亡くなると、通常民法に定められている法定相続人が相続をすることになりますが、この法定相続人の相続分については、他の共同相続人又は共同相続人以外の第三者に対しても譲渡することができます。

相続分を譲渡することによってどのような効果が発生するのか、またそのメリット、デメリットについて解説していきたいと思います。

相続分の譲渡について民法には直接的に記載はありませんが、民法第905条に相続分を譲渡した場合の相続分の取り戻しについて記載されていることから、相続分の譲渡が可能であるとされています。

相続人が他の相続人に相続分の譲渡をした場合、相続分の譲渡を受けた相続人は、譲渡を受けた分だけ相続分が増えます。

相続分を譲渡することにより、実質的に遺産分割協議に近い効力が生じます。

相続分の譲渡は有償でも無償でもかまいません。

相続人に対しての無償の相続分譲渡は贈与に該当するため贈与税が課される、と思われがちですが、相続分譲渡では贈与税はかかりません。

相続分譲渡の要件として、遺産分割協議の前に相続分の譲渡を行う必要があります。

これに対して相続人以外の第三者に相続分の譲渡した場合、相続分を有償で譲渡した場合は譲渡した相続人に譲渡所得税が課され、無償で譲渡した場合は譲受人に贈与税が課税されることになります。

第三者が相続分の譲渡を受けた場合、その第三者は遺産分割協議に参加する権利を取得します。

ただ、第三者が遺産分割協議に参加することに、元々の他の相続人は抵抗を感じる場合もあるでしょう。

そのため、他の相続人は1か月以内であれば、譲渡を受けた者が支払った価格や費用を支払うことによって相続分を取り戻すことができることになっています。

相続放棄すると、はじめから相続人でなかったことになりますので、負債も相続しません。

相続分譲渡の場合、譲渡した人にも負債の支払い義務が残ります。

第三者への譲渡であれば相続人の地位の包括的な譲渡であるため、この場合、負債の支払い義務が譲渡人か譲受人にあるかの論点は残ります。

債権者が支払いを要求してきたら拒めないので注意しましょう。

また、相続放棄の場合、「放棄者が存在しない」ものとして、その人の相続分が他の法定相続人に割り振られます。

一方で相続分の譲渡の場合、「譲渡の相手を相続人が自由に選べる」という違いがあります。

●遺産を相続したくない、関心がない

相続分を譲渡すると、面倒な相続登記などの手続きをせずに済みます。

●相続トラブルに巻き込まれたくない

相続分を譲渡すると、遺産分割協議に参加する必要がなくトラブルに巻き込まれる可能性がほぼなくなります。

●配偶者や孫など、自分以外に遺産相続させてあげたい人がいる

遺産相続権を与えたい相手に相続分の譲渡をすれば、希望を叶えることができます。

●相続人が多数で、遺産を引き継ぐ人を少人数に絞りたい

他の共同相続人へ相続分の譲渡をすると、相続人を減らせて状況を整理できるでしょう。

●早期に相続権を現金化したい

遺産分割前に有償で相続分を譲渡すれば、早期に現金が手元に入ってきます。

相続分の譲渡をすると、その人は相続権を失いますが、負債の支払い義務はなくなりません。

相続債権者から支払い請求が来たら返済せざるを得ないので、注意しましょう。

上記でも説明をしましたが、相続人以外の人へ相続分を譲渡すると、他の相続人は1カ月以内であれば取り戻し請求ができます。

自分の妻などに遺産相続権を与えたいと思って相続分を譲渡しても、相続人から取り戻し請求が行われたら目的を達成できなくなってしまうので、注意が必要です。

遺言がある場合、相続分の譲渡ができるケースとできないケースがあります。

「~に〇分の〇、~に〇分の〇」など「相続分の指定」が行われている場合、指定された相続分を譲渡できます。

一方「~に不動産を遺贈する、~にA銀行の預金を相続させる」など遺産を指定して遺贈された場合、相続分という概念がないので相続分の譲渡はできません。

相続トラブルに巻き込まれない方法として、相続分の譲渡は有効です。

ただ、負債があると引継いでしまうなどのデメリットもあるので、注意しましょう。

相続手続・生前対策をお考えの方は、渋谷区マークシティ、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまで、まずはお気軽にご相談ください。

遺言と異なる内容の遺産分割協議 (2020.10.13)

相続が発生し、被相続人に財産があった場合、誰がその遺産を相続するか、という話になりますが、実務上、まず確認することは被相続人が遺言を遺しているか否か、という点です。

法律上、遺言は遺言者の最終意思の尊重という観点から、原則、遺言内容に従う必要があります。

ですので、相続登記や遺産整理を受任する際、司法書士としては遺言が残されているかヒアリングをしていきます。

ヒアリングだけでは、遺言の有無が分からないときは、場合によっては公証役場にて、公正証書遺言の存否を確認する手続きをとる場合もあります。

これほどまでに、遺言というものは尊重されるべきものなのです。

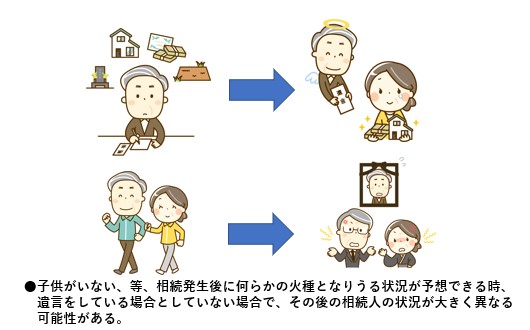

では、例として下記の相関図を見てみましょう。

被相続人が『一切の遺産を妻に相続させる』旨の遺言を残して亡くなった場合、相続人全員は自分たちの意思に反して遺言通りに手続きを進めなければならないでしょうか?

答えは、、、

NOです!!

上記の事例では、奥様が遺言通りに相続財産を受け取ってしまうと、近い将来に訪れるであろう二次相続の際は、配偶者特例が一切使えず、長男・次男が重い税負担に苦しむことは目に見えています。

そういった不合理な結果を招かないよう、原則は遺言の趣旨を最優先するべきなのですが、実務上の法解釈では、相続人全員の合意があれば、遺言と異なる内容の遺産分割協議にて手続きをしても良い、ということになっています。

但し、以下の場合には注意が必要です。

①遺言書中に、相続人ではない第三者への遺贈を含む文言が含まれる場合

②遺言書中に、相続人ではない方が、遺言執行者に指定されている場合

上記①は、当該第三者が遺贈の放棄をすれば、遺贈された財産は遺産に復帰するので、前述の通り、遺言内容と異なる遺産分割協議が出来ます。

上記②は、遺言と異なる遺産分割協議に当該遺言執行者の同意があれば、遺言と異なる遺産分割協議が可能となります。

当法人では、遺言の内容を吟味し、遺言と異なる遺産分割協議が可能であるか、将来起こりうる二次相続税を睨み、最良の遺産分割はどうしたら良いかご提案をさせて頂いております。

まずはお気軽にご相談下さい。

相続放棄の注意点 (2020.07.10)

以前のトピックスで、相続放棄手続きについての概要をご説明致しました。

⇒【相続放棄と法定相続人】はこちら

今回は、裁判上の相続放棄手続きの中で、注意しなければならない点をより詳しく取り上げていきます。

単純承認とみなされる行為をしてしまうと、裁判上の相続放棄ができなくなってしまいます。

単純承認とは、『相続する意思(=相続することを承認する)と認められる行為をすること』です。

民法には「単純承認をしたときは、無限に被相続人(=亡くなった方)の権利義務を承継する」と規定されているので、相続を放棄することができません。

お客様より「どんなことをしたら単純承認になるの?」「これをしたら相続放棄できないの?」というご質問を頂くことがあります。

ここで具体的にいくつかみていきましょう。

相続財産(=亡くなった方の財産)から支払いをしてしまうと、単純承認したものと扱われてしまいます。

つまり、亡くなった方の預金を債務支払いに充ててしまった場合は、相続放棄が出来なくなってしまいます。

しかし、相続人自らの財産を支払いに充てた場合は単純承認に当たらないとされています。

死亡保険金も相続人の固有財産です(保険金は亡くなった方の財産ではなく、相続人の財産になります)ので、相続人が請求して受け取った死亡保険金をもって支払いに充てても単純承認にはあたりません。

葬儀費用については、相続財産から払っても相続人の財産から払っても相続放棄は認められます。

ただし、内容に関しては注意が必要です。

火葬や埋葬にかかった費用、お寺に支払う費用等は相続財産から支払っても単純承認には当たらないとされており、支払った内容が「相当範囲内」であれば、相続放棄が認められます。

入院費を相続財産から支払った場合、単純承認とみなされる可能性があります。

そのため、相続放棄をしようと思っている場合は、相続財産からの支払いをすることは避けましょう。

亡くなった方がお住まいだった賃貸住宅を解約することは単純承認とみなされます。

また、部屋の片付けをする際も注意が必要です。

ごみの処分をする程度であれば単純承認には当たりませんが、遺品や家財道具については処分してしまうと単純承認に当たる場合があります。

相続放棄をする場合は、その旨を伝え手続きをしないほうがよいでしょう。

被相続人が貸していたお金をその相手に請求し回収した場合は、単純承認にあたります。

その場合、相続放棄ができなくなってしまいますので、注意が必要です。

上記は一般的な内容になりますので、実際には具体的内容により判断されます。

相続放棄を検討されている場合は、基本的には単純承認にあたる可能性がある行為をすることは避けましょう。

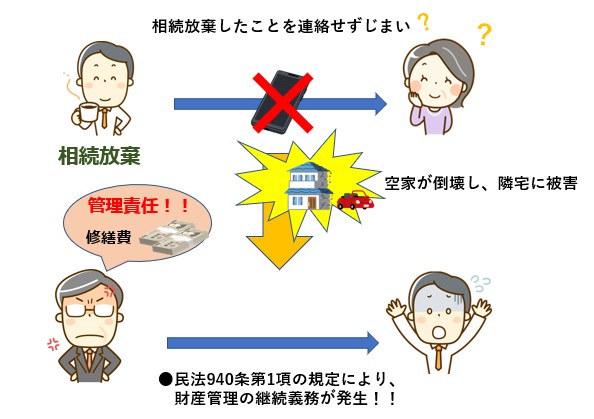

相続放棄をすると「最初から相続人ではない」こととなりますので、借金を払う必要もありませんし、不動産の固定資産税も払う義務もなくなります。

しかし、全ての義務から免れるか、というとそうではないのです。

それが、「民法940条第1項の管理義務」といわれるものです。

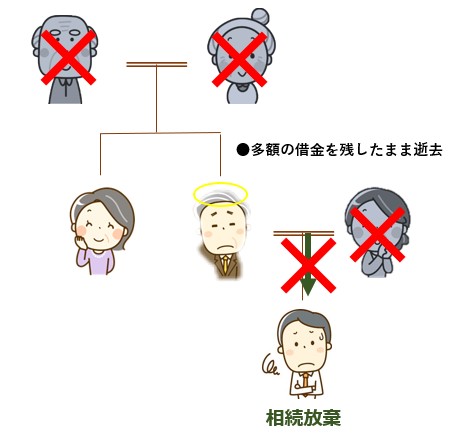

どういうものか事例で見てみましょう。

<事例>

・父が亡くなり、母も既に亡くなっているので相続人は長男のみ(祖父母も亡くなっていたとします)。

・父には多額の借金があったため、長男は相続放棄を検討。

・父には姉がおり、長男は自分が相続放棄をしたことをその伯母には伝えていなかった。

父の相続財産には、生前の父が住んでいた古い家があり、現在は空家となっています。

その空家の壁が壊れ隣宅に倒れてしまい、隣人から長男に損害賠償請求がありました。

相続放棄をしている長男が損害を賠償する必要があるのでしょうか。

上記の例の場合、長男の方は相続放棄をしていても損害を賠償しなければならない場合があります。

それは民法940条第1項で、『相続放棄をした人は、その相続放棄によって相続人になった人が相続財産の管理を始めるまで、自分の財産におけるのと同一の注意をもって、その財産の管理を継続しなければいけないこと』となっているためです。

つまり、上記例の場合、長男の相続放棄によって相続人となった叔母に相続放棄したことを伝えていないために、叔母が自分が相続人となったことを知らないので、相続財産を管理をすることができないのです。

そのため、長男はその間に生じた損害を負担しなければならない場合が出てくるのです。

また、自分が相続放棄をすると相続人がいなくなってしまう場合には、相続財産管理人の選任をしないとその管理義務は続いてしまうことになります。

相続財産管理人とは、相続人がいなくなった場合、債権者(=被相続人にお金を貸していた人等)や利害関係人からの申立により裁判所によって選任される、亡くなった方の財産を管理する人のことです。申立には費用も時間もかかりますので、相続放棄する際に他に相続人がいなくなってしまうときは、その後の手続きをどうするかを検討する必要があります。

相続放棄手続きには、上記の他にも注意点がありますので、ご自身で判断してお手続きをされると思わぬ落とし穴にはまってしまう可能性があります。

そのため相続放棄手続きをされる場合は専門家に相談することをお勧め致します。当法人では、相続放棄のお手続きについてのご注意点等をご説明の上、一番最適な方法をご提案致します。

お気軽にお問合せ下さい。

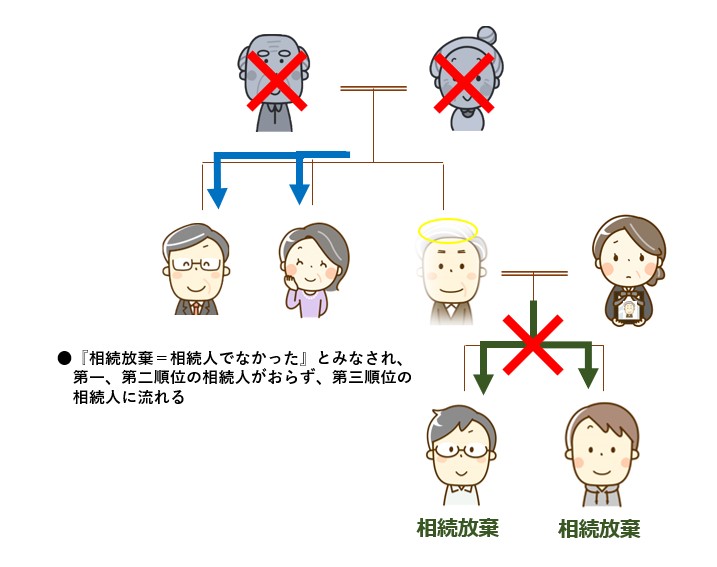

相続放棄と法定相続人 (2020.06.02)

以前のトピックスで、法定相続人について触れましたが、今回は相続放棄を絡めて法定相続人のお話をしたいと思います。

法定相続人は、血族相続人と配偶者相続人が存在し、血族相続人は第1順位(子・孫等の直系卑属)、第2順位(親・祖父母等の直系尊属)、第3順位(兄弟姉妹)と順位が決まっており、先順位の相続人が一人もいない場合に限って、後順位の相続人に相続権が帰属します。

一方、配偶者は血族相続人と共に、常に相続人となります。

相続実務をやっていると、下記のような家族関係において『主人の遺産は私と二人で築いて来たから、子供たちには相続放棄をしてもらえばいいわね。』という話を良く耳にします。

相続放棄には、

①家庭裁判所に正式に申立てる方法(ここでは正式な相続放棄といいます)

②遺産分割協議書にハンコを押す方法(ここでは事実上の相続放棄といいます)

と2種類の方法があります。

実務での遺産分けに良く登場する相続放棄は、②の方です。

さて、前述の奥様の発言のとおり、子供達2人に『相続放棄』してもらうとしたら、①と②どちらの方法を選ぶべきでしょうか。

奥様の意図が②の事実上の相続放棄であれば、法定相続人は奥様と子供達ですので、遺産分割協議により奥様が単独で取得することが可能です。

ですが万が一、上記の家族関係で①の正式な相続放棄の方法を取ってしまうと、妻が遺産の全てを取得出来るのでは無く、法定相続人は妻と故人のご兄弟全員ということになってしまいます。

第1順位、第2順位等の先順位の法定相続人がいない場合に、第3順位の兄弟姉妹が法定相続人として登場する訳ですが、この先順位の法定相続人がいない場合とは、先順位の法定相続人が相続放棄をした場合も含んでいきます。

なぜなら、民法では「相続放棄をした者は、その相続に関しては、初めから相続人とならなかったものとみなす。」と規定されているからです。

本来ならば、母と子二人での円満な遺産分割で済む相続関係のはずが、上記の事例ですと、兄弟全員に家庭裁判所に相続放棄を申し立ててもらうか、兄弟全員と遺産分割協議をして同意してもらう必要が出てきますので、余計にややこしい事態を引き起こしてしまいます。

負債がある場合や、親子関係に複雑な亀裂が生じている場合など、手続き上で相続放棄が望ましいこともありますが、どの手続きを選択するかは大局的に判断する必要があり、専門家によるコンサルティングを受けられることをお勧め致します。

⇒【借金等がある場合の相続手続き】はこちら

当法人では、正式な相続放棄をすべきか事実上の相続放棄をすべきかを判断して、ご家庭の状況に応じて一番最適な提案をさせて頂いております。

目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまで、お気軽にご相談下さい。